一季度,面对严峻复杂的国际形势和恢复市场需求的艰巨任务,行业积极谋发展促稳定,生产需求企稳恢复,市场预期明显改善,出口形势平稳回升,毛纺整体开局形势企稳。

一、2023年毛纺行业生产呈现恢复态势

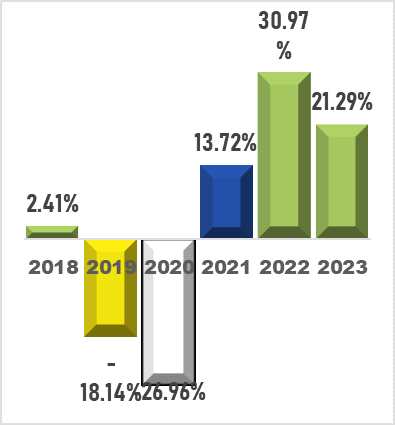

2023年以来,毛纺行业整体产能利用水平处于恢复区间。1~2月,毛纱线产量同比增长21.3%,延续了近三年的好开局形势。

2018-2023年1~2月规模以上企业毛纱线产量增速情况

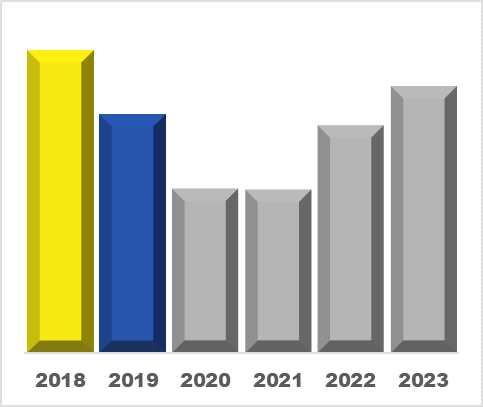

毛织物产量依旧延续了去年的水平,2023年1~2月毛织物产量为2019年以来前两个月产量水平的最高值,与去年同期产量水平提高了17%。

2018-2023年1~2月规模以上企业毛织物产量变化情况

二、消费市场平稳恢复,下游生产驱动行业需求

国内社会零售消费恢复较快

我国国内市场销售较快恢复,今年1~3月份,社会消费品零售总额114922亿元,同比增长5.8%,美国3月社会零售总额环比下滑0.8%,2023年以来欧盟区消费规模呈现略有回落,2月社会零售消费总额环比下滑0.9%。

2022年9月-2023年1月欧盟、中国、美国社会消费品零售总额环比变化情况

资料来源:各国统计局

纺织与毛纺消费趋势平稳恢复

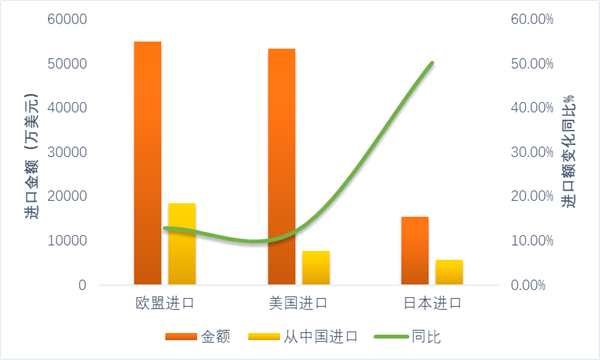

国内外市场对纺织品消费平稳恢复。1~3月,国内限额以上单位服装鞋帽商品零售同比增长9%,穿类商品网上零售增长8.6%。国际市场上,1~2月,欧盟、美国、日本进口毛纺产品总额分别为5.4亿、5.3亿和1.5亿美元,同比增长16.5%、12.6%和50.2%。

2023年1~2月欧盟、美国、日本毛纺产品进口情况

资料来源:欧盟统计局、OEXTA、日本财务省

下游生产趋势较好

毛纺产品下游产业链上,国内西服市场继续延续了较好的生产趋势,1~2月,西服套装生产同比增长8%,说明梭织面料的需求市场良好。

2018-2023年西服套装生产趋势变化情况

(注:2023年为1~2月数据)

三、出口保持增长,主要出口市场结构变化

一季度毛纺出口持续增长

根据中国海关统计,2023年1~3月,毛纺原料与制品出口总额23.5亿元,同比增长7%。其中,羊毛成分占比高(50%以上)的毛纺产品出口额为7.6亿美元,同比增长11.9%,羊绒成分占比高的毛纺产品出口额约为3亿美元,同比下滑13.9%。

2023年1~3月主要原料制作毛纺产品出口额与同比变化情况

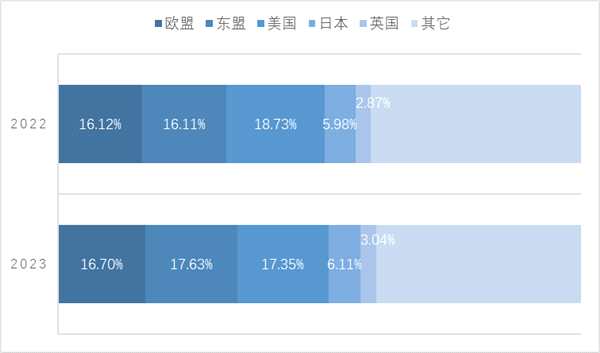

东盟成为最主要出口目的地

受多重因素影响,一季度,对美国毛纺产品的出口金额比重有所下滑。1~3月,出口美国的毛纺原料与制品共计4.1亿美元,同比下滑0.8%,占总出口额比重17.3%,同比下滑1.4个百分点。

一季度出口欧盟的毛纺原料与制品合计3.9亿美元,同比增长10.9%,占总出口额比重为16.7%,同比增加0.6个百分点。其中,毛纱线和羊毛条对欧盟出口增长较快,出口量分别增长62.5%和49.2%。

东盟作为毛纺产品出口目的地市场的重要性进一步提高,1~3月,出口东盟的毛纺原料与制品总额4.1亿美元,同比增长17.4%,占总出口额的比重17.6%,跃升为毛纺产品最大的出口目的地。其中,毛织物对欧盟出口增长较快,出口量增长26.4%。

2022、2023年1~2月毛纺原料与制品主要出口目的地占比情况

资料来源:中国海关

四、毛纺企业两极分化情况依旧明显

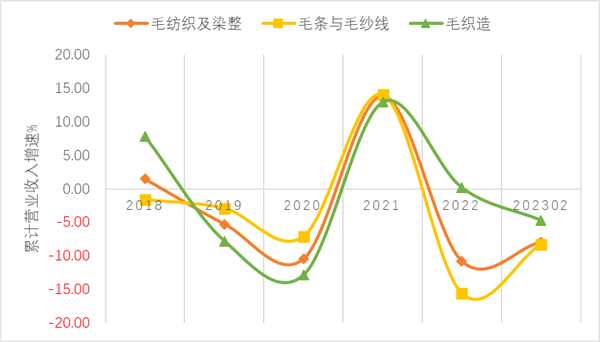

1~2月,规模以上毛纺织及染整精加工企业营业收入水平同比下滑7.9%,其中,毛条与毛纱线、毛织造的营收均呈现下滑,但从去年至今,毛织造环节的形势要好于毛条与毛纱线环节。

2018-2023年规模以上毛纺织及染整精加工企业及分领域营业收入增速情况

(注:2023年为1~2月数据)

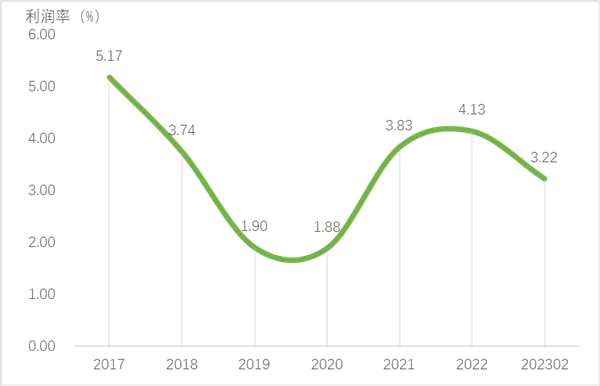

毛纺行业成本控制合理,企业产品创新与产业提升,提高了经营附加值。前两个月,规模以上毛纺织及染整精加工企业平均利润率为3.22%,同比增长0.9个百分点。

2018-2023年规模以上毛纺织及染整精加工企业平均利润率变化情况

、(注:2023年为1~2月数据)

另一方面,规模以上毛纺织企业亏损额同比涨幅24.2%,亏损面42.3%。亏损企业与经营良好的企业之间的分化加剧,部分中小企业面临订单疲软、效益下滑的困难形势。

(来源:中国毛纺织行业协会)