今年以来,印染行业面临的国内外形势依然复杂严峻,俄乌冲突陷入持久战,大宗商品价格高位震荡,印染企业生产成本明显增加;欧美等发达经济体为抑制通胀加速收紧货币政策,消费对经济增长的拉动作用减弱;国内疫情多发散发,纺织品服装内需疲软,印染企业开工率整体处于较低水平。尽管9月份行业生产和部分经济指标较8月份有所好转,但恢复进程较为缓慢,持续恢复的基础尚不牢固,印染行业平稳运行仍面临较大考验。

产量降幅有所收窄

总体延续承压态势

根据国家统计局数据,2022年1-9月,印染行业规模以上企业印染布产量407.16亿米,同比减少6.65%,降幅较1-8月收窄1.69个百分点,为二季度以来首次收窄。环比来看,9月当月规模以上印染企业印染布产量48.97亿米,较8月份增加5.95%,月度产量在连续两个月下降后止跌反弹。但整体来看,三季度纺织行业景气指数仍处于收缩区间,纺织品服装市场需求较去年同期整体偏弱,国家统计局数据显示,前三季度我国限额以上服装鞋帽、针纺织品类商品零售额同比减少4.0%,终端需求恢复缓慢,印染行业产能利用率仍处于较低水平。

运行质量基本平稳

产销衔接有待改善

根据国家统计局数据,2022年1-9月,规模以上印染企业三费比例6.32%,同比降低0.53个百分点,其中,棉印染企业为6.18%,化纤印染企业为7.21%;产成品周转率16.96次/年,同比放缓4.18%;应收账款周转率8.66次/年,同比提高0.63%;总资产周转率1.02次/年,同比提高0.59%。1-9月,印染行业运行质量基本保持平稳,应收账款周转率和总资产周转率实现小幅增长,产成品周转率降幅较1-8月扩大1.54个百分点,行业产销衔接效率有待改善。

效益指标恢复承压

企业经营压力较大

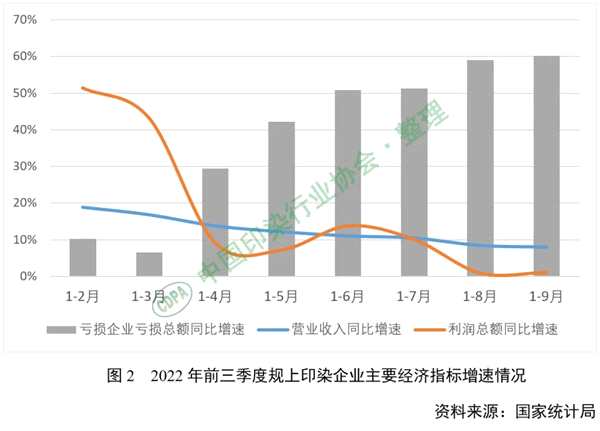

根据国家统计局数据,2022年1-9月,规模以上印染企业营业收入2296.39亿元,同比增长8.07%,较1-8月回落0.42个百分点;实现利润总额89.69亿元,同比增长1.07%,较1-8月提高0.21个百分点;成本费用利润率4.16%,同比降低0.29个百分点;销售利润率3.91%,同比降低0.27个百分点,降幅较1-8月小幅收窄0.02个百分点;完成出口交货值298.68亿元,同比增长3.99%。1709家规模以上印染企业亏损户数为567户,亏损面33.18%;亏损企业亏损总额24.46亿元,同比增长60.20%。

前三季度,受国际形势动荡不安、世界经济增速放缓、国内疫情散发频发等超预期因素影响,印染行业运行效益明显承压。营业收入同比增速逐月走低,利润总额增速从一季度的高速增长大幅回落,销售利润率自7月份以来连续三个月呈现负增长态势;行业亏损面整体收窄,但亏损企业亏损总额明显增加,1-9月亏损企业亏损总额增速较一季度和上半年分别提高53.70和9.42个百分点,反映当前印染企业盈利压力较为突出,部分企业生产经营面临较大困难。

外贸保持良好态势

出口增速小幅回落

根据中国海关统计数据,2022年前三季度,印染八大类产品出口数量225.29亿米,同比增长9.04%,增速较1-8月回落1.02个百分点;出口金额239.00亿美元,同比增长16.91%,增速较1-8月回落1.40个百分点;出口平均单价1.06美元/米,同比提高7.22%。前三季度,我国印染产品出口总体保持稳定增长,在原材料成本上涨驱动下,出口金额增速高于同期出口数量增速。主要出口市场中,越南、印度尼西亚、孟加拉国是我国印染八大类产品前三大直接出口国家,前三季度我国对以上三个国家的出口数量同比分别增长10.46%、39.96%和15.56%,均高于印染八大类产品出口数量整体增速。

总的来看,9月份印染行业经济运行出现积极变化,纺织品服装内销市场呈现恢复向好态势,印染行业生产有所恢复,利润总额增速小幅提高,外贸保持稳定增长。但从行业面临的发展环境来看,国际市场前景存在较高不确定性,国内疫情反复对行业稳步恢复形成考验,居民消费信心不足短期内难以完全消除,行业能否延续恢复向好态势有待进一步观察。

(来源:中国印染行业协会)