2022年一季度,在国家稳增长政策的带动下,毛纺行业运行稳中有升,产品门类呈现整体回暖,出口继续保持增长,企业利润较去年同期跃升。3月份受国内多地疫情反复及国际地缘政治冲突等突发因素影响,企业生产和经营受到压力。

一、市场形势

1、 内销市场保持增长,纺织服装消费受到压力

一季度,国内消费市场保持平均增长,但是3月以来国内疫情多发,出行与消费活动减少,产业链供应和经济循环受阻,纺织类服装作为消费类商品,线上和线下的销售都受到了不小的冲击。1~3月,限额以上单位服装鞋帽与针纺织品零售总额3285亿元,较2021年同期呈现0.9%的跌幅,穿类商品网上零售额同比增长0.9%,线上与线下消费均较1~2月份有明显的下挫。

图1 2015-2022年限额以上单位服装鞋帽与针纺织品零售与穿类商品网上零售额增速变化(单位:%,截至2022年3月)

资料来源:国家统计局

2、 全球毛纺消费形势继续向好

根据主要毛纺消费市场2022年已发布的数据显示,2022年前两个月,美、日市场都表现出较好的恢复态势。其中,美国市场延续了2021年复苏态势,根据美国商务部的数据,3月份,美国零售消费同比增长6.9%,较去年同期的高位有所回落,但仍处于高位。1~2月,美国进口毛纺产品金额共计4.7亿美元,同比增速45.2%,其中,毛织物和羊毛西服套装进口增速最快,分别为115.6%和122.2%。

日本消费市场在2021年比较疲软,在四季度时开始呈现恢复。根据日本经济省数据,2022年2月,零售额环比下降0.8%,消费者对服装的支出也呈现削减,但仍高于去年同期水平。1~2月,日本进口毛纺产品1.1亿美元,同比增长11%,其中,毛织物表现出较快增速,同比增长104.4%。

2022年初,全球毛纺消费市场较快复苏。同期,中国毛纺行业的主要下游产业链国家也呈现出较快恢复形势。根据国际货币基金组织的最新预测,2022年新兴市场和发展中经济体GDP增速为8.7%,比去年1月的预期高出1.8和2.8个百分点,其中东盟、印度和沙特2022年的GDP增速预计分别为5.3%、8.2%和7.6%。一带一路、东盟地区、印度等作为行业重要贸易国家与地区,对毛纺初级、中间加工产品的需求有望呈现增长。

2021年,欧盟区毛纺消费稳步复苏,区内毛纺制品贸易58亿欧元,同比增长12.7%,进口毛纺制品36亿欧元,同比增长12.9%。2022年1月欧盟零售贸易量同比增长8.3%。受国际局势的影响,2022年欧盟纺织服装的消费增速将受到一定影响。

图2 2022年1~2月主要市场毛纺进口增速情况

资料来源:美国商务部、日本财务省、欧盟统计局

二、毛纺生产

2020至2021年,毛机织物的需求市场受到疫情较大的冲击,连续两年生产呈现快速下滑。结合欧洲毛纺行业数据估算,2020、2021年两年间,毛机织物两年平均跌幅在10%左右。2022年一季度,毛机织物生产形势显着回暖,产量水平超过疫情前2019年,增速超过60%。

毛针织纱线产量在一季度也呈现快速上升,产量增速超过50%,产量水平较前两年年同期有明显回升,但较疫情前产量水平仍有一定差距。

图3 主要毛纺产品生产增速情况(单位:%,截至2022年3月)

资料来源:中国毛纺织行业协会

三、毛纺效益

2022年1~2月,毛纺企业各项效益指标表现良好。

1、毛纺企业亏损面减小,行业盈利能力进一步提升

2022年初,毛纺企业数量回升,1~2月亏损面同比减小4个百分点。行业利润率水平较去年同期提高了2个百分点,但仍低于纺织行业平均水平。

2、营业收入增速加快

1~2月,毛纺行业企业营业收入呈现快速增长,平均增速较去年同期高32个百分点,较纺织行业平均水平高14个百分点。同期成本增速也较快,行业呈现成本收入同向增长。

四、出口形势

随着全球毛纺需求和消费的好转,1~3月份,毛纺原料与制品出口总额与上年同期持平,共计21.9亿美元。2022年一季度,出口形势表现出以下特点:

1、中间产品出口形势好于最终产品

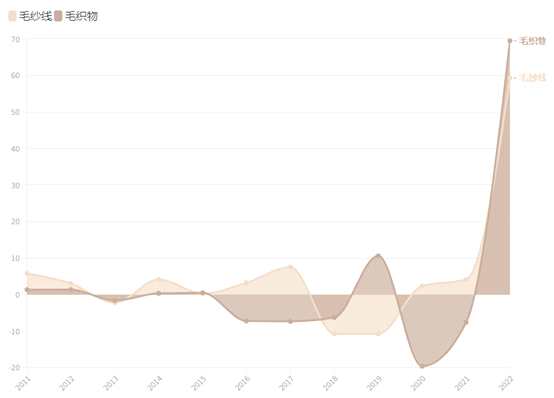

全球毛纺产业链复苏,以下游毛纺产品生产为主的国家和地区,包括欧盟、印度、日本 、东盟,以及一带一路沿线地区的毛纺生产恢复,令毛纺中间产品表现出良好的出口形势。1~3月,羊毛条出口1.2万吨,同比增长23%,毛纱线出口继续增长,出口共计7892吨,同比增长12.7%,值得一提的是毛织物的出口,1~3月共计出口1335万米,同比增速达到88.9%。

而同期毛纺最终产品出口则表现不佳,毛针织服装与毛梭织服装在1~3月出口增速均呈现下滑,跌幅在10%~20%之间。毛毯出口小幅增长8.8%。

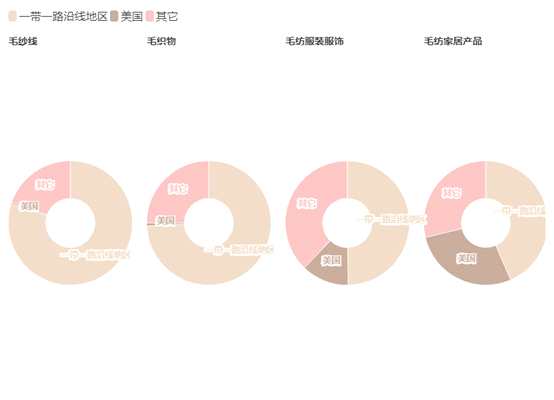

2、新兴市场和地区对毛纺产品需求增长较快

从去年起,部分传统毛纺出口目的地不断萎缩,而新兴市场和地区对毛纺产品需求不断增长。1~3月,欧盟、东盟、美国、日本、香港、英国等传统目的地占比62.5%,较上年同期减小0.7个百分点,主要是日本、香港和英国的份额减少。而一带一路沿线地区出口总额一季度占比达49.3%,同比增长了4个百分点,尤其是毛纱线和毛织物对一带一路沿线地区的出口,分别占两类产品出口量的78%和74%。

图4 一带一路地区和美国各类毛纺产品占比情况

资料来源:中国海关

五、后势展望

一季度毛纺行业企业积极组织生产,运行较为平稳。未来发展,短期来看行业存在一定的压力,全年行业的恢复和发展需要畅通的供应链和国内国际市场循环,下一阶段的行业发展将有几方面因素影响:

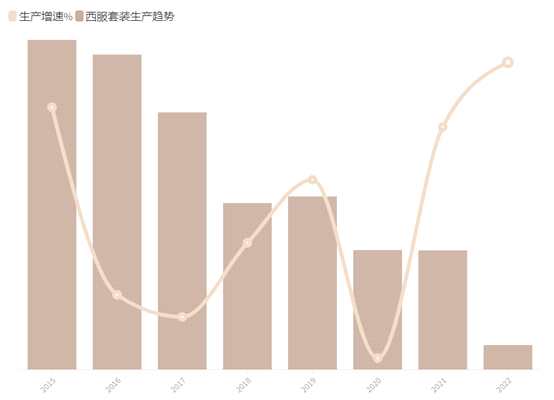

1、消费持续恢复,梭织产品的需求增长有望持续

过去6年中,作为重要的毛纺下游产品之一,西服套装的生产持续下滑,从2016年至2020年,仅2019年生产呈现同比增长。市场需求下降成为梭织类产品生产形势疲软的原因。2022年开年,西服套装呈现了过去几年中相对较高的增速,如果后势能够保持,对毛梭织类产品生产继续恢复将形成持续性的需求驱动力。

图5 2015-2022西装套装生产趋势(截至2022年3月)

资料来源:中国毛纺织行业协会

2、原料使用受行业库存及宏观形势等多方影响

进口羊毛是毛纺行业最主要的原料来源之一。根据中国海关数据,一季度,进口总量5.8万吨,同比下跌14.44%,羊毛进口呈现较快下滑。一方面原因是行业的库存较高,1~2月,库存资产占比增长了3个百分点,其中产品库存增加更快。毛纺原料的使用也受到宏观形势、动检防疫政策等影响。

3、对外开放红利继续显现

尽管国际环境复杂严峻,但总的看,世界经济仍在复苏,对我国出口毛纺产品仍有较大需求。毛纺行业产业链完整,出口企业具备较强的适应外部变化能力。在稳外贸政策持续发力,和共建“一带一路”成效不断显现的态势下,毛纺进出口增长预期持续利好。