2023年前三季度,面对错综复杂的国内外发展形势以及多重超预期因素影响,服装行业经济运行延续回暖态势,生产、出口、效益、投资等主要运行指标虽仍未扭转负增长态势,但降幅逐步收窄,内销市场在居民收入及消费信心提升的影响下持续回升。展望四季度,各种不确定性因素依旧存在,全球宏观经济预期转差、国际市场需求不振、地缘政治冲突加剧将对我国服装出口形成严峻挑战。但随着我国经济持续恢复向好、“稳增长、促消费”的宏观政策持续推进以及“双十一”、“双旦”等传统消费旺季的到来,将为我国服装行业平稳向好发展提供强有力支撑。

01 服装行业经济运行情况

生产下行有所趋缓

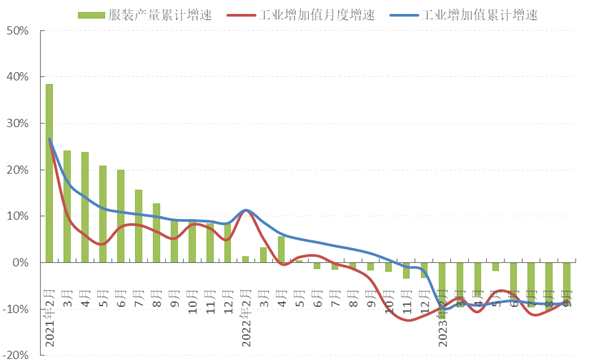

前三季度,受市场需求不振、出口数量下滑、订单加速外流等不利因素影响,我国服装行业规模以上企业工业增加值和服装产量仍呈现负增长。但在内需市场稳步恢复、国家一系列稳增长稳就业政策的有力支撑下,行业生产呈现边际改善特征。根据国家统计局数据,1-9月,服装行业规模以上企业工业增加值同比下降8.8%,增速比2022年同期下滑10.8个百分点,降幅比1-6月加深0.6个百分点。其中7月、8月、9月当月服装行业规模以上企业工业增加值分别同比下降11.1%、10.3%和8.1%,降幅逐月收窄。1-9月,规模以上企业完成服装产量145.09亿件,同比下降9.39%,降幅比2022年同期加深7.73个百分点,比1-6月加深1.55个百分点(见图1)。从细分品类来看,服装行业规模以上企业梭织服装产量为48.81亿件,同比下降15.46%,降幅比2022年同期加深12.97个百分点,比1-6月加深5.54个百分点;其中羽绒服装和西服套装产量同比分别下降27.81%、5.70%,比2022年同期分别下滑32.05和14.37个百分点,降幅比1-6月分别收窄0.95和2.53个百分点;衬衫产量同比下降9.19%,降幅比2022年同期加深8.80个百分点,比1-6月加深0.46个百分点;针织服装产量为96.27亿件,同比下降5.97%,降幅比2022年同期加深4.82个百分点,比1-6月收窄0.68个百分点。

图1 2023年1-9月服装行业生产增速情况

数据来源:国家统计局

内销市场企稳回升

前三季度,在国家促消费系列政策持续发力显效、消费场景全面恢复、居民收入及消费信心逐步回升等积极因素影响下,国内服装销售市场保持良好恢复态势,市场活力持续回升,消费需求逐渐释放。根据国家统计局数据,1-9月,我国社会消费品零售总额342107亿元,同比增长6.8%,增速比1-6月放缓1.4个百分点。其中,限额以上单位服装类商品零售额累计7257亿元,同比增长12.8%,增速比1-6月放缓2.7个百分点。三季度限额以上单位服装类商品零售额月度增速持续回升,7月同比增长2.6%,8月同比增长5.7%,9月同比增长12%(见图2)。线上服装零售增速小幅放缓,1-9月,穿类商品网上零售额同比增长9.6%,增速比1-6月放缓3.7个百分点。

图2 2023年1-9月国内市场服装销售情况

数据来源:国家统计局

出口下行压力加剧

今年以来,在世界经济复苏乏力的大环境下,受全球供应链调整、国际主要消费市场需求不振和地缘政治风险等因素影响,我国服装出口压力明显加大。根据中国海关数据,1-9月,我国累计完成服装及衣着附件出口1212.3亿美元,同比下降8.8%,增速比2022年同期下滑18.2个百分点,降幅比1-6月加深2.9个百分点;进入三季度,单月出口降幅逐月收窄,7月、8月、9月出口降幅分别为18.0%、11.9%和7.9%。从量价关系来看,服装出口量价齐跌。1-9月,服装出口数量为229.3亿件,同比下降3.8%,出口平均单价4.37美元/件,同比下降5.3%。其中,针织服装出口数量同比下降3.9%,出口单价同比下降6.3%;梭织服装出口数量同比下降3.5%,出口单价同比下降4.4%(见图3)。

图3 2023年1-9月服装及衣着附件出口情况

数据来源:中国海关

从出口品类来看,1-9月,附加值较高的西服、便服等通勤、社交类服装以及滑雪等运动服装出口继续保持增长,其中西服套装、便服套装出口金额同比分别增长14.4%和27.5%,滑雪等运动服装出口金额同比增长4.3%。除此之外,大衣、羽绒服等防寒服装、睡衣等家居服装出口金额同比分别下降17.8%和9.9%;针织类T恤衫和毛衫出口金额同比分别下降4.6%和12.8%。受“涉疆法案”影响,我国对美国及其他主要市场棉制服装出口均呈现两位数大幅下降。1-9月,我国棉制服装出口382.4亿美元,同比下降12.4%;其中,棉制针织服装出口215.2亿美元,同比下降18.1%;棉制梭织服装出口162.1亿美元,同比下降9.4%。另外,我国对美国棉制服装出口64.0亿美元,同比下降23.8%;对欧盟棉制服装出口50.0亿美元,同比下降27.1%。

从主要市场来看,1-9月,我国对美国、欧盟和日本三大传统市场服装出口延续下降态势,对俄罗斯、非洲以及一带一路沿线国家和地区保持较快增长。根据中国海关数据,1-9月,我国对美国、欧盟和日本三大传统市场服装出口金额合计566亿美元,同比下降17.2%,占我国服装出口总额的46.7%,比2022年同期减少4.8个百分点。其中,我国对美国服装出口同比下降15.5%,降幅比2022年全年加深13.3个百分点;对欧盟服装出口同比下降21.9%,增速比2022年全年下滑24.9个百分点;对日本服装出口同比下降10.8%,降幅比2022年全年加深10.5个百分点。同期,我国对东盟、一带一路沿线国家和地区等新兴市场服装出口同比增长3.1%,拉动服装出口增长1.6个百分点。其中,我国对东盟服装出口金额113.5亿美元,同比增长3%,拉动我国服装出口增长0.2个百分点;对非洲、一带一路沿线国家和地区服装出口同比分别增长17.6%和4.5%,分别拉动我国服装出口增长0.8和1.1个百分点;而对拉丁美洲和大洋洲服装出口则同比下降6.6%和6.7%。另外,我国对俄罗斯服装出口同比增长21.4%,对英国、智利和加拿大服装出口同比分别下降20.3%、24%和22.8%。

从出口省份来看,东部地区仍是我国服装出口主要集中地,中西部地区服装出口小幅增长。根据中国海关数据,1-9月,我国服装出口前五大省份浙江、广东、江苏、山东和福建合计占服装出口总额的69.8%,比2022年同期减少1.2个百分点,比1-6月提高0.5个百分点。其中,浙江服装出口同比下降2.2%,占全国服装出口比重提高1.5个百分点。广东、江苏和福建服装出口同比分别下降14.8%、18.8%、和16.4%,占全国服装出口比重分别减少1.1、1.6和0.8个百分点。山东服装出口同比下降2.7%,占全国服装出口比重提高0.7个百分点。同期,中西部地区服装出口金额合计同比增长0.6%,占全国服装出口总额的20.6%,比2022年同期提高1.9个百分点。另外,中西部省份服装出口形势明显分化,西藏、黑龙江和甘肃服装出口迅猛增长,增幅高达135.7%、129.3%和105%,而安徽、江西和湖南服装出口降幅分别为10.0%、27.4%和28.3%。

企业效益严重承压

前三季度,受订单不足、成本高企等经营压力交织叠加的影响,我国服装行业营业收入和利润总额的萎缩态势仍在延续,企业运行效率放缓,盈利难度加大,行业经济运行严重承压,主要效益指标较上半年持续下滑。根据国家统计局数据,1-9月,我国服装行业规模以上(年主营业务收入2000万元及以上)企业13575家,实现营业收入8778.74亿元,同比下降8.13%,降幅比1-6月加深0.03个百分点;利润总额384.2亿元,同比下降7.2%,降幅比1-6月加深4.09个百分点(见图4)。

成本上涨,企业盈利难度加大。行业规模以上企业亏损面达26.76%,比2022年同期扩大8.87个百分点;营业利润率为4.38%,比2022年同期提高0.04个百分点,高于1-6月0.02个百分点。

运行效率有所下降。产成品周转率、应收账款周转率和总资产周转率分别为8.67次/年、5.38次/年和1.22次/年,同比分别下降0.75%、0.43%和0.09%。

图4 2023年1-9月服装行业主要效益指标情况

数据来源:国家统计局

投资信心略显不足

前三季度,在市场需求偏弱、企业效益下滑的背景下,我国服装行业投资规模呈现小幅下降,投资信心仍显不足。根据国家统计局数据,1-9月,我国服装行业固定资产投资完成额同比下降4.7%,增速比2022年同期下滑35.5个百分点,降幅比1-6月收窄0.6个百分点,低于纺织业和制造业整体水平2.5和10.9个百分点(见图5)。

图5 2023年1-9月服装行业固定资产投资增速情况

数据来源:国家统计局

02 服装行业运行主要影响因素

国内宏观经济稳步向好 内销市场活力持续显现

2023年以来,国家一系列扩大内需、提振信心、防范风险政策持续发力显效,消费场景全面恢复,居民收入及消费信心逐步回升,带动服装行业内销市场活力持续显现,保持较快增长势头。根据国家统计局数据,三季度城镇调查失业率平均值为5.2%,31个大城市城镇调查失业率平均值为5.3%,分别比2022年同期下降0.2和0.3个百分点;9月,消费者信心指数为87.2,比6月增长0.93%。前三季度,全国居民人均可支配收入和人均消费支出同比分别增长5.9%和8.8%,增速分别比2022年同期加快2.7和7.3个百分点;人均衣着消费支出1055元,同比增长6.5%,增速比2022年同期提升7.9个百分点。其中城镇居民人均衣着消费支出同比增长6.4%,农村居民人均衣着消费支出同比增长5.1%,分别比2022年同期提升9.7和1.6个百分点。

国际市场需求减弱趋势明显

在世界政治局势复杂演变、全球经济衰退风险加大等制约因素增多的形势下,国际市场复苏前景不明朗,欧美等发达国家主要市场消费信心下降,服装零售商面临高库存压力,市场需求走弱趋势明显增强,给我国服装出口带来较大不确定性。主要国际市场进口持续下降,1-8月,美国进口服装同比降幅高达24.1%,欧盟、日本进口服装分别同比下降11.3%和2.8%。美国9月服装服饰商店零售额260.2亿美元,较上月下降0.8%,为6个月以来的首次下降,比去年同期增长0.1%。服装服饰商店库存/销售比率持续走高,8月已经升至2.35。8月欧元区零售业销售额环比下降1.2%,其中线上零售额下降4.5%,高通胀仍在抑制消费者购买力。日本国内消费增长乏力,由于通货膨胀持续,工薪家庭实际收入下降,扣除物价因素影响后日本8月实际家庭消费连续6个月同比下滑;1-8月,日本纺织服装零售额累计5.5万亿日元,同比增长0.9%,较疫情前同期下降22.8%。由于反常的温暖天气,消费者对买秋装的欲望不高,英国9月零售额下降幅度超过预期,且整体消费者价格通胀率为6.7%,在主要发达经济体中最高。

03 四季度服装行业发展趋势研判

从国内看,三季度我国GDP环比增长1.3%,环比增速连续五个季度增长,经济总体呈现持续恢复向好态势。经济增长带动就业扩大和居民收入提升,居民消费能力和消费意愿不断增强,消费需求加速释放。根据国家统计局数据,9月制造业PMI(采购经理指数)为50.2%,比上月提升2.1个百分点,连续4个月回升。其中生产指数和新订单指数分别为52.7%和50.5%,比上月上升0.8和0.3个百分点,表明制造企业生产经营活动持续加快,采购活动进一步活跃,市场需求较快释放。随着国民经济运行持续好转以及四季度传统消费旺季下各大服装品牌推出各种打折促销活动对消费需求的刺激下,服装内销市场有望持续回暖。

从国际看,全球经济衰退风险持续上升,未来的不确定性正在削弱全球消费能力与消费信心。近期,国际货币基金组织预计全球经济增速将从2022年的3.5%放缓至2023年的3.0%和2024年的2.9%,低于3.8%的历史平均水平。WTO预计今年全球商品贸易量将增长0.8%,不到四月份预测的一半,全球贸易持续低迷。四季度,在圣诞和元旦等重大节日的带动下,欧美国家的市场需求仍将具有韧性,越南及孟加拉国工人罢工导致工厂关闭所引起的部分订单回流以及人民币贬值等因素影响将短期利好服装出口。但长期来看,各种不稳定因素依旧存在,主要发达经济体宏观经济不振,居民收入增长放缓,国际市场消费需求持续减弱,叠加逆全球化思潮仍未消退、日益加剧的地缘经济割裂等因素影响,我国服装出口下行严重承压。

总体而言,面对复杂严峻的国内外发展形势,服装企业要坚定信心、稳中求进,持续推进数字化、智能化转型升级,优化产品结构,提升企业市场竞争力,同时注重多元化发展,加速调整海外布局,为行业稳定复苏和高质量发展筑牢坚实基础。

数据来源:中国海关、国家统计局

(来源:中国服装协会)