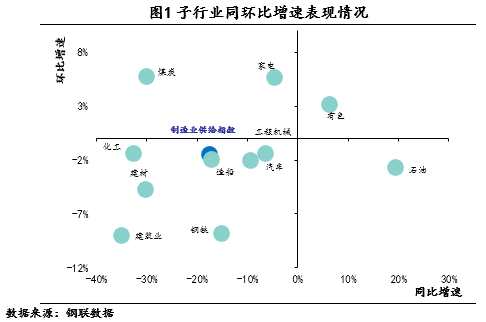

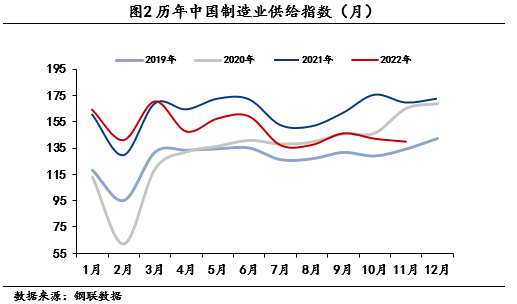

制造业不仅直接体现了一个国家的生产力水平,更是作为区别发展中国家和发达国家的重要因素,由此可见制造业在国民经济中的地位举足轻重。据上海产业转型发展研究院、【上海钢联(300226)、股吧】电子商务股份有限公司联合发布数据显示,2022年11月,中国制造业供给指数(MMSI)为140.05点,同比下降17.39%,环比下降1.55%。(数据起点2014年1月指数为100点)。

能源方面,进入11月,煤矿事故发生,对煤矿生产影响较大,叠加疫情影响运输,煤矿挺价意愿逐渐增强,焦钢企业炼焦煤库存普遍偏低,补库预期较强,带动炼焦煤价格出现小涨。动力煤方面,一方面在长协煤和进口煤的保障下,电厂煤炭库存处于较高水平,秉持着“买涨不买跌”心理,对市场现货煤采购计划减缓;另一方面,疫情叠加工业企业行业利润不佳,基建、房建需求继续走弱,非电终端对动力煤市场煤价支撑不足,港口煤价下跌250-300元/吨。

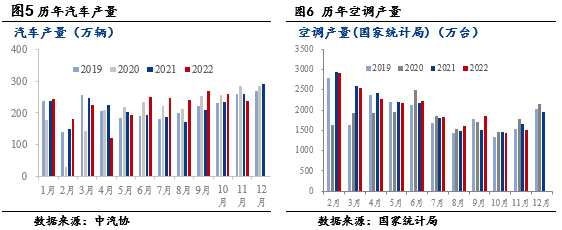

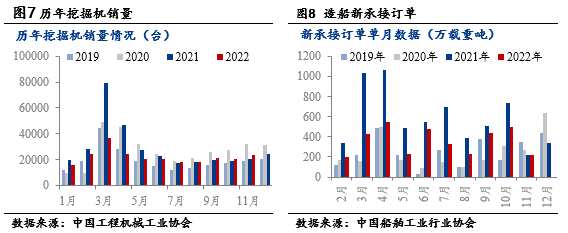

钢材方面,11月宏观环境明显回暖,钢材库存持续去化,价格小幅上涨。1)美国10月CPI同比增长7.7%,增幅不及市场预期,鲍威尔在11月议息会议上释放的加息放缓得到数据上的证实。2)国内疫情政策得到优化,金融"十六条"等地产利好政策相继出台,经济修复预期改善,市场情绪得到明显提振。3)钢材供需维持一定缺口,库存持续去化。综合作用下,钢材价格小幅上涨。11月钢铁主要下游整体表现偏弱,具体来看,房地产方面,商品房需求端继续疲弱。 1-11月份,全国商品房销售面积下跌22.3%,跌幅继续保持在高位。需求端疲弱、预期不稳,继续制约新开工和拿地。1-11月份,全国土地购置下降53.8%,跌幅比1-10月扩大0.8个百分点;新开工下跌38.9%,降幅比1-10月份扩大了1.1个百分点。竣工端继续好转,单月来看,10-11月竣工面积连续增长,涨幅分别为41.5%、60.8%。说明近期国家及各地保交楼的政策力度取得了积极的效果。汽车行业,11月,汽车产销分别达到238.6万辆和232.8万辆,同比均下降7.9%。疫情影响对汽车消费市场冲击,消费者购车需求释放受阻,汽车行业运行受到较大压力。11月家电销售方面外升内降,国内市场进入淡季,外需降幅虽然回落但整体水平仍不高,家电行业修复尚需时日。11月挖掘机销售23680台,同比增长15.8%,挖机销量逐步企稳回升,主要系国内需求逐步改善,出口快速增长,低基数效应所致。综合看来,制造业下游行业除工程机械行业表现尚可,其他行业尚不景气,地产行业以“保交楼”为主,用钢疲弱,整体钢材消费依然低迷。

一、11月钢厂生产维持高位,消费回落

钢铁是终端制造业的重要生产原材料,以钢铁消费趋势为观测视角可以较为准确的判断下游制造业发展状况。11月钢铁业供给指数为114.18,同比下降15.05%,环比下降8.9%。供应方面,11月五大品种周均产量935万吨,环比基本持平。消费方面,五大品种钢材消费环比下降4.1%。具体来看,建材需求方面,疫情和寒冷天气影响,北方工地陆续停工,南方工地施工进度放缓,11月建筑钢材消费环比下降8.5%。制造业方面,季节性影响因素较小,板材消费尚有韧性,11月热轧卷板表观消费环比下降0.9%。

11月国际原油价格震荡下行。11月石油供给指数为80.93,同比增长19.38%,环比下降2.75%。上旬,美国国会通过1万亿美元基础设施投资法案,沙特阿拉伯上调12月份原油官方售价,国际油价小幅上涨。下旬,欧洲疫情病例激增可能会导致进一步的限制措施;因美国和其他能源消费国继续从战略储备中释放原油的计划,欧佩克及其减产同盟国可能会重新考虑继续小幅增产的计划,国际油价大幅反弹。月末,南非发现病毒变种,担心新一波疫情抑制经济和需求增长,国际油价下跌10%以上,为2020年4月份以来最大的单日跌幅。

11月份,主要有色金属价格震荡偏强运行。11月有色金属供给指数为215.04,同比增长6.44%,环比增长3.1%。铜方面,11月欧美货币政策预期分化,美元指数大幅跳水。且疫情政策优化,市场预期有所升温,铜价走强。铝方面,欧洲央行宣布或将进行大规模加息,美指回落,宏观利多。另外,疫情导致主要贸易地区物流受阻,主要市场现货库存大幅回落,现货资源短缺,进一步推动铝价走强。11月份十种有色金属产量为588万吨,同比增长8.8%,其中电解铝11月份产量为341万吨,同比增长9.4%。

11月化工行业成本回落,下游需求降温,化工行业供给指数略有下降。11月化工行业供给指数为140.17,同比下降32.58%,环比下降1.47%。1)碍于对经济衰退的担忧,国际油价持续下挫,成本支撑作用有所减弱。2)传统旺季结束之后,下游多刚需采购为主,市场对经济衰退心存担忧,外贸及内需表现不佳,受此压制商品整体情绪悲观。

11月动力煤呈现供需双弱格局,焦煤受焦钢企业补库影响价格小涨。11月煤炭行业供给指数为165.84,同比下降29.92%,环比增长5.73%。进入11月,煤矿事故发生,对煤矿生产影响较大,叠加疫情影响运输,煤矿挺价意愿逐渐增强,焦钢企业炼焦煤库存普遍偏低,补库预期较强,带动炼焦煤价格出现小涨。动力煤方面,一方面在长协煤和进口煤的保障下,电厂煤炭库存处于较高水平,秉持着“买涨不买跌”心理,对市场现货煤采购计划减缓;另一方面,疫情叠加工业企业行业利润不佳,基建、房建需求继续走弱,非电终端对动力煤市场煤价支撑不足,港口煤价下跌250-300元/吨。

11月汽车产销同环比均明显回落,疫情影响汽车市场消费受阻。11月汽车供给指数为127.71,同比下降9.37%,环比下降2.11%。11月,汽车产销分别达到238.6万辆和232.8万辆,环比分别下降8.2%和7.1%,同比均下降7.9%。11月汽车销量终结了自6月以来持续多月的正增长走势。主要在于受疫情反复对汽车消费市场冲击,消费者购车需求释放受阻,终端汽车市场表现低于预期,汽车市场运行遭受较大阻力,12月疫情政策优化后第一波感染高峰到来,消费者用车需求减少,预计今年底汽车产销“翘尾”效应不复存在。

11月家电产量降幅扩大,内需不振制约家电行业发展。11月家电供给指数为129.78,同比下降4.45%,环比增长5.61%。11月空调产量同比下降10.7%,冰箱产量同比下降7%,洗衣机产量同比增长12.9%,冷柜产量同比下降31.5%。11月份家用空调生产和总销售的同比数据仍然呈现下降态势。销售方面外升内降,国内市场进入淡季,疫情开放利好长期发展,但短期增长困难。后期来看,在国内淡季、全球经济承压发展的情况下,家电短期内的产销增长都是比较困难的,仍有待经济修复带来的需求增加。

11月挖掘机销量同比增长15.8%,稳增长发挥能效,内销实现多月以来首次同比转正。11月工程机械供给指数为183.44,同比下降6.4%,环比下降1.4%。据中国工程机械工业协会对26家挖掘机制造企业统计,2022年11月销售各类挖掘机23680台,同比增长15.8%,其中国内14398台,同比增长2.74%;出口9282台,同比增长44.4%。从今年7月,挖掘机销量首次正增长以来,挖掘机销量已连续5个月的企稳回升,11月国内外总销量增速创年内最高。挖机销量逐步企稳回升,主要是国内需求逐步改善,出口快速增长,低基数效应所致。今年基建投资持续发力,基建“稳增长”作用显现,11月部分地区仍存在基建赶工现象,对工程机械形成有效拉动,预计2023年基建依然是“稳增长”的重要抓手,利好工程机械需求。

11月我国造船业新承接订单明显回落,但用钢需求较有韧性。11月造船业供给指数为138.43,同比下降16.96%,环比下降2.02%。11月我国新船订单为220万载重吨,环比大幅下降55.6%,完工量303万载重吨,环比略降1.3%。目前影响全球经济复苏的主要因素并未出现实质性改善,至11月全球制造业PMI已经连续6个月环比下降并降至48.7%,海外需求市场持续萎缩。国际集装箱运输市场延续相对低迷走势,市场闲置运力升至4.7%,但是市场运价仍继续下行走势,新船需求继续走弱。目前船企手持订单饱满,用钢需求较有韧性。

11月房地产销售和新开工数据持续低迷,但竣工数据延续回暖态势。11月建筑业供给指数为101.98,同比下降34.82,环比下降9.04%。商品房需求端继续疲弱。1-11月份,全国商品房销售面积下跌22.3%,跌幅继续保持在高位。需求端疲弱、预期不稳,继续制约新开工和拿地。1-11月份,全国土地购置下降53.8%,跌幅比1-10月扩大0.8个百分点;新开工下跌38.9%,降幅比1-10月份扩大了1.1个百分点。竣工端继续好转,单月来看,10-11月竣工面积连续增长,涨幅分别为41.5%、60.8%。说明近期国家及各地保交楼的政策力度取得了积极的效果。

疫情、低温等因素限制建筑材料需求,房地产需求依然低迷。11月建材供给指数为189.06,同比下降30.1%,环比下降4.75%。11月雨水、疫情、资金、低温等多重不利因素影响,需求持续下滑。房地产融资政策虽持续改善,但到施工层面仍需时间,地产用建筑材料低迷叠加季节性影响,建材整体需求较弱。

二、社会融资规模数据超预期回落,制造业恢复态势尚不稳定

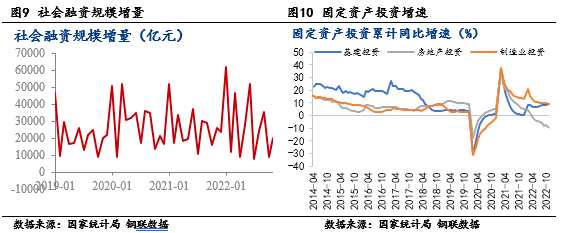

投资方面,据国家统计局数据,中国1-11月固定资产投资5.3%,预期5.6%,前值5.8%,较1-10月下降0.5个百分点,不及市场预期。其中,11月房地产开发投资同比-19.9%,较前值下降3.9个百分点;11月制造业投资同比增长6.2%,较前值下降0.7%;基建投资同比增长10.6%,较10月回升0.8%。

房地产方面,11月房地产开发投资同比下降19.9%,较前值下降3.9个百分点。销售方面,11月商品房销售面积同比下降33.3%,较前值下降10.1个百分点,商品房销售额同比下降32.2%,较前值下降8.5个百分点,房地产销售降幅继续扩大,居民购房意愿依然不高。房地产施工情况方面,11月房地产新开工面积同比下降50.8%,较前值扩大15.7个百分点,施工面积同比下降52.6%,较前值下降20个百分点,房地产施工情况依然不佳。在一系列利好政策下,房地产企业融资逐步回暖,但是销售回款压力较大,房地产资金来源压力仍旧较大,房地产竣工情况虽然有国家“保交楼”政策的推进落实支持,但施工和新开工受疫情影响降幅进一步扩大。目前房地产市场整体较为疲软,但是目前房地产支持政策持续加码,央行降准、“金融16条”、预售资金监管优化以及房地产“三支箭”支持政策陆续出台。预计未来随着疫情防控措施持续优化、国家及地方性房地产政策的持续放松,房地产市场有望企稳回升。

制造业方面,11月制造业投资同比增长6.2%,较10月下降0.7%,整体小幅下降。其中,高科技行业整体维持高景气水平,通用设备、专用设备、以及高技术产业投资依旧保持较高增速。但是其他分项不容乐观。主要由于国内外制造业需求持续下降,国内进入主动降库存阶段,制造业投资整体下降。另外,今年以来制造业企业利润增速下滑,企业资本开支意愿减弱,导致制造业投资增速回落。

11月份制造业PMI为48.0%,较上月回落1.2个百分点,位于临界点以下。生产方面,11月生产指数为47.8%,较上月下降1.8个百分点,新订单指数为46.4%,低于上月1.7个百分点,两个指数均位于收缩区间,表明制造业产需恢复力度仍需加强。外需方面,11月新出口订单指数为46.7%,较上月下降0.9个百分点,仍然位于荣枯线以下,与疫情前的外需水平相比还有较大回升空间,海外经济动能放缓,外需走弱,一定程度上拖累了制造业景气程度,但内需不振是制造业持续位于景气度以下的主要原因,防疫政策优化后,预计明年国内消费有望逐步修复。

基建方面,11月份基建投资同比增长10.6%,较10月回升0.8%,基建投资继续回升。随着5000亿地方专项债额度发行完毕以及政策性金融工具落实,基建资金短期较为充裕,项目开工加快,加快形成实物工作量,基建投资延续回升趋势。

消费方面,11月份,社会消费品零售总额同比增长-5.9%,预期-3.7%,前值-0.5%,较10月下降5.4个百分点。主要由于汽车、日用品以及房地产相关消费等大幅回落所致。日用品方面,11月同比下降9.1%,主要受疫情影响相关消费大幅下降;地产相关消费方面,由于房地产市场低迷,相关行业家用电器、音像器材类、建筑装潢材料等房地产相关消费仍旧乏力,拖累消费增长。目前来看,未来经济消费复苏方向不变,但国内疫情阶段性反弹会对消费复苏产生一定的干扰,后期疫情对消费的影响将逐步减弱。

货币方面,11月新增社融、新增信贷仍然略低于市场预期,主要是由于内生融资需求疲弱。11月新增社融1.99万亿元,比上年同期减少6109亿元。社融与信贷相对疲弱的原因主要是内生融资需求不足,具体来看,11月新增社融相比去年同期少增6083亿元,主要的拖累是居民中长期贷款以及短期贷款,11月新增居民中长期贷款2103亿元,同比少增3718亿元;11月新增短期贷款284亿元,同比少增1643亿元,以上两项是11月金融数据中最为疲弱的,反映出在疫情的影响之下,居民的购房需求以及私人部门的短期融资需求仍然疲弱。