当前下游产能释放不及预期,且三元前驱体产量增加部分多为高镍型号,对硫酸锰需求增加有限,近期上游硫酸锰企业计划性生产增长较快,市场库存回升至较高水平,但当前硫酸锰询单一般,企业多以执行长单为主,高价零单成交较少,加上当前硫酸锰成本回升有限,预计短期内硫酸锰价格偏弱运行。

一、硫酸锰价格运行情况

当前电池级硫酸锰主流报价为6500-7000元/吨,下游低价成交价在5700-5800元/吨。11月下游前驱体生产增速放缓,硫酸锰需求增加有限,企业多以执行长单为主,且长单出货量相较10月多有增加,但零单成交一般,下游头部企业囤货情况较好,硫酸锰库存或有回升,市场供应较为宽松。预计短期内硫酸锰价格偏弱运行为主。

二、硫酸锰成本利润变化

当前电池级硫酸锰即期成本徘徊在5600-6000元/吨,即期生产利润仍处于较低水平。原料方面,进口煤价格呈小幅上升的态势;在需求的提振下,硫酸价格逐步上涨至550元/吨,虽然酸的价格稳中小幅上涨,但是碱的价格回升有限;进口锰矿价格由于利润不足和需求的原因,价格仍在41-44元/干吨度徘徊;在原料价格回升较慢的情况下,硫酸锰即期成本仍有一定上升空间。酸溶方面,99.7%电解锰价格现在在15500-15600元/吨区间徘徊,预计短期内电解锰价格持稳为主;硫酸价格的上涨使酸溶工艺成本小幅增加至 6500-6600 元/吨,替代性一般。

三、硫酸锰供需平衡情况

10月,新能源汽车产销分别完成 76.2 万辆和 71.4万辆,月度产销再创历史新高,产销同比分别增长87.6%倍和 81.7%;我国动力电池产量共计62.8GWh,同比增长150.1%,环比增长6.2%。10月前驱体产量增长至8.77万吨,环比增加3.5%,对硫酸锰需求整体增速放缓,加上部分企业计划性产能投产进度加快,当前市场库存回升至较高水平,预计后期硫酸锰供应或有小幅过剩迹象。

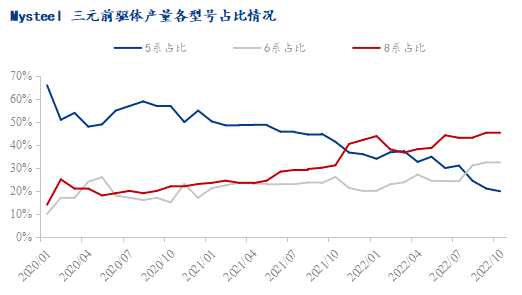

四、前驱体高镍型号产量比例提高

当前523系三元前驱体产量占比仅有19.8%,相较2021年的50%有减少将近30%,而811型三元前驱体在2021年产量占比仅在25%左右,目前已攀升至45%的高位,622型产量占比变化并不明显。高镍三元前驱体产量比例的大幅增加,不仅意味着三元前驱体与硫酸锰的相关性减弱,也意味着对硫酸锰的需求增长放缓,预计四季度高镍三元前驱体市场份额将突破50%。

五、总结

1.下游增产不及预期,硫酸锰市场供应宽松。

国内某大型电池厂11月为了减少自身库存,短期内减产幅度较大,对上游原料端产能释放有一定抑制作用,预计到12月份,三元前驱体企业生产会有相应的减少,对硫酸锰需求也有一定影响,加上硫酸锰产量仍在小幅增加,市场供应较为宽松,预计硫酸锰价格走势偏弱。

2. 高镍前驱体份额继续增长,市场或寻找新方向。

高镍前驱体份额在已达到45%,预计四季度将逐步突破50%,占据市场主导地位,这意味着硫酸锰需求逐步放缓甚至减弱,预计后期市场会转向磷酸锰铁锂和锰基钠电正极。

3. 计划性生产增长较快,硫酸锰价格承压运行。

部分硫酸锰厂由于一些非需求性因素扩产生产,导致硫酸锰供应增长过快,再加上当前硫酸锰需求有放缓趋势,预计后期硫酸锰价格将承压运行。

2022大宗商品年报出炉在即!欢迎抢鲜品读!

报告聚焦钢材、煤焦、铁矿石、不锈钢新材料、铁合金、废钢、有色金属、建筑材料、农产品等9大品种,由上海钢联100多位资深分析师倾力打造,深度剖析100余条细分产业链长周期数据,囊括行业热点、宏观政策等全方位解读,涵盖价格价差、成本利润、产能产量、库存、资源流向、区域供需平衡、市场竞争格局等基本面分析……