摘要:当前下游前驱体产量持续释放,随之硫酸锰市场需求不断增加,加上优质硫酸锰去库较好,市场货源紧缺,导致市场价格呈现马太效应,下游5600-5800元/吨的低价成交与6500-7000元/吨的主流报价两极分化,加上新产能的投产受阻,预计短期内优质硫酸锰供应将持续偏紧,硫酸锰的价格稳中偏强运行为主。

一、下游前驱体企业集中度进一步提高

在碳中和的背景下,新能源汽车下半年的产销量将继续高增长,电池装机量也会随之保持高增速,带动了下游前驱体的需求不断增长,9月前驱体产量已高达8.47万吨,环比增加8.2%,但是前驱体产量增加部分主要为高镍型号,5系产品的需求有所下降,加上当前下游前驱体头部企业集中度较高,前五名企业市场占比超过70%,在头部企业逐步扩产并且稳固自身企业影响力的情况下,优质硫酸锰的需求不断释放,导致市场优质资源供应处于低位,预计短期内优质硫酸锰供应紧缺的情况将会持续。

二、前驱体高镍型号比例逐步提高,对优质硫酸锰资源需求增加

三元前驱体按镍钴锰使用比例,可以分为523型、622型、811型等不同型号,811型属于高镍型号。2021年1月523型三元前驱体产量占比还高达50%,而今年二季度产量占比仅三分之一左右,占比下降接近20%,811型三元前驱体在2021年上半年产量占比仅在25%左右,从2021年下半年开始,逐渐攀升至45%的水平,由于磷酸铁锂成本比523型三元正极有优势,523型产量占比进一步下降10%至21%,622型产量占比则提升至32%。

高镍三元前驱体产量比例的大幅增加,意味着对镍的需求提高,而对普通规格的硫酸锰需求下降了,但是高镍型三元正极对三元前驱体的标准控制更严格,反而对杂质含量低的优质硫酸锰需求增加了,主要因为前驱体杂质会带入正极材料,影响正极杂质含量。

三、上游硫酸锰企业发展情况

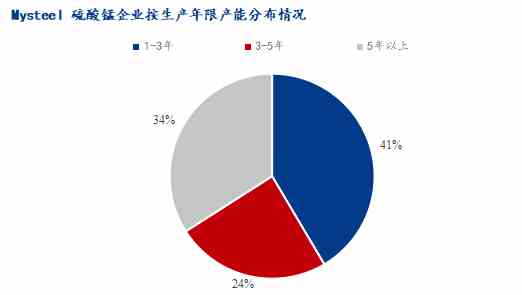

截止现在,上游硫酸锰企业共9家,由于加工技术的不同,导致硫酸锰品质也大有不同。可以看到1-3年内发展的新兴企业占比较大,约占41%,拥有3-5年投产年限的企业约占24%,其中5年以上生产优质硫酸锰的仅占34%,在下游前驱体高镍型号需求的高速增长下,预计优质硫酸锰资源占比达到60%才能勉强维持硫酸锰供应,加上因为疫情原因,新产能投产不及预期,品质较高的硫酸锰,会呈现偏紧局面,而3-5年的生产企业需要积累至少2-3年的经验才能往高品质硫酸锰资源靠近,预计后期硫酸锰价格会有小幅上涨趋势。

四、总结

1、下游前驱体产量持续释放,硫酸锰需求不断增长。下游前驱体企业集中度较高,且头部企业市场占比较大,加上当前前驱体新增投产和释放仍有较大空间,市场逐渐偏向采购高镍电池,对于高镍三元电池使用的前驱体8系或9系需求不断增加,其中对于硫酸锰品质要求较高。

2、新兴硫酸锰企业较多,优质硫酸锰资源难以释放。1-3年兴起的硫酸锰企业占大头,且生产高品质硫酸锰占比较少,市场资源供应处于低位,预计高品质硫酸锰还是维持偏紧局面。

3、新产能投产不及预期,高品质硫酸锰持续稀缺。国内某大型锰企30万吨高纯硫酸锰项目,或于2023年前后投产,届时或将给硫酸锰供应端带来较大压力。但前驱体企业对于硫酸锰品控也将越来越严,高品质电池级硫酸锰仍是稀缺资源。