近期市场开启新一轮放量成交模式,一改前段时间日均成交10万吨左右的态势,10月26日全国主要油厂豆粕共成交42.17万吨,其中现货成交7.14万吨,远月基差成交35.03万吨;10月27日全国主要油厂豆粕总成交34.74万吨,其中现货成交6.04万吨,远月基差成交28.7万吨;10月28日全国主要油厂豆粕成交27.22万吨,其中现货成交6.37万吨,远月基差成交20.85万吨。而近3日远月基差共成交84.58万吨,成交价主要集中在2-4月M01+200元/吨。具体来看,成交区域主要集中在华北区域,区域内26-28日共成交42.45万吨,其中2-4月M01+200共成交24.6万吨;其次是山东区域,远月基差共成交18.8万吨,其中2-4月M01+200共成交9.2万吨;接下来是华东区域,区域内基差共成交16.98万吨;其中2-4月M01+200共成交12.75万吨;但其余区域近期暂未成交,且报价鲜少,接下来我们来简单探讨一二。

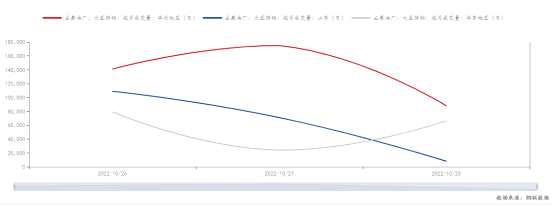

首先我们先来回顾下去年同期基差情况,以华北区域为例,今年油厂报价2-3月M01+200元/吨;去年10月26日油厂报价2-3月01+50元/吨,27日油厂报价2月M01+100元/吨,3月M01+0元/吨;28日2-3月基差报价上涨至M01+180元/吨;共成交5000吨,均为3月平水报价之下零星成交,其余无成交;截至10月28日去年M01收盘报收于3259点;而今年M01收盘报收于4042点,价差783点,这样一看今年基差着实是高呀,而且从图中也可以看出,今年10月份基差整体都是处于一个高位水平,但是明显可以看到如此高基差之下,市场的接受度也比较高。

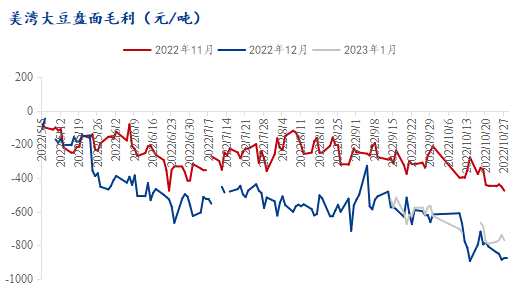

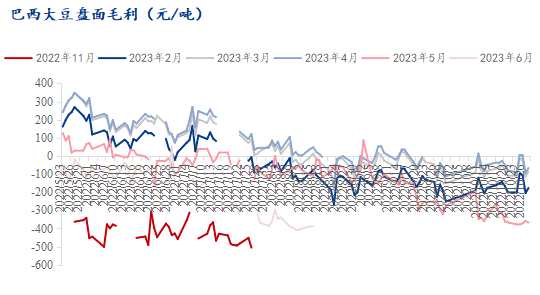

接下来我们从成本端来看,今年大豆进口成本一直是处于高位水平,从下图也可以看出近月美湾盘面毛利基本是处于-400到-1000元/吨之间;巴西盘面毛利基本是处于-300到-600元/吨之间;而2023年2-4月份盘面毛利回到-300到0元/吨之间,榨利相对来说有所修复,受助于压榨利润的修复,工厂提前售卖远月基差合同。

最后从供需来看,我们来回顾下10月USDA供需报告数据,全球大豆2022/23年度产量从3.8977亿吨上调至3.9099亿吨,预期同比增长3530万吨。库存从9892万吨上调至10052万吨,预期同比增长814万吨。总的来说,2022/23年度全球大豆产量增加明显,库存也将出现回升。美豆方面,虽然因密西西比河水位偏低导致大豆运输受阻,但周度出口数据有所改善,加上美豆收割整体顺利,截至10月24日当周,美豆当周收割率80%;高于市场预期的77%,也高于去年同期的75%;南美方面,南美新季大豆产量预期整体乐观,截至10月20日当周,巴西播种进度达到32.4%,高于五年同期均值25.8%;且巴西政府预期2022/2023年年度大豆产量有望超过1.52亿吨,种植面积将提高到4289万公顷,比上年提高3.4%,均为创纪录水平,但后期天气仍然是个不确定因素;总体来说供应紧张压力在2023年可能会有所缓解。

展望后市,工厂在近期榨利有所修复的情况下提前锁定利润,下游在担心供需紧张格局延续的情况下提前锁定货权,而这个价格到底值不值得买呢?