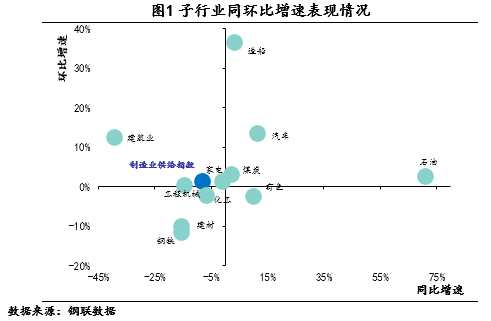

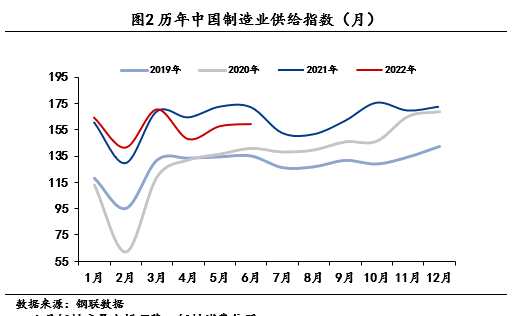

制造业不仅直接体现了一个国家的生产力水平,更是作为区别发展中国家和发达国家的重要因素,由此可见制造业在国民经济中的地位举足轻重。据上海产业转型发展研究院、【上海钢联(300226)、股吧】电子商务股份有限公司联合发布数据显示,2022年6月,中国制造业供给指数(MMSI)为159.07点,同比下降7.55%,环比增长1.05%。(数据起点2014年1月指数为100点)。

能源方面,6月减产预期下,需求由增转降,焦煤价格先涨后跌。6月为安全生产月,煤矿生产受到一定制约,焦煤供应紧张矛盾加剧,国产矿释放缓慢,导致价格大幅上涨6%-12%。6月在下旬钢厂减产计划陆续增多,对原料需求走弱,贸易商接货意愿下降,钢厂第一轮提降落地,焦企亏损加剧,减产计划增多,倒逼焦煤价格回落。动力煤方面,主产区煤矿保供增产继续发力,使得港口和电厂库存持续上升,动力煤供需格局继续趋于宽松,国内煤价呈现震荡回落态势。

钢材方面,6月钢价大幅下跌。具体来看,需求疲软是导致6月钢价下跌的主要因素,叠加海外美联储加息略超市场预期,市场情绪悲观,进一步拖拽钢价。此外,随着钢厂减产的消息不断发酵,原材料需求预期偏悲观,成本下移导致钢价下跌空间扩大,产业链形成负反馈。需求端表现疲软。6月钢铁主要下游表现略有分化,但整体表现依然疲软。具体来看,房地产方面,2022年1-6月全国房屋新开工面积同比下降34.42%,且降幅持续扩大,较上个月增加4个百分点;竣工面积同比下降近21.5%,较上个月降幅再次扩大。新开工和竣工都出现了较大幅度的同比下滑的情况,房地产开工活动低迷。汽车行业,6月产销量同比和环比均明显改善,产销量同比分别增长28.2%和23.8%,环比分别增长29.8%和34.4%,汽车行业在疫情后明显复苏。6月家电产销量同比继续大幅下滑,据产业在线数据,6月空调出货同比-14%,内外销分别同比下降11%及19%。6月挖掘机械产品销量为2.08万台,同比下降10.1%,降幅较上月收窄约14个百分点,这是挖掘机销量连续第三个月同比降幅收窄,预计挖掘机销量三季度末有望实现同比由负转正。

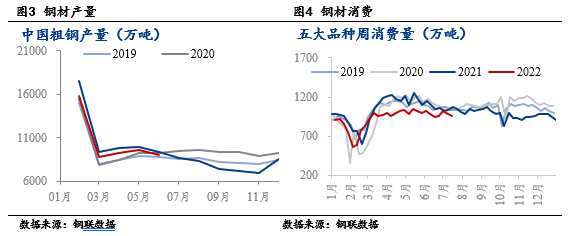

一、6月钢材产量小幅下降,钢材消费偏弱

钢铁是终端制造业的重要生产原材料,以钢铁消费趋势为观测视角可以较为准确的判断下游制造业发展状况。6月钢铁业供给指数为165.24,同比下降15.45%,环比下降11.70%。供应方面,6月中国粗钢产量为9073万吨,环比下降6.1%。消费方面,五大品种钢材消费环比下降2.43%,同比下降8.2%。具体来看,建材需求方面,6月基建用钢需求虽向上拉动,但房地产开工和竣工依然低迷,同比降幅进一步扩大,建筑钢材需求低迷。制造业方面,主要制造业随着疫情解控陆续复工复产,但下游订单情况表现较差,除汽车产销表现尚可外,家电、机械等行业仍维持较大幅度下滑,6月热卷表观消费环比下降1.47%,同比下降3.4%。

6月国际原油月均价环比上涨。6月石油供给指数为106.45,同比增长71.22%,环比增长2.39%。6月WTI现货月均价115美元/桶,月环比上涨5.54%;布伦特现货月均价117.7美元/桶,月环比上涨6.1%。6月上旬欧盟推进对俄罗斯制裁,叠加亚洲疫情好转及北半球夏季出行高峰提振燃油需求,国际油价走出一波连续性上涨,布伦特原油突破120美元关口。月末,西方对俄实施新的制裁,叠加市场质疑部分产油国的增产能力,油价再度反弹,基本回升至月初的价位水平。

6月份主要有色金属价格弱势运行。6月有色金属供给指数为221.66,同比增长10.27%,环比下降2.65%。从基本面来看,6月电解铜产量为85.70万吨,环比上升4.6%,同比上升3.3%。 6月冶金级氧化铝674万吨,冶金级日均产量22.47万吨,环比减少3%,同比增长14.4%。6月全国电解铅产量25.41万吨,环比上升2.14%,同比下降10.15%。主要有色金属产量明显增加。从价格表现看,铜方面,6月铜价弱势下行,主要在于:1)美联储的持续加息掀起全球加息浪潮,宏观悲观预期浓厚;2)需求端复苏不及预期,电解铜现货库存大幅累库,基本面偏弱。铝方面,6月铝价震荡偏弱运行,主要在于:1)流动性收缩导致商品价格回落,铝价承压。2)需求端的复苏带动库存水平回落,其去化速度已达往年同期,对价格起到支撑作用。

疫后化工行业下游需求不及需求,价格先涨后跌。6月化工业供给指数为159.15,同比下降6.50%,环比下降2.24%。月初,由于国内防控政策的陆续解除,部分下游企业采购增加,市场价格上涨。中下旬开始,疫后实际需求落地不及预期,同时美联储加息及对通胀衰退有一定担忧,市场信心遭受打击,价格快速回落。

6月焦煤供应依然偏紧,动力煤供需趋于宽松,动力煤市场表现平稳。6月煤炭行业供给指数为160.76,同比增长2.40%,环比增长3.12%。6月份,原煤产量为3.8亿吨,同比增长15.3%,增速比上月加快5.0个百分点,日均产量1264万吨。进口煤炭1898万吨,同比下降33.1%。6月为安全生产月,煤矿生产受到一定制约,焦煤供应紧张矛盾加剧,国产矿释放缓慢,导致价格大幅上涨6%-12%。6月在下旬钢厂减产计划陆续增多,对原料需求走弱,贸易商接货意愿下降,钢厂第一轮提降落地,焦企亏损加剧,减产计划增多,倒逼焦煤价格回落。动力煤方面,主产区煤矿保供增产继续发力,使得港口和电厂库存持续上升,动力煤供需格局继续趋于宽松,国内煤价呈现震荡回落。

6月汽车产销量同比和环比均明显改善。6月汽车供给指数为133.82,同比增长11.59%,环比增长13.44%。6月汽车产销量分别为249.9万辆和250.2万辆,同比分别增长28.2%和23.8%,环比分别增长29.8%和34.4%。疫后汽车产业已基本恢复正常生产,随着汽车购置税刺激政策落地,6月汽车产销量迅速回暖,连续两月环比大幅改善,6月同比增速转正。库存方面,6月经销商库存系数为1.36,环比下降20.9%,同比下降8.1%,处于警戒线以下,回归合理水平。

6月家电产销量同比大幅下降。6月家电供给指数为142.76,同比下降0.67%,环比增长1.17%。据产业在线统计,6月空调产量1268万台,同比下降17.07%,销量1422万台,同比下降13.86%,其中内销923万台,同比下降10.85%,出口498万台,同比下降18.94%。6月家电产销表现依然大幅下降,主要是内需疲软和外需高基数回落导致。但6月底以来,各地高温天气持续,零售端表现较好,7月份家电出货或超市场预期。

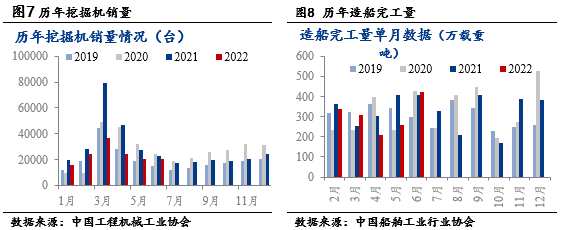

6月工程机械销量降幅继续收窄。6月工程机械供给指数为164.49,同比下降14.19%,环比增长0.26%。6月挖掘机械销量达2.08万台,环比增加137台;同比下降10.1%,降幅较上月收窄约14个百分点。这是挖掘机销量连续第三个月同比降幅收窄。其中,国内销量1.1万台,同比下降35%,降幅较上月收窄约9.8个百分点。出口销量为9734台,同比增长58.4%,环比增加15%,数量仅次于3月出口量。就后期来看,随着各地重大工程项目逐渐推进,挖掘机需求有望继续回升,预计7月同比下滑幅度进一步收窄,预计三季度末挖机销量有望同比增速迎来转正拐点。

6月我国造船完工量环比大幅增长64.5%。6月造船业供给指数为163.21,同比增长3.36%,环比增长36.43%。2022年1-6月,全国造船完工量达1850万载重吨,同比下降11.6%;新承接船舶订单量达2246万载重吨,同比下降41.3%;手持船舶订单量10274万载重吨,同比增长18.6%。2022年1-6月,全国造船完工量、新接订单量、手持订单量分别占世界市场份额的45.2%、50.8%、47.8%。6月当月,全国造船完工量大幅回升,造船完工量达422万载重吨,环比增长64.5%。由于去年造船行业显着回暖,船企手持订单充足,生产任务饱满,且新船价格持续走高,造船行业迎来量价齐升,业绩改善的机遇。

6月房地产数据投资环比改善,但房企开工活动依然低迷。6月建筑业供给指数为152.09,同比下降33.48%,环比增长12.28%。2022年1-6月,全国房地产开发投资额为6.83万亿元,同比增幅继续为负值,且较上个月继续扩大,为-5.35%。但从单月来看,6月房地产投资额达1.6万亿元,环比5月上扬25%,且较上个月单月新增环比增幅出现显着提升,反映行业正在逐步复苏。但房地产开工活动依然低迷,2022年1-6月全国房屋新开工面积66423万平米,同比下降34.42%,且降幅持续扩大,较上个月增加4个百分点,反映房地产企业资金依然偏紧,以缩减开支,“保交楼”为主要任务。

季节性影响,6月建筑业施工活动依然低迷,建材需求不佳。6月建材供给指数为189.01,同比下降15.32%,环比下降10.20%。6月南方地区持续受降雨天气影响,而北方多地持续高温天气,恶劣天气影响下,建筑施工活动受限,建材需求不佳。就水泥来看,6月水泥需求恢复不佳,水泥价格持续回落,截至6月30日,百年建筑网水泥价格指数454.57,月环比下降7.01%,同比下降2.85%,跌破去年同期。

二、6月经济数据好于市场预期,制造业延续恢复态势

1-6月固定资产投资增速同比增长6.1%,好于市场预期。其中,制造业和基建投资较为亮眼,而房地产投资持续拖累投资增速。

1-6月房地产投资增速为-5.4%,降幅较1-5月扩大1.4个百分点。6月单月地产投资增速为-9.4%,降幅较5月扩大1.6个百分点。当前房地产资金偏紧问题依然严重,房地产恢复压力较大。

1-6月制造业投资同比增长10.4%,增速较1-5月回落0.2个百分点。6月制造业单月投资同比增长9.9%,较5月增加2.8个百分点,制造业投资增速维持高位。6月份,制造业采购经理指数、非制造业商务活动指数和综合PMI产出指数分别为50.2%、54.7%和54.1%,高于上月0.6、6.9和5.7个百分点,均升至扩张区间。另外,非制造业商务活动指数大幅回升至扩张区间。6月份,非制造业新订单指数和业务活动预期指数分别为53.7%和61.0%,高于上月10.0和5.8个百分点,表明随着疫情影响减弱,服务业市场需求有所回暖,企业信心逐步恢复。虽然本月制造业延续恢复态势,但仍有49.3%的企业反映订单不足,市场需求偏弱依然是目前制造业面临的主要问题。

1-6月基建投资(不含电力)同比增长7.1%,增速较1-5月走扩0.4个百分点。6月单月基建投资增速为8.2%,基建增速维持强劲。今年1-6月发行新增专项债约3.4万亿元,占全年额度93.2%,财政政策前置发力对基建形成有力支撑。6月国常会指出加强金融支持基础设施建设,调增政策性银行8000亿元信贷额度。今年基建投资是重要发力方向,基建投资资金支持充裕。

6月社会零售总额同比增长3.1%,环比增长0.53%,社零同比增速转正超出市场预期。具体来看,线下消费明显回升,6月疫情进入常态化防控,人员流动改善,线下消费明显好转。据统计,6月餐饮收入同比降幅为4.0%,降幅较5月收窄17.1个百分点。另外,值得关注的是,6月汽车消费显着回暖,汽车购置税落地叠加各地汽车消费鼓励政策刺激下,6月汽车销售同比增速达到13.9%。

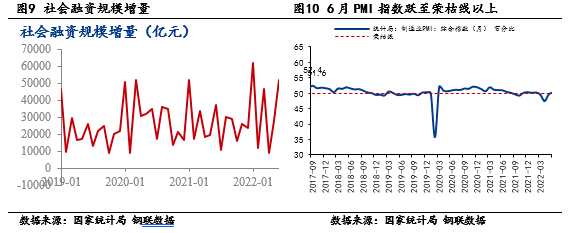

货币方面,2022年6月份社融增量为5.17万亿元,比上年同期多1.47万亿元;新增人民币贷款2.81万亿元,比上年同期多增6867亿元;货币供应量M1、M2分别同比增长5.8%、11.4%,增速较上月末分别高1.2个和0.3个百分点。

宽信用信号出现,预示经济逐步回暖。6月末M2同比增长11.4%,增速较上月提高0.3个百分点。信贷明显扩张导致贷款创造存款的信用货币创造加快,对M2增速回升形成主要支撑。6月末M1同比增长5.8%,增速较上月大幅提高1.2个百分点。占M1的比重超过80%的单位活期存款,增速由4月的3.2%提高至6月的4.6%,是M1增速扩张的主要因素。6月份M1与M2增速剪刀差较上月收窄1.1个百分点,由上月的-6.5%回升至-5.6%,表明宽货币出现向宽信用转化的积极信号,也预示着经济正逐步回暖。

分结构来看,企业信贷明显扩张,居民需求仍偏弱。6月份金融机构新增人民币贷款2.81万亿元,比上年同期多增6867亿元;各项贷款余额增速为11.2%,较上月回升0.2个百分点,表明实体信贷需求持续回暖。与此同时,实体信贷结构也已出现明显改善迹象,企业部门加杠杆是本月信贷扩张的主力,且企业短贷和中长贷同比均大幅多增;相比之下,居民部门信贷修复仍偏慢,居民中长贷同比继续少增,反映出居民购房需求恢复仍待时日。