2024年前三季度国内生产总值同比增长4.8%,经济运行总体平稳。从环比看,三季度GDP环比增长0.9%,环比增速连续九个季度正增长,经济保持平稳向好态势。化纤行业亦是呈现恢复性增长态势。在新增产能放缓的情况下,开工相对高位运行,产量实现9.53%的增长;库存重心高于去年同期,但库存压力动态可控;上半年市场相对平稳,三季度成本支撑减弱,价格重心下移;行业经济效益同比提升,但利润增幅逐步收窄。出口方面,由于涤纶长丝对印度出口大幅下滑,拖累化纤整体出口下滑。

行业运行基本情况

(一)负荷相对高位,库存压力可控

2024年前三季度,化纤行业负荷相对高位,总体水平高于去年同期。3~4月份,下游需求好于预期,化纤大部分子行业负荷处于近年来同期高位;但高开工造成库存累积、效益收窄,部分聚酯涤纶企业甚至出现亏损,叠加进入淡季后需求转弱,6~8月聚酯涤纶开工负荷有所下滑;9月下游开机率提升,带动化纤行业开工负荷小幅抬升,10月继续保持高位运行。10月底,涤纶长丝负荷已提升至93%。锦纶行业得益于产能没有大幅扩张,以及部分领域应用增量,锦纶长丝负荷一直保持在90%以上。

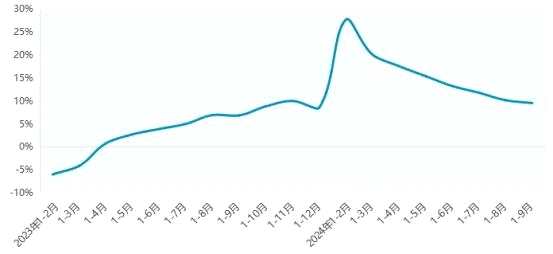

据国家统计局数据,2024年1-9月化纤产量5860万吨,同比增长9.53%(图1)。从环比看,增速呈现逐步回落态势:三季度产量同比增长2.90%;二季度产量同比增长7.61%;一季度产量同比增长20.12%。

数据来源:国家统计局、中国化学纤维工业协会

图1 2023年以来化纤产量同比增速变化

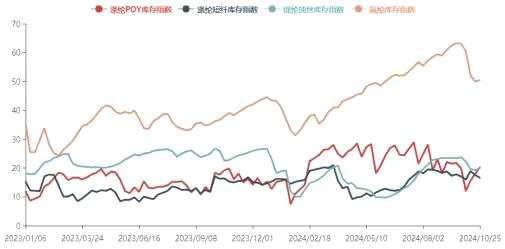

库存方面,涤纶长丝库存同比有所增加,二、三季度POY高位近一个月,FDY高位在22天左右,9月底库存相对低位,10月在工厂负荷提升下,库存开始回升。氨纶库存1~9月持续升高,最高点达60天以上,但10月以来,库存去化:一方面,氨纶价格降至底部,进入盘整期,市场对原料心态有所好转;另一方面,气候转冷,织造业、服装业开始进入快速生产周期。此外,涤纶短纤、锦纶上半年库存压力不大,但三季度库存增加;粘胶短纤库存整体处于低位水平。

数据来源:华瑞信息

图2 2023年以来化纤主要品种库存情况

(二)三季度成本支撑减弱,价格重心下移

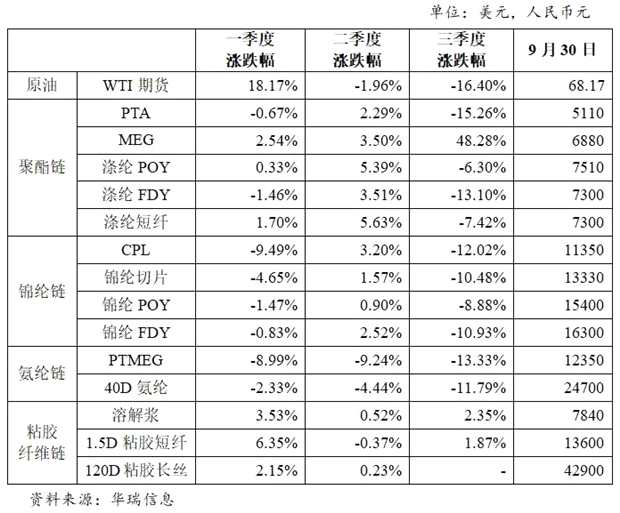

上半年,原油价格高于去年同期,整体呈现上涨趋势,年中较年初涨幅约19%。具体来看,1~3月原油价格涨幅明显,在4月初达到高点87美元/桶,4~5月价格下跌,在6月初降至低位73美元/桶,此后价格回升,在7月初达到第二高点83美元/桶。这一阶段,PTA、涤纶价格与原油价格关联性稍弱,市场波动较为平稳,价格受供需博弈影响较多(图3)。三季度以来,原油价格呈现明显下滑趋势,9月上旬价格降至年内低点66美元/桶,而后涨跌较平稳,11月上旬价格基本跌回年初水平。这一阶段,PTA、涤纶价格与原油价格关联性较强,PTA跌幅高达21%、涤纶POY跌幅13%、涤纶短纤跌幅10%。而PTA价格大幅下跌,导致库存原料成本高于市场价格,使得成本端相较于市场水平偏高,进而压缩了利润空间。此外,纤维端的库存贬值亦影响企业的整体利润水平。

资料来源:华瑞信息

图3 2024年以来国际油价、PTA、

涤纶POY、涤纶短纤价格走势

分产业链看,聚酯链、锦纶链三季度跌幅较为明显;氨纶链基本处于下跌趋势;粘胶纤维产业链表现较好,呈现小幅上涨趋势(表1)。

表1 2024年以来化纤主要产品及原料价格变化

(三)化纤出口市场份额变化明显

据中国海关数据统计,1~9月化纤主要产品合计出口量同比下降5.08%,降幅较1~6月有所加深(表2)。分产品看,涤纶长丝出口同比下降9.13%,主要是对印度出口大幅下滑拖累;对土耳其出口降幅仅次于印度,很大程度上是因为需求缺口减少,今年年初,土耳其投产了一套年产30万吨的聚酯装置,该套装置中有25万吨配套生产涤纶长丝POY和DTY、剩余5万吨生产聚酯切片。二、三季度涤纶短纤、锦纶长丝出口表现较好,1~9月分别同比增长4.67%、12.97%;腈纶出口保持增长态势,但增幅逐步收窄;粘胶短纤出口同比下降21.48%,主要是国际采购价格不及国内销售价格,企业倾向于拓展国内市场。

表2 2024年1-9月化纤主要产品进出口情况

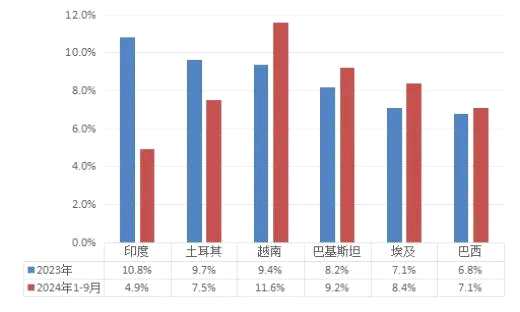

分出口目的地看,化纤出口市场份额变化明显,1~9月出口越南占比11.6%,较去年全年提升2.2个百分点;出口印度占比4.9%,较去年全年下降5.9个百分点;出口土耳其占比7.5%,较去年全年下降2.2个百分点(图4)。此外,聚酯瓶片出口恢复增长态势,同比增长28.31%,出口占比约37%。同期,化纤进口量同比增加5.23%,但数量仅占化纤产量的0.6%。

资料来源:根据中国海关数据整理

图4 我国化纤主要出口市场份额变化情况

(四)终端内需增长放缓,服装出口压力相对较大

今年以来,在我国居民收入及消费信心趋稳、国家促消费政策逐步显效等因素支撑下,纺织品服装内销市场保持增长态势,但增速有所放缓。根据国家统计局数据,前三季度我国人均衣着消费支出同比增长5.1%,限额以上服装、鞋帽、针纺织品类商品零售额同比增长0.2%,增速较去年同期分别放缓1.4和10.4个百分点。直播带货、即时零售等电商新模式继续激发线上消费潜力,前三季度网上穿类商品零售额同比增长4.1%,增速较去年同期放缓5.5个百分点。

今年前三季度,我国纺织品服装出口延续增长态势,纺织产业链竞争力持续释放,出口形势总体好于预期。根据中国海关快报数据,前三季度我国纺织品服装出口总额为2224.1亿美元,同比增长0.5%。主要出口产品中,纺织纱线、织物及制成品出口额为1043亿美元,同比增长2.9%;服装出口压力相对较大,前三季度出口额为1181.1亿美元,同比减少1.6%。我国纺织行业对部分市场出口仍呈较亮眼表现,前三季度对美国、欧盟、东盟、加拿大、乌克兰等贸易伙伴纺织品服装出口额均实现正增长。

(五)效益同比增长,但利润增幅逐步收窄

据国家统计局数据,1~9月化纤行业营业收入8459.53亿元,同比增加6.94%;实现利润总额179.25亿元,同比增加42.15%(表3),由于基数原因,利润增幅逐步收窄。主营业务利润率为2.12%,仍处于近年来低位水平;亏损企业亏损额为96.20亿元,同比减少6.02%;行业亏损面29.58%。分行业看,涤纶、锦纶、氨纶分别贡献利润总额的35%、21%、3%。

表3 2024年1-9月化纤及相关行业经济效益情况

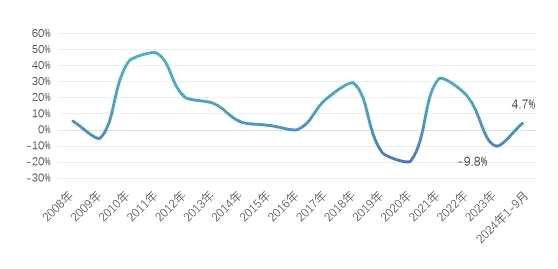

(六)固定资产投资增速回升,实际新增产能放缓

据国家统计局数据,1~9月化纤行业固定资产投资额同比增加4.7%,而2023年同期为-11.6%,低基数效应下投资增速回升。从新增产能来看,聚酯纤维新投116万吨/年,产能增长放缓;聚酯瓶片仍处于扩张周期,新投产342万吨/年,仍有230万吨/年待投。

数据来源:国家统计局

图5 2008年以来化纤行业固定资产投资增速变化

行业运行走势预测

2024年以来,纺织行业经济运行呈现恢复性增长态势,但需求侧已经开始逐渐承压,存在增长动力不足的问题,产业链压力将逐步自下而上传导。同时,在产能高基数的情况下,化纤行业高开工也将带来供应压力。供需边际走弱格局下,行业企业仍需加强行业自律,防止“内卷式”恶性竞争,积极推动行业平稳运行和健康发展。

预计2025年,在通胀压力缓解、流动性放松背景下,世界经济有望实现平稳运行。国内宏观政策仍将持续发力,推动经济向上发展、结构向优转变。经济预期平稳向好,将支撑化纤行业呈现积极发展态势。

原料端:化纤主要原料,如PTA、CPL供应充足,原料成本相对宽松,将对行业盈利有一定贡献。同时,煤制原料、生物基原料相关技术的进步,也将为行业发展注入更多活力。

供应端:产能将保持增长态势,但增速将有所放缓。同时,产业链的协同效应将不断加强,如通过与下游建立更紧密的合作关系,提高供给效益。

需求端:纺织服装行业仍然是化纤的主要应用领域,消费升级、绿色环保等将带来更多发展机遇。同时,医疗卫生、汽车内饰、航空航天、新能源等产业用领域的需求将成为重要增长点。

但行业发展仍将面临诸多挑战,如地缘局势变化导致油价大幅震荡,影响企业对原料和市场的把握,进而影响盈利能力;提高关税、设置贸易壁垒等国际贸易环境的不确定性,将持续影响我国化纤产品的出口等。

展望2025年,化纤行业将立足发展新质生产力,扎实推进现代化产业体系建设,通过创新驱动、绿色发展和产业升级,实现更高质量的发展,为纺织工业和国民经济的发展做出更大的贡献。

(来源:中国化学纤维工业协会)