一、国内混凝土概述

1.1混凝土市场行情分析

据百年建筑网统计,截至10月底,百年建筑网C30非泵混凝土均价为416元/方,月环比上涨0.97%。全国混凝土价格偏强运行,回顾1-10月,混凝土市场价格基本保持弱势运行态势,市场价格累计跌幅近60元/方。10月国内华东多地受原材水泥、砂石价格变动影响,生产成本上涨,因此混凝土价格小幅推涨。西南四川、云南等地水泥价格大幅推涨,加上四季度大型项目集中开工,对当前混凝土市场起到一定提振作用,混凝土需求有所提升。华南地区四季度基建以及部分厂房项目齐发力,混凝土需求有所提升。华中、华北地区原材价格均有所推涨,加之部分地区疫情反复,工地整体施工进度提升受限。东北和西北部分地区受疫情影响,多数工地施工处于半停滞状态,加之东北大部分地区受寒冷天气影响,10月底就结束施工期,形势不容乐观。整体看来混凝土市场需求在传统银十并未迎来明显提升。现水泥、砂石、矿渣粉价格均呈现震荡运行态势,多数地区均反映混凝土生产成本有所提高,混凝土企业涨价心态渐浓。据百年建筑调研统计,随着各地保交楼政策的出台、限购门槛放宽、公积金贷款额度提升等利好消息继续传出,房建需求在四季度首月表现尚可。但当前各地疫情呈现多点散发的特点,供需双方积极性不高,企业间价格战激烈。目前多地混凝土企业生产成本虽有所提升,但市场需求短期内难以量起,且市场对于企业涨价接受度不高,预计后续全国混凝土行情或将仍然呈现稳中偏强运行态势。

1.2 2022年混凝土原材成本分析——水泥

P.O42.5散装水泥价格同比下跌29.25%。华东,国庆节假日期间,水泥需求走弱,节后市场需求快速回升,月底江苏、安徽部分重点地区疫情影响,区域静默,水泥需求整体由升转降。供应方面,本地需求虽有一定支撑,但外围水泥进入,本地市场仍表现为供大于求,熟料库存上升,企业为降低库存压力,停窑减产,缓解库存压力,再加之成本上升,10月华东水泥价格持续上涨。华南,前三季度价格低位,企业亏本,10月以来,重点工程发力,华南水泥需求持续回升,供应端收紧,成本高位,水泥价格连续上涨2轮,累计涨幅50-60元/吨。西南,云贵川水泥企业执行限电限产、错峰生产,供应紧张,水泥价格连续上涨30-60元/吨,重庆涨价落实情况不佳,价格20元/吨。华中,湖南水泥企业执行错峰生产,成本承压,水泥价格继续上涨,湖北市场竞争激烈,行情震荡运行。河南执行错峰生产,月初水泥价格有所上涨,但受疫情影响,需求停滞,市场有价无市。华北整体仍在赶工期阶段,国庆、大会期间,水泥需求有所下降。山西受疫情影响,需求低迷,行情持稳过渡。西北疫情形势紧张,需求不佳,价格持稳运行。东北天气住建转冷,目前项目紧张施工,本地需求有支撑,但外发量减少,市场供需矛盾仍在,水泥价格走弱。

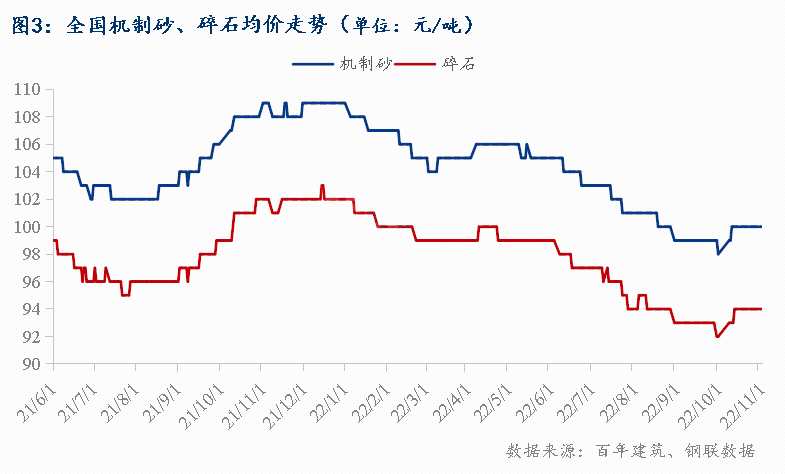

1.3 2022年混凝土原材成本分析——砂石

砂石均价为109.67元/吨,同比下跌6.27%。华东地区:砂石均价121.76元/吨,环比上升3.06%。其中天然砂均价149.57元/吨,环比上升1.95%;机制砂均价111.57元/吨,环比上升3.58%;碎石均价104.14元/吨,环比上升4.14%。华东天然砂价格供应偏紧,天然砂价格随之提高,加上需求回暖,砂石价格整体偏强运行。华中地区:砂石均价105.67元/吨,环比上升0.21%,其中天然砂均价130.33元/吨,环比上升0.77%;机制砂均价94.33元/吨,环比下降2.41%;碎石均价92.33元/吨,环比上升2.21%。部分城市砂石供应偏紧,加上道路管控、环保管控,砂石价格上涨。整体砂石价格偏强运行。华南地区:砂石均价110.89元/吨,环比下降2.54%,其中天然砂均价144元/吨,环比下降1.14%;机制砂均价106.33元/吨,环比上升0.63%;碎石均价82.33元/吨,环比下降8.52%。10月份,华南地区疫情反复,部分项目进度放缓,砂石需求一般,整体砂石价格下跌。西南地区:砂石均价96元/吨,环比持平;其中天然砂均价122.5元/吨,环比上升0.41%;机制砂均价85元/吨,环比下降0.29%;碎石均价80.5元/吨,环比下降0.31%。10月西南项目需求提高,但砂石竞争也强,整体砂石价格暂稳运行。华北地区:砂石均价104.33元/吨,环比下降4.57%;其中天然砂均价124元/吨,环比下降3.88%;机制砂均价93元/吨,环比下降5.1%;碎石均价96元/吨,环比下降4.95%。华北地区疫情反复,加上为配合管控,项目进度放缓,砂石厂家暂停开机,部分城市市场有段时间处于供需双弱的状态。整体砂石价格弱势运行。西北地区:砂石均价114.33元/吨,环比持平;其中天然砂126元/吨,机制砂均价为110元/吨,碎石均价107元/吨,环比持平。

1.1.4 混凝土原材成本分析——矿渣粉

百年建筑网统计全国22个重点城市S95矿渣粉均价为283.6元/吨。10月份起国内矿渣粉价格继续涨跌互现,其中北方多地价格下跌。华东地区S95矿渣粉均价环比上涨2.5%,月初长三角多地矿渣粉价格小幅上涨20元/吨,月中山东多地矿渣粉价格回落10-20元/吨,下旬沿江部分企业部分企业有10元/吨优惠;华南地区上涨1%,广东部分地区小幅上涨10元/吨,北方低价冲击较多,本地企业上涨难度较大;华中地区下跌2.6%,其中湖南多地上涨20-30元/吨,湖北下跌10-15元/吨,河南中部矿渣粉价格累计下跌20-30元/吨,多地销量下滑,节后价格陆续下行;华北地区下跌9%,本月京津冀多地累计下跌20-30元/吨,山西下跌10-20元/吨,库存高位,销量下滑后,矿渣粉价格节后连续走低;西南多地整体继续保持平稳,东北矿渣粉价格下跌10元/吨。

整体来看,10月混凝土生产成本小幅上涨,在不考虑车损、人工以及水电变量的情况下,平均每方C30混凝土生产成本上升5.76元。百年建筑网统计10月全国C30非泵市场均价为416元/方,9月均价为412元/方,月环比上升0.97%;从生产成本端来看,水泥成本明显上涨,砂石价格小幅上涨,矿粉价格小幅降低。10月全国多地开启错峰停窑,继续推涨水泥价格;多地开启矿山安全环保检查,严查超载,原料运输成本增加;而近期钢厂水渣库存较高,矿粉企业反馈市场需求不足,矿粉价格降低。

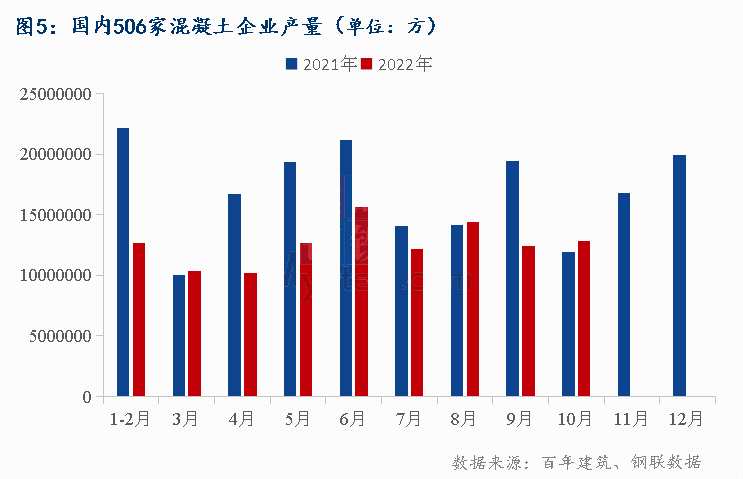

1.4、混凝土产量情况

百年建筑网调研的国内506家混凝土企业2022年10月单月产量为1285.95万方,同比降低18.72%。据调研样本来看,目前总量中,市政项目用量占52.1%,而楼盘项目用量占41.5%,其他项目用量占6.4%,本轮房建项目和市政类因封控区解封需求回补和年底提前停工考虑,发运量皆有小幅回升。分情况来看,华北市场目前多数混凝土用量偏于市政类项目,河北疫情封控区逐步解除封控,企业恢复正常生产,会议结束之后部分暂缓开工项目陆续开工建设;华南地区疫情形势有所好转,市场需求趋于稳定,部分地区面临砂石料资源紧张情况,成本压力提升但回款情况一般;华东地区目前整体需求稳定,随着基建和市政类开工项目数量增加,企业发运量较前期有所增加,房建类项目出货量也多由保障类住房项目支撑;临近年底,华中地区湖南长沙部分企业处于保交楼赶工状态,但河南郑州、洛阳、开封、平顶山和湖南邵阳等地疫情形势依然严峻,企业虽能维持正常生产但工地正常施工受到严重影响,整体进度一般;西南地区如四川成都基建和房建项目开工数量较前期有所增加,混凝土企业发运量多能维持在1500方左右;东北地区低温天气来袭,黑吉多数工地陆续进入停工阶段,至十月底,除重点项目外大部分工地将停止施工。综合来看,华中、西南等地各区疫情“此消彼长”,工地复工和企业生产积极性一般;华东、华南地区房建项目占比仍占主力,企业发运支撑区域稳定,但整体来看新开工项目数量减少,混凝土企业保供为主。

1.5、混凝土行业产能利用率分析

根据百年建筑调研国内506家混凝土企业出货情况,10月全国混凝土产能利用率保持小幅震荡趋势,10月底全国混凝土产能利用率16.37%,较去年同期下降4.16个百分点,差值有所扩大。10月市场提升缓慢,市场整体保持小幅震荡趋势,未有明显上升趋势。

1.6、中国混凝土行业市场竞争分析

2022年1-10月样本企业混凝土总产量较去年同期下降26.21%,截至到11月中旬,混凝土产量较去年下降31.25%。各区域混凝土产量较2021年同期差距小幅波动,10月,混凝土发运量整体小幅波动,各区域较去年差值也接近上月水平,其中华南差值仍最大,为43.35%;华北和华中分别下降32.98%和30.99%;华东和西北下降22.49和14.89%;东北下降缩小至5%以内,西南接近去年同期发运量。

2022年1-10月,全国房地产开发投资额11.4万亿元,同比下降8.8%,较上月扩大0.8个百分点。其中,住宅投资86520亿元,下降8.3%。房地产开发企业房屋施工面积888894万平方米,同比下降5.7%。房屋新开工面积103721万平方米,下降37.8%,房屋竣工面积46565万平方米,下降18.7%。商品房销售面积111179万平方米,同比下降22.3%,房地产开发企业到位资金125480亿元,同比下降24.7%。房地产投资增速继续下行,但销售面积环比增39.3%,土地购置面积环比增22.8%,房地产市场前端拿地和销售似乎出现了比较积极的信号。目前宏观层面预期弱、需求弱的格局下,商品房成交量持续好转有助于边际改善市场情绪,在“保交楼”政策的带动下,房地产整体情况继续处于修复阶段。在目前国内多地疫情反复的影响下,短时间内房地产项目恢复进度或受一定的影响,预计12月房建项目对于混凝土发运量的支撑仍不会有很明显的上行。

二、长江中下游地区混凝土概述

湖北省:2021年湖北省整体施工时间较2020年有明显增加,工程体量明显提升,多数混凝土企业供应量提升,多数企业反馈2021年混凝土产量提高10-30%之间,但年底回款情况跟预期值相差明显,企业压力不断增加,进入2022年后,房建项目资金情况更为突出,多数混凝土企业不断减小房建项目的供应比例,优先去供应市政项目,且疫情反复区域较多,疫情防控期间,混凝土供应量也有明显下降,多数搅拌站供应量明显下降,多数企业反馈降幅在30-40%之间,原材料成本端,今年水泥价格整体较去年下跌明显,三季度后水泥价格几轮上涨都未能完全落实,砂石价格整体较去年也有明显下跌,今年湖北省混凝土价格整体保持下跌趋势,年内综合跌幅在40-50元/方。

湖南省:湖南地区的混凝土行业今年普遍颓势运行,市场需求大幅减少。今年原料成本持续上升,夏季的持续干旱使得洞庭湖砂石价格一路上涨,水泥价格9、10月份也多次连续推涨,但是混凝土的价格却难有起色。搅拌站反馈今年出货量较往年下降约30%,房地产行业的萎缩导致混凝土需求下降,虽然部分地区基建项目发力,但是房建作为主要支撑,在混凝土行业仍有话语权。另外,今年除国央企表示回款问题有所保障,回款比例能够达到70%以上,大部分民营企业搅拌站都在为回款问题而烦恼,部分搅拌站已经做好采取法律途径解决的准备。总的来说,市场行情总体呈下行趋势,市场反馈不佳。

江西省:江西地区混凝土需求情况不佳,今年房地产行情不景气,商混出货偏弱,加上疫情的反复,对当地需求影响较大。相比去年,今年整体处于弱势阶段。并且商混企业回款不太理想。第四季度到来,需求未有明显回升,也无赶工期项目在手,短期商混市场持续呈现低迷状态。

安徽省:目前安徽混凝土企业发运情况较去年也有较大萎缩,据企业反馈,发运量较去年萎缩近3-4成,整体市场支撑靠市政项目中的道路及地铁等项目为主,部分还有项目安置房等项目,而房建尚有遗留旧项目为主,新开项目体量较少,整体房建需求量占比缩小,另外回款方面,今年整体回款情况不佳,降至30%左右,而价格方面,由于市场需求表现不足,而混凝土企业较多情况下,市场供过于求,导致市场竞争激烈。

浙江省:2022年浙江省混凝土市场需求有所降低,价格下跌幅度较大,水泥、混凝土、砂浆等建材价格下跌幅度超50-200元不等。其中以水泥品种领跌,混凝土价格同比下跌80元/方。在此背景下,混凝土企业竞争格局发生转变,传统混凝土企业供应方向由房建转为基建、市政工程。

江苏省:目前江苏混凝土市场整体较差,相较于其他城市苏州、无锡市场表现稍好一点,据百年建筑网调研显示,南京市场除部分主流外,其他搅拌站情况相对较差,混凝土总体下滑了3-5成,常州市场下滑了4成左右。混凝土价格总体来看呈稳中偏弱状态,主要原因在于下游市场需求薄弱。南京多数企业表示今年项目比起往年数量明显降低,部分项目暂缓开工,因此下游市场对现有项目的角逐尤为激烈。苏州、无锡市场情况相对较好,市场项目相对较多,但相比去年同期还是有所下滑。

三、总结及结论

目前长江中下游混凝土产业链存在的问题:

1、发布扶持房建复苏政策,各地宏观政策落实情况不佳。

2、在资金问题没有解决和缓解的情况下,混凝土发运量走向开始由传统房建项目逐渐转向市政及基建项目。

3、疫情冲击产业链下游,房建市场需求降低,新建项目普遍延期,混凝土发运量持续下滑。

4、 混凝土上游产能集中,上游材料溢价空间较低。

5、上游企业在布局混凝土搅拌站,市场竞争压力较大。

结论:

以水泥行业为例。目前海螺、华润、华新等水泥企业开始进军混凝土领域,拓宽产业链,2012年水泥市场进入高峰期,至2021年平均产量接近24亿吨,2022年预计水泥产量在22亿吨左右,行业周期显现。从基建投资和房地产销售、土地购置、新开工、施工、竣工等宏观数据循环链看,近几年水泥产业高利润背景下,新增产能远高于需求增长,因此供给侧改革、产能置换等政策实施具有较强必要性。2022年南方水泥价格下降幅度大于北方地区,也就是供需博弈在市场价格上的缩影,市场周期和市场行为不会以企业的意志而转移,因此水泥行业也在处于转型期,拓宽产业链时期。

对于混凝土企业而言应该和上游企业建立战略合作,争取压低原料成本建立战略合作,可能不只是压降成本,一是降低全生命周期成本,二是保持长久稳定的供应支持,三是发挥各自在产业链中的优势,寻求更多元的合作机会。

物流布局,建立物流闭环,从码头到运输一体化压缩成本关键节点的布局:一是压降自由需求部分的成本;二是通过掌握关键节点保证自有供应的安全、稳定;三是通过掌握的节点物流,挖掘新的贸易机会。