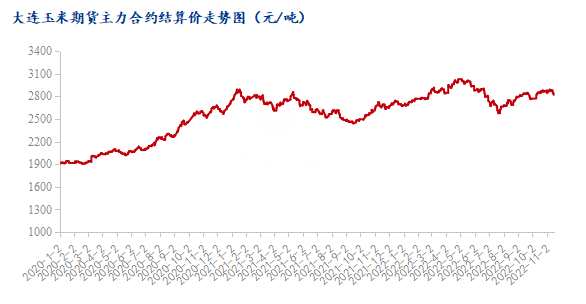

近期现货价格持续走高,但是期货主力合约表现弱势,前期现货价格上涨基本交易完毕,随着人民币升值、盘面走低带来的进口预期增加,以及国内现货销售压力推迟,成为盘面新的交易重点。进口方面,对巴西玉米的讨论从未停止,那么巴西玉米进口进程如何,会在什么时间影响国内玉米市场?

1.巴西玉米进口政策和市场消息回顾

5月份,中国海关总署与巴西农业部签署《巴西玉米输华植物检疫要求议定书》,进一步促进两国农产品贸易发展。市场消息,5月份中国签单采购20-40万吨巴西玉米,后续没有新订单跟进。此后,市场对于巴西玉米出口规模、贸易形式等讨论一直在持续。

11月初,中国海关总署公示136家巴西企业获准向中国出口玉米,也包含了国际四大粮企。伴随国内新季玉米价格高开高走,进口玉米利润重新出现。11月15日美玉米靠港价格3150元/吨,相较之下,近月巴西玉米FOB价格307美元/吨,靠港价格(配额内关税)2855元/吨,蛇口港内贸玉米自提价格3010元/吨,较巴西玉米高155元/吨,远月进口利润更加可观,推高部分玉米加工方对进口巴西玉米的预期。

综合巴西玉米进口政策、种植周期、出口淡旺季等因素,预期巴西玉米或最早于12月开始装运,但大量发运仍需在2023年二季度末开始,在三季度达到国内。

2.政策仍需时间推进

根据5月份协议情况,植物检疫协议要求对采购的巴西玉米相关杂草和真菌等指标进行监测,但是巴西在2022年没有进行过相关监测,因此要到2022/23年度首季玉米上市,才可以提供报告作物状况以及用于防治病虫害的产品,所以今年三季度植物检疫证办理正常无法推进,或在四季度底提供新粮样品,办理相关植物检疫证书。

从采购方来说,按照目前市场情况,我们饲料企业采购进口玉米需要相应的加工与仓容许可证,尤其是转基因玉米的加工和保管,部分饲料企业已经在2021年办理完成,国内加工端条件基本成熟。

3.上半年是巴西玉米出口淡季

巴西玉米种植和出口期:根据美国农业部数据,预计2022年巴西玉米总产量1.26亿吨,跟我国东北产区玉米总产量基本持平,不同机构预期巴西玉米年度出口总量在4600-4700万吨。

种植分布上,巴西主产区分布在偏西南地区,其中5个主产州占全国玉米总产量的70%,分别为马托格罗索州、巴拉那州、戈亚斯州、南马托格罗索州、米纳斯吉拉斯州。

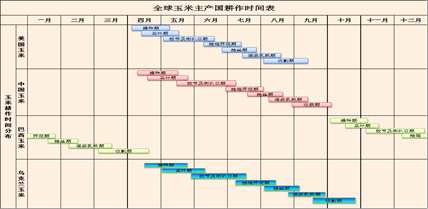

种植期方面,巴西每年大致可进行两季种植,第一季玉米是10月附近播种,次年2月附近开始收割,主要分布在中部地区,第一季玉米的产量约占总产量的22%,主要用于供应国内玉米消费,所以1-6月是出口淡季。

第二季玉米是1月附近播种,6月附近开始收割,主要分布在西部及南部,产量约占总产量的76%,二季玉米产量较大,多数用于出口,出口期在7-11月,对外销售期相对较短,也与我国玉米青黄不接的时间段重合。

其他零星地区在其他月份种植,产量较少。

巴西玉米成本:巴西土地资源丰富,玉米种植成本较低,近两年玉米种植成本700-800元/吨,所以出口价格较有优势。另外巴西潜在土地资源丰富,联合国粮农组织2018年报道,到2050年,世界可耕地将增加6900万公顷。其中,巴西可耕地增长量为4900万公顷,所以后续在玉米种植和生产方面,有非常大的市场潜力。

巴西玉米质量:巴西玉米多为转基因品种,容重方面以二等为主,受种植和收购方式影响,商品玉米破损较高,多数破损粒在8-10%,这个方面跟美国玉米相似,另外大机器收割,玉米杂质较多。如进口我国使用,在成本方面或较国产玉米增加80-100元/吨费用。

综合进口巴西玉米政策及生长期等要素,预期巴西进口玉米真正到达国内市场仍需时日,但是后期相关进口政策推进(参考时间节点2023年1月前后)、1-6月份巴西二季玉米种植进度、生长期天气等因素,会增加期货交易题材,另外进口价差及下游采购意向,也会对国内现货端形成影响。