前言:2022年,为达到“碳达峰、碳中和”目标,新能源和新材料产业发展迎来新的机遇,硅行业已被推向新的发展高地。值工业硅期货即将上市之际,Mysteel工业硅团队于10月下旬对四川、云南等主产区工业硅生产厂家及产业链下游部分厂家进行了调研,调研采用线下走访方式,本篇选取样本为四川地区7家企业,月产能合计为27030吨,占比四川约29.3%,通过有代表性的区域性企业分析工业硅产业现状。

一、工业硅全国市场情况分析

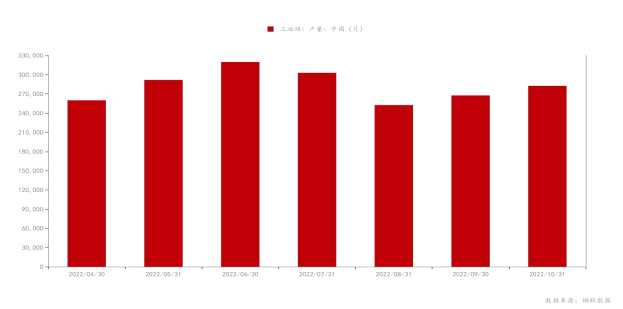

据Mysteel调研统计,全国共计634台工业硅冶炼炉,10月综合开工率为46.17%;10月份全国工业硅产量282500吨,环比上月增产14900吨,环比增幅5.57%;同比增产28400吨,同比增幅11.18%。分析来看,10月产量较前两个月有所上升,主要则是因为8、9月停产因素较多,新疆突逢疫情导致大面积停炉,同时另一主产区四川遭遇高温,政府出台政策让电于民,两大产区减产因素加持下,产量骤减。稳定后,10月产量有所上升,预计第四季度,产量仍将有持续稳定增长。

二、工业硅四川市场情况分析

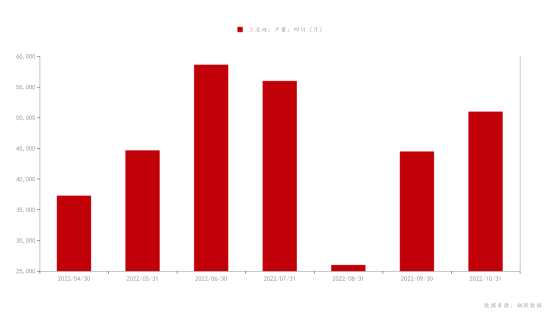

供应端来看,据Mysteel团队调研,四川省作为中国工业硅的主要产区之一,月产能达92250吨,占比全国达15.1%。10月四川限电危机解除后,产量较前两个月有明显上涨,实际产量达51000吨,占比全国达18.05%。

价格方面来看(以421为例),价格与供应量的关系息息相关。六月在产量达到峰值时,价格跌至谷底,当八月因限产因素产量急剧下降后,8月19日价格达到二季度以后最高点。10月以来,价格基本维持在全年平均水平。

三、调研7家企业设备炉型、现有产能、产量情况如下:

四、四川生产企业生产工艺及成本情况:

生产工艺来看,迫于环保压力以及低硫焦成本过高,四川地区生产工艺已逐渐由早期的半煤半焦工艺,转为全煤工艺,覆盖率在80%以上,合格率略低于半煤半焦和高煤低焦工艺。

原料构成:硅石、硅煤(洗精煤&籽煤)、木片、电极

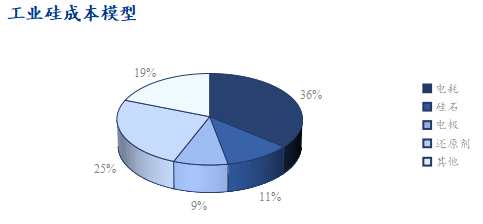

成本构成:我国工业硅每吨成本在16000—25000元之间,四川地区10月成本基本在17000-19000元/吨之间,处于中间水平,生产工艺的偏差会导致成本的上升或下降,总体差值区间在2000元/吨以内。

五、四川生产企业与下游合作情况:

工业硅目前对应三大下游行业分别为:有机硅、多晶硅及铝合金锭。2022年以来有机硅企业逐步陷入生产亏损的境地。受国内疫情等方面扰动,终端需求较为低迷,有机硅消费持续走弱,对价格形成拖累,同时铝合金锭持续疲软,对工业硅始终维持刚需采购。而多晶硅强势,行业利润丰厚,对原料价格接受度相对较高,正由于多晶硅行业的崛起,四川多数企业纷纷转为倾向于多晶硅行业销售,工业硅的定价权也逐渐从有机硅行业剥离。同时多晶硅行业由于利润颇丰,可周度付款,相较于有机硅厂的月付有一定吸引力。有厂家表示,多晶硅行业未来三年内仍将处于周期高位,之后预计会回到5-6万吨/吨合理区间,单吨利润在一万左右,此时市场趋向平衡。