据国家统计局最新数据:1-9月,全国水泥产量为15.63亿吨,同比下降12.5%;中国钢筋产量为17779.1万吨,同比下降11.1%。从材料产量来看,百年建筑认为前三季度整体消费量不及去年同期,因此年底前全国各地基建、房建项目开工施工动态成为了当下建筑行业上下游及产业链客户最为关注的焦点,并迫切想了解目前下游施工进度如何?11-12月项目及资金状况?新开工情况等信息。

因此百年建筑于10月末对260家施工企业展开调研:

1、10月在建项目同比下降13%,截止目前消费总量不及去年,其中房建降幅较大;

2、11-12月新开工项目较9-10月增加4.4%,其中以基建项目为主,整体新开工项目增幅有限;

3、9-10月整体资金情况一般,11-12月资金回笼有所改善,但提振作用有限,导致下游备货积极性不高,即采即用为主,因此11-12月赶工意愿不强。

4、预计11月份建材需求较10月份提升10%左右,不及预期,北材南下持续承压。

一、10月在建项目中,房建降幅超基建2倍

截止目前消费总量不及去年,房建降幅较大,基建托底为主。

样本企业10月在建项目共3992个,同比去年下降13%,基建、房建均有不同程度的下降。其中房建项目降幅远超基建项目,达2倍左右,主要由于房建方面仅华北同比上升,西北持平,其余地区均有不同程度的下降,而华中、西南、西北地区目前在建基建项目同比去年有增加。

部分房企资金暴雷、新冠疫情反复等多重不利因素拖累国内经济,即使处于传统旺季,今年建筑行业表现仍是不尽人意。不过,虽然消费信心低迷房地产行业下行压力增大,但在适度超前投资政策的促进下,基建发挥托底作用。

二、11-12月新开工项目提升4.4%,以基建项目为主

新开工增幅有限,以基建为主。

11-12月新开工项目数量较9-10月提升4.4%。其中,基建项目提升6.5%,房建项目提升3%。基建新开工高于房建,但整体增幅有限。

增幅有限的原因有三:

其一,据Mysteel不完全统计,2022年9月,全国各地共开工8720个项目,环比增长82.4%,由于此前新开工项目较多,基数较大,因此11-12月提升有限;

其二,北方市场受季节性因素影响,11月至次年3月天气寒冷,工地几乎完全停滞,因此新开工规划较少;

其三,四季度中后期,市场重点转移到回款方面,加之今年整体形势、资金情况一般,新开工积极性不高。

分区域来看:

华东新开工项目数量最多,且基建多于房建。

江苏某施工企业反馈:刚有两个基建项目中标,其中一个是水利工程,预计11月开工。

华南次之,房建较基建增加75%。

广西某施工企业反馈:开工情况一般,跟前一段时间相比没有太大变化,11月预计有几个房地产项目要开。

华中基建、房建均有新项目开工,西南西北暂无基建新开工,华北则无房建新开工。后续华东或成为基建稳增长的主力军,华中打辅助;房建的焦点或又回到华南。

三、11-12月因资金问题,项目赶工意愿不强

9-10月整体资金情况一般,11-12月资金回笼有所改善,但提振作用有限,导致下游备货积极性不高,即采即用为主,因此11-12月赶工意愿不强。

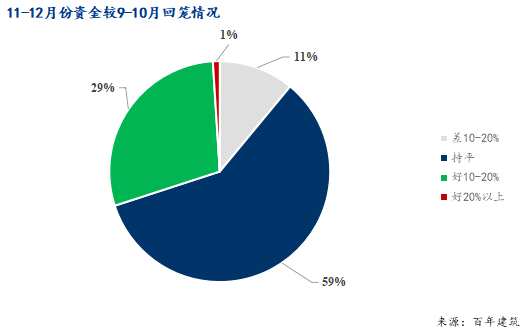

【9-10月资金情况】根据调研结果显示:目前资金较9-10月差的占一部分,绝大多数则认为资金一般,仅有极少数反馈资金较前期有好转。

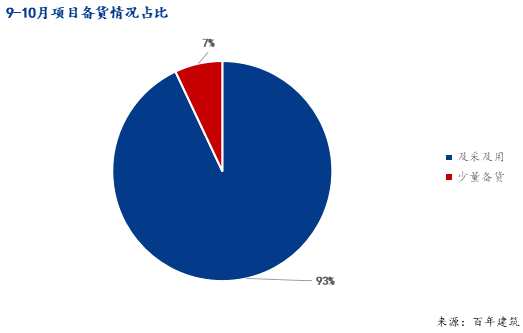

【9-10月备货情况】由于资金情况一般,下游备货积极性不高。9-10月下游有备货占比仅有7%,9成以上的项目都是即采即用。

云南某施工企业:担心水泥过期因此不囤货,砂石料虽然涨到80-90元/方,但是考虑到资金占用情况也不会备货,提前一天订料即可,都是即采即用。

【11-12月资金回笼情况】那么再看11-12月资金是否会有改善呢?根据调研结果显示:11-12月项目资金环比9-10月回笼情况有所改善,且基建资金回笼情况略好于房建。

多数企业认为11-12月项目资金环比9-10月回笼情况可能变化不大,整体持平;预期改善的占比3成。

其中基建占35%,华东资金回笼情况预期较好。

江苏某施工企业:11月份和开发商催收进度款,同时也会回笼一些尾款,因此回款情况稍微要好一些。

房建占26%。华南、华中资金回笼情况预期较好。

河南某施工企业:目前项目开工节奏较好,好几个工地正常施工,上半年资金回款差些,但下半年款项基本可以到位,除房地产外,还接了一部分光伏发电项目,因此资金回笼相对于别的施工单位要情况好些。

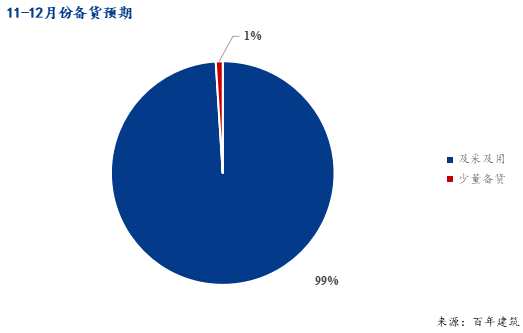

从反馈来看,11-12月资金回笼预期是有所改善的。不过从11-12月备货预期来看,有99%的企业反馈11-12月材料也是及采及用,据仅有1%的企业会有少量备货,且多集中在华东地区。

由于临近年底,进度款拨付,尾款催收,前期项目工程变现等纳入资金回笼的行程表,整体资金回笼情况较9-10月略有改善,但出于市场信心不足,资金占用压力,风险控制等因素的考虑,下游预期备货意愿低,资金回笼对市场需求提振有限。

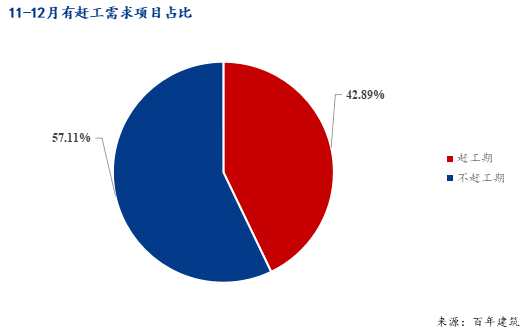

【11-12月赶工情况】因此,调研结果显示:11-12月有赶工需求的项目只占43%,不足五成。

其中基建赶工需求占到41.83%,房建43.49%,房建赶工略好于基建。

分区域来看:

西北赶工项目占到100%,主要由于气温逐渐下降,传统赶工时段,另外西北基建投资尚可,为追赶前期疫情影响的进度,四季度会有小赶工情况。

陕西某施工企业:整体开工情况良好,西安重点工程项目较多,要求赶工。

华东、华南赶工项目占到3-4成,作为需求焦点的两个地区,赶工意愿未过半。

安徽某施工企业:今年仅一个高铁项目在施工,由于公司被大量的应收款拖累,没有钱支付材料款,进度很慢,项目完全不赶工。

西南赶工意愿最低,仅占7%。

四、预计11月份建材需求环比提升10%左右

项目方面:10月在建项目同比下滑,但在多项利好政策的刺激下,11-12月项目新开工较之9-10月有所增加,且超过4成的项目有赶工需求;

资金方面:虽然9-10月资金情况一般,但11-12月出现改善,且专项债资金流入新开工,或促进实物量的形成;

基建与房建对比方面:10月在建项目基建同比降幅小于房建,11-12月新开工、资金回笼预计好于房建;而房建赶工需求则略高于房建。

综上所述,在新开工环比提升,部分项目赶工,资金改善利多因素促进下,预计11月份建材需求环比10月份提升10%左右,且基建稳增长。不过值得注意的是由于华东、华南、西南赶工情况或不及预期,需求提升有限,且随着北方工地逐渐停工,北材南下继续承压。

样本说明:

总计260家企业,民营企业占比63%,央国企占比37%,其中华东49%、华南11%、华中20%、西南14%、华北3%、西北3%。