电动两轮车钠电应用前瞻

本周(10.22-10.28)锂盐依旧受到下游需求旺盛,市场散单现货不足的影响,价格继续创出历史新高,对锂盐价格的观点维持上期周报中的判断。https://xny.mysteel.com/22/1023/10/8AD77D121DAF2E77.html

在锂盐价格处在历史高位并持续攀升的背景下,为新型电池技术提供了可发展的契机,新能源产业正快速推进钠电池的量产计划。

本周,研究团队就钠电池的产业化进度与部分头部的钠电池生产企业以及下游电动两轮车生产厂商开展了详细地沟通,得到关键的信息:预计在2023年上半年第一批的钠电池产能将投产,并且最快在下半年电动两轮车企业就会推出应用钠电池的新产品。

钠电池为什么在电动两轮车市场具备优势?

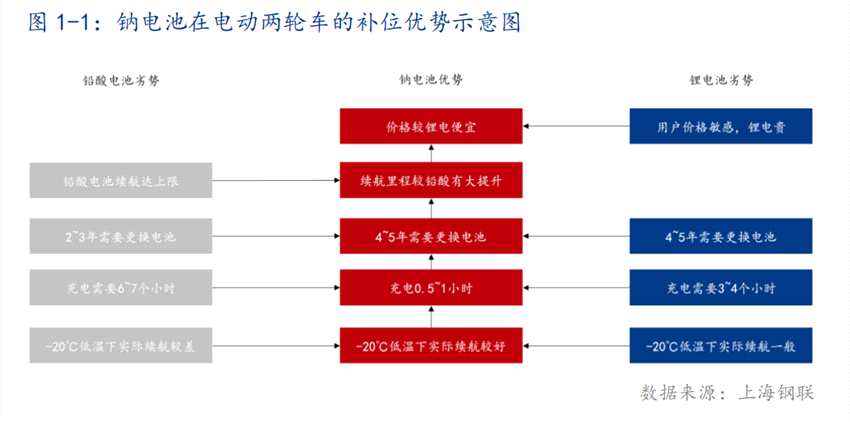

从政策因素看,当前的电动两轮车装机的电池路线主要是铅酸电池,占比超过75%。在《电动自行车安全技术规范》(GB 17761-2018)(以下称“新国标”)推出后,给定了电动自行车(占电动两轮车比例90%以上)的整车质量不能超过55千克,由于铅酸电池实际能量密度只有40Wh/kg,因此新国标的推出直接限制了装机铅酸电池电动自行车的续航里程上限。

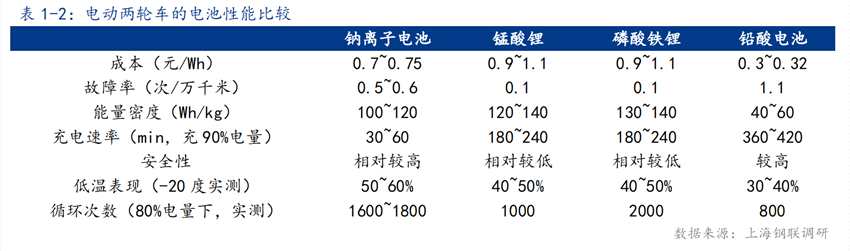

从能量密度看,钠电池能量密度在100~120Wh/kg,接近锂电池的能量密度120~140Wh/kg,远高于铅酸电池的能量密度40Wh/kg,能够在新国标的整车质量的限制下拥有更高的续航里程。

从循环次数看,钠电池实测的循环次数在1600~1800次,相比较锰酸锂的1000次循环次数较为优异,相比较铅酸电池800次有较大的优势,这意味着在钠电池的一个生命周期内,铅酸电池需要用两组电池才行。

从充电速率看,钠电池相比较其他三款电池的优势非常明显,钠电池只需要0.5~1小时就可以从0%充到90%,而锂电池需要4~5个小时,铅酸电池需要6~7个小时。

不过,在量产初期,钠电池的成本在0.7~0.75元/Wh,相比较铅酸电池的0.3~0.32元/Wh的成本还有一定的差距,加上铅酸电池的回收价值,在考虑循环次数后,钠电池需要在成本降到0.6元/Wh以下时才会对铅酸电池形成逐渐替代。目前阶段,钠电池将主要替代电动两轮车中锂电池的市场。

电动两轮车未来的市场有多大?

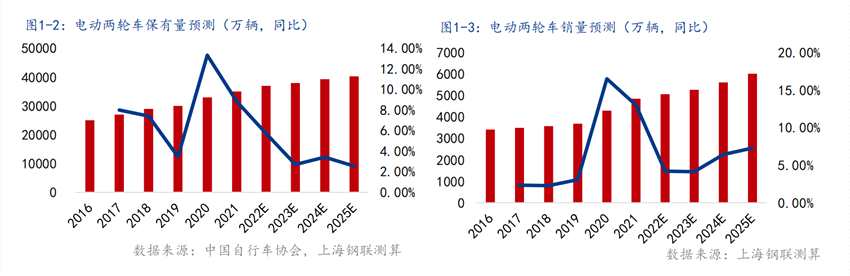

根据数据统计,2021年中国电动两轮车保有量在3.5亿辆,每年保有量仍有小幅的增长,预计到2025年将增长到4亿辆。2021年中国电动两轮车销量为4860万辆,同比增长13.02%,主要由于新国标政策的驱动,随着过渡期在各地逐渐结束,预计增速将回归常态,预计2025年实现6025万辆销量。

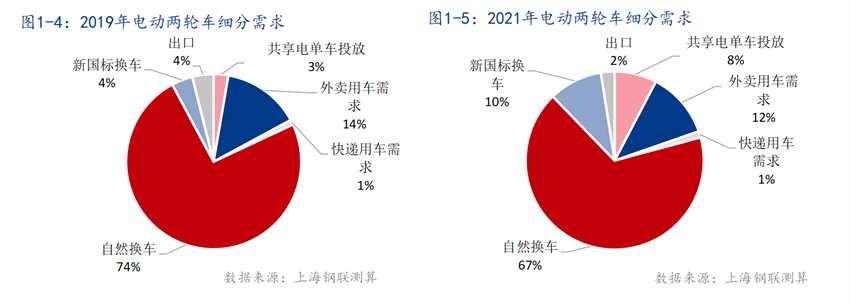

从细分需求的数据看,每年70%的需求来自于自然换车,约占三年前保有量的10%。由于新国标政策的推出,近两年因新国标换车的需求增加, 2019年该需求占销售量的比例为4%,到2021年占比提升到10%。每年销量的另外两个驱动力来自于外卖用车需求和共享电单车投放需求,在2021年分别占比为12%与8%。

钠电池在电动两轮车的应用规模有多大?

在新国标推出后,3C认证难度和费用增加,提升了头部企业的市场占有率。在2021年,雅迪和爱玛合计占据着超过50%的市场,前5家企业占据70%以上的市场。钠电池在电动两轮车市场的应用规模与渗透速度,主要取决于雅迪和爱玛是否开始推进装机钠电池的电动两轮车以及钠电池的产业化成本下降速度。从下游了解情况看,目前宁德时代、中科海纳以及钠创新能源等企业已经送样头部电动两轮车企业,预计最快明年下半年将推出装机钠电池的电动两轮车产品。结合2022年钠电池报价看,在量产初期(2022~2024)预计成本在0.68~0.75元/Wh。到2028年是钠电池的一个较为重要的时间节点,因为钠电池正好经历一个完整的产品生命周期,预计是大规模化应用的起点。

根据研究团队的预测模型,在偏中性的假设情况下,钠电池预计在2025年可在电动两轮车领域实现4.4GWh的装机规模,在2030年可实现26.8GWh的装机规模。

【上海钢联(300226)、股吧】有色金属产业研究中心专注于新能源行业发展动向,深谙产业发展脉络和变革,并将于近期推出《钠离子电池及原材料发展趋势展望(2025~2030)》。本报告重点分析钠离子电池生产工艺、生产研发现状、新建拟建项目、未来应用领域渗透率及需求量。同时,针对主要原材料正极、负极、电解液、隔膜和集流体潜在市场发展及应用量测算预测,旨在为电池产业链相关企业投资布局、业务规划及市场开发提供科学的决策参考。

欢迎来电咨询:021-26090058 孙占松/方李喆或联系您的专属业务销售。

本文节选自上海钢联有色金属产业研究中心2022年第二期动力电池产业周报:电动两轮车钠电应用前瞻。详细文章请点击下载周报:https://mfs.mysteelcdn.com/group1/M00/35/44/rBL64GNbueOAEf9FABYVNYARDyU663.pdf