第一章 混凝土价格行情及利润回顾

1.1 2022年8月混凝土市场行情分析

据百年建筑网统计,截至2022年8月底,百年建筑网C30非泵混凝土均价为413元/方,环比下跌0.72%。全国混凝土价格偏弱运行,8月国内华中、西南地区雨水不减,华南地区雨水强劲,华北地区高温天气虽逐渐退场,但雨水反复。工地整体施工进度提升受限,混凝土市场需求萎靡不振,传统“金九银十”的到来能否给混凝土需求带来明显起色仍有待考量。现水泥、砂石、矿渣粉价格呈现震荡运行态势,部分城市混凝土生产成本有所提高,但受大环境影响,混凝土价格难有推涨。据百年建筑调研统计,当前房市不振,混凝土发运量重心逐渐转移。但国家发布各项利好政策长期来看有利于促进房市、基建加快恢复,各地也在积极加快重点项目工程建设。即将迈入第三季度的末月,混凝土企业反馈资金回笼情况仍然不够理想,供需双方积极性不高。目前多地再次陷入疫情困局,市场需求难有提升,全国混凝土行情暂时弱势运行。

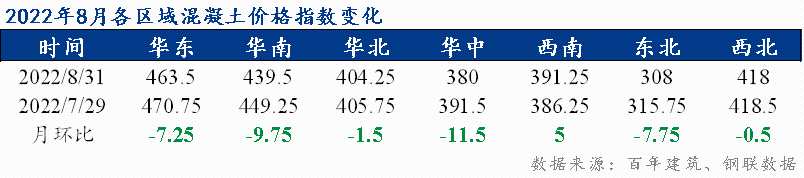

1.2 2022年8月各地区混凝土市场行情分析

8月高温、雨水交替,下游需求提升受限。多地反馈新开工项目不多,部分地区为缓解库存压力,实行错峰停窑生产,原材料价格小幅推涨。但当前多地疫情反复,市场供需受到影响。国内七大地区混凝土C30非泵均价价格涨跌互现,其中华中地区跌幅最大。

分区域情况来看,华东区域上海发运量继续保持上升趋势,主要是当地积极复工复产,工地赶工现象对市场起到一定支撑作用,混凝土发运量有小幅提升,此外福建、江西、江苏等地需求均有所回暖,发运情况有一定改善。但整体来看华东区域雨水天气反复,叠加原材涨跌互现,受市场供需影响,混凝土指数环比下跌,其中南京、合肥、青岛等地混凝土价格分别回落10-20元/方;华南区域雨水天气反复,维持淡季下行趋势,工地施工和运输双受限,下游市场需求难有支撑,混凝土价格大幅回落;西南区域混凝土指数有所回升,主要由于四川、重庆地区原材料水泥价格大幅推涨,如成都地区推涨50元/吨,当地搅拌站反馈让电于民过后,工地进入赶工期,市场需求提升明显,故西南区域混凝土指数有所回升;华中区域雨水天气持续,同时高温天气下湖北、湖南发运量持续下行,混凝土价格跌幅明显;华北区域高温天气逐渐退场,但雨水反复,原材料价格水泥虽有推涨趋势,但落实情况有待跟进,区域内混凝土价格持续下降,其中河北部分城市混凝土价格有所下跌;东北区域工程项目资金问题仍然困扰市场,混凝土企业供货心态尤为谨慎,市场需求体量较小,地区间同质化竞争激烈,混凝土报价回落,且跌幅明显;西北区域市场需求不佳,混凝土指数小幅下跌。

1.3 2022年8月混凝土及原材价格对比

1.31 2022年8月混凝土原材成本分析——水泥

截至2022年8月底,百年建筑网水泥价格指数450.97,同比下跌5.95%,环比上涨2.12%。华东月初华东水泥价格延续跌势,长三角水泥价格下跌20-30元/吨,中旬沿江熟料价格上涨20元/吨,行情止跌持稳,下旬苏南、浙北部分低价区尝试推涨价格20-30元/吨,但市场落实情况不佳。安徽、江西、山东等地受高温雨水影响,市场需求低迷,部分高价区水泥价格持续下跌20-40元/吨华东 8月华东长三角一带水泥价格上涨10-30元/吨,一方面因为市场价格低位,外围水泥发运减少,而本地节能限产,供应偏紧;另一方面熟料价格上涨,水泥价格低位,企业亏损,为提升盈利水平,价格小幅上涨。福建、山东企业错峰生产,水泥价格推涨20-40元/吨,但实际落实10-20元/吨。江西需求低迷,厂家库存高位,价格下跌10-30元/吨。华南受台风、强降雨及疫情等多方面影响,市场需求低迷,下旬施工条件好转后,需求回升,广东部分企业推涨水泥价格,落实情况有待观望。西南 川渝水泥价格大幅上涨,主要因为企业限产,无水泥库存,价格大幅上涨,8月累计上涨140元/吨;贵州需求好转,部分企业执行错峰生产,价格小幅上涨10-20元/吨;云南整体需求低迷,价格难有涨势,部分区域靠近川渝,价格跟进上涨。华中湖南执行错峰生产,部分区域探涨,但需求不佳,部分企业未跟进上涨,实际落实情况一般,以涨止跌;湖北先抑后扬,市场需求不佳部分区域水泥价格走弱,中下旬以后企业节能限产,加之上游沿江输入量减少,价格上涨30元/吨;河南震荡运行,区域执行错峰生产,但需求不佳,行情震荡运行。华北京津冀项目正常施工,需求有一定支撑,但新项目开工不佳,需求维持5-7成,中旬起水泥企业陆续推涨水泥价格30-50元/吨,实际落实情况不佳,25号企业执行错峰生产,行情再次上扬,落实情况有待观望。西北项目正常施工,基建发力,市场需求持续回暖,企业错峰生产,陕西、青海、宁夏等区域水泥价格推涨10-30元/吨。东北8月东北三省集中执行错峰生产30天,熟料库存下降,价格大幅上涨50-80元/吨。

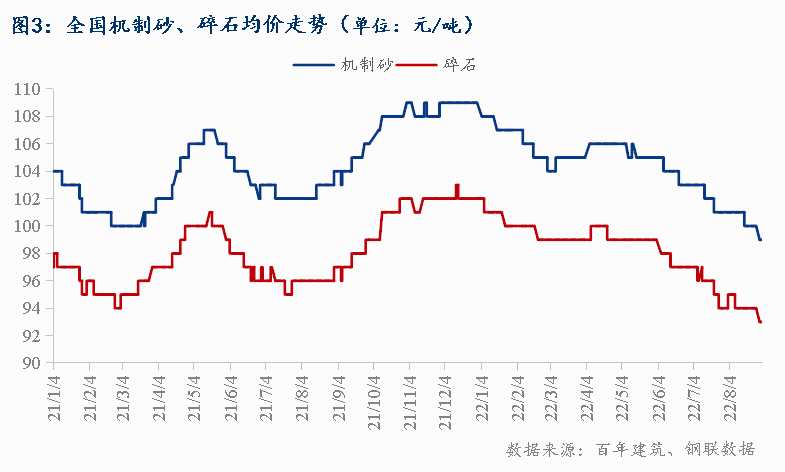

1.32 2022年8月混凝土原材成本分析——砂石

截至2022年8月底,全国砂石均价为108.67元/吨,同比下跌2.4%,环比下跌1.21%。据百年建筑网数据统计,全国重点18个城市砂石市场价格变化情况来看,8月全国砂石价格偏弱运行。华东地区,疫情影响较7月大为减小,但华东砂石价格依旧弱势运行。市场需求恢复不及预期,高温影响项目进度,进而影响砂石需求。华中地区华中市场砂石料供应充足,市场需求有所恢复,但砂石需求提升有限,房建需求难起,基建支撑一定的砂石需求。整体砂石价格稳中偏弱运行。华南地区广东市场基建项目陆续推进,深圳、江门等地砂石需求较稳,但也受到受台风、大雨等天气影响,砂石出货量提升有限。西南地区川渝受高温影响,工业用电紧张,开机生产积极性不佳;云贵两地整体需求疲软,出货主要集中在重点项目。整体,西南基建项目支撑一定的砂石需求,加上砂石产量减少,砂石价格小幅提高。华北地区京津冀受疫情反复影响,需求难有稳定的恢复,但管控得当,砂石厂供应充足,部分地区影响运输方面。需求难起,砂石价格弱势运行。东北地区东北部分地区进行排涝工作,砂石需求暂缓。随着金九银十的到来,下游工程进度加快,砂石行情或有好转。西北地区目前需求还在恢复当中,砂石行情稳中偏强运行,砂石价格变动较小。

1.33 2022年8月混凝土原材成本分析——矿渣粉

截至2022年8月底,百年建筑网统计全国22个重点城市S95矿渣粉均价为283.18元/吨,环比下跌1.19%,全国多地矿渣粉涨跌互现。本月全国多地高温雨水天气减少,基建和房建项目施工进度小幅提升,整个市场需求仍处于低位,多地价格继续呈下跌趋势,长三角地区和河北唐山价格短暂上涨后有所回落,整体仍弱势下行。华东地区山东上涨20-30元/吨;江西下跌20-30元/吨,长三角地区涨跌互现;华南地区广东多地下跌60-70元/吨,广西下跌10-20元/吨,海南下跌5-10元/吨;华中地区河南上涨10-20元/吨,湖北上涨20-30元/吨,湖南价格平稳;西南地区重庆、四川和贵州以小幅调整为主;华北地区北京、天津和山西下跌5-10元/吨,河北唐山下跌10-15元/吨。8月整体市场需求一般,销量提升受限,本月钢厂结束停产检修,高炉开工率提升,企业水渣及矿渣粉库存持续上升,水泥价格短时间内有所上涨,但市场情绪仍不活跃,矿渣粉价格短时间整体上涨难度仍较大,市场需求依旧低迷,预计9月全国矿渣粉价格整体以小幅调整为主,窄幅震荡。

整体来看,8月混凝土生产成本小幅上涨,在不考虑车损、人工以及水电变量的情况下,平均每方C30混凝土生产成本上升1.41元。百年建筑网统计8月全国C30非泵市场均价为413元/方,7月均价为416元/方,月环比降低0.72%;从生产成本端来看,水泥成本明显上涨,砂石和矿粉价格小幅下降,主要是本月全国多地开始推涨水泥价格,传统旺季来临,水泥厂商错峰停窑推涨价格效果明显,成本增加;但混凝土的市场需求仍不理想,市场仍是供过于求的状态,虽然混凝土的生产成本小幅上涨,但混凝土的市场价格依旧持续下跌。

第二章 混凝土及原材产量情况

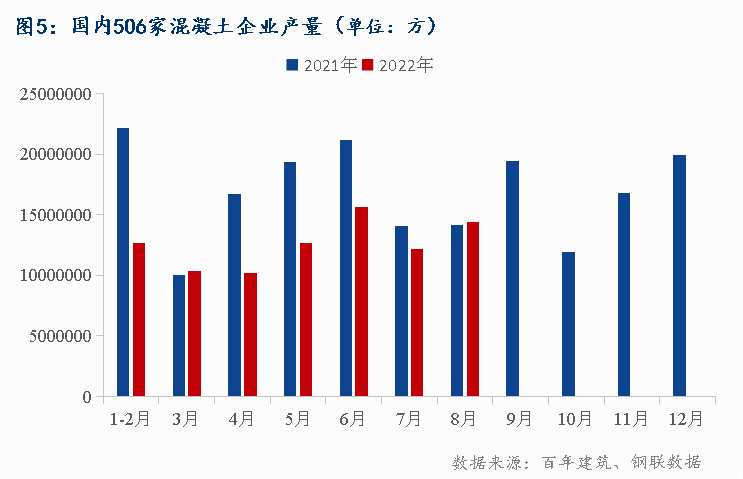

2.1 2022年8月混凝土产量分析

2022年8月混凝土企业产量为1442.38万方,同比降低19.73%。作为传统淡季,8月以来,混凝土发运量保持小幅震荡运行,无较大的波动。本月,一方面华东/华中/西南等地出现罕见极端高温天气,另一方面,华北/东北/华南等地疫情呈现多点散发态势,多地工地施工进度有所影响,市场悲观情绪仍在持续,混凝土发运量也处于持续低位状态。分地区来看:七大地区中混凝土多以下跌趋势为主,其中华北地区河北/天津等地深受疫情困扰,尤其河北区域部分城市近半数工地处于停工状态;华东地区混凝土市场需求提升不足,项目开工积极性一般,各省份均保持下行趋势;西南地区出现罕见高温天气工业用电有所限制,叠加疫情影响材料运输受到限制混凝土发运量呈现低位态势;华南地区两广新开项目施工进度较缓慢,大部分混凝土企业应收账款较多谨慎接单。

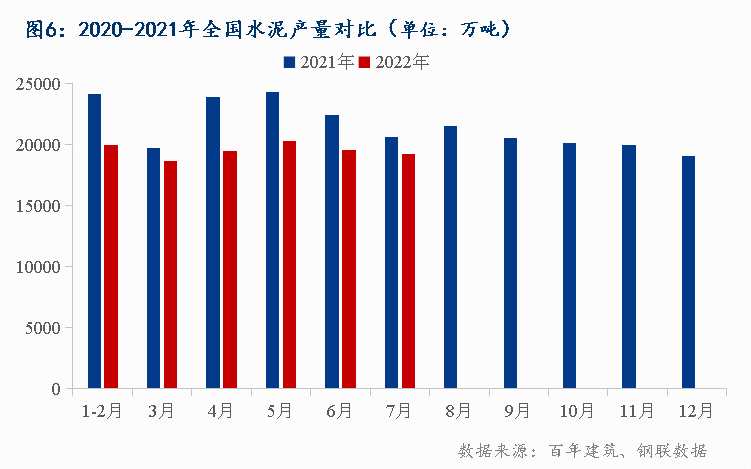

2.22022年8月水泥产量分析

截止8月31日,百年建筑网调研全国274家水泥熟料样本企业显示,窑线运转率51.71%,持续低位,较去年同期下降7.69个百分点,较上月末下降9.83个百分点,熟料库容比71.14%,较去年同期上升3.87个百分点,较上月末下降5.88个百分点。8月辽宁、吉林、黑龙江、河北等多地执行错峰生产,沿江区域水泥企业节能限产,熟料运转率持续下降,熟料库容比持续下降。

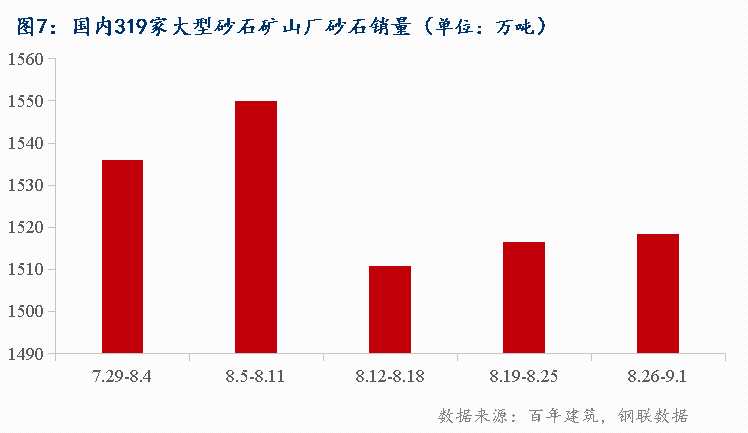

2.3 2022年8月砂石销量分析

据百年建筑网对国内319家大型矿山企业和砂石加工厂砂石销量调研情况来看,8月砂石销量为7631.73万吨,月环比增加56.05%,主要调研周期多一轮。8月,疫情反复、资金不到位仍然影响项目进度,砂石需求难起,但干旱天气有所缓解,多个省会城市“退烧”,砂石需求有所增加,出货量略有所回升。华东地区需求持续恢复,砂石厂家出货量有所增加。华中地区湖北外发砂石市场受到水位影响,发货没有明显增加;河南疫情范围扩大,部分县静默管理,砂石出货量减小。华南两广需求不及去年同期,后期还得看基建项目支撑砂石需求。海南疫情有所好转,但市场需求还是有待恢复。西南高温下降,电力没有那么紧张,但部分城市受到疫情管控,砂石市场在缓慢恢复中。东北地区基建项目需求没有明显增加,出货量暂稳,后期还要看项目需求。本周砂石矿山厂出货量略有所回升,疫情反复、资金不到位影响砂石需求,但后期政策护航项目资金,且随着天气转凉,项目需求或将稳中有升,整体全国砂石出货量或将提高。

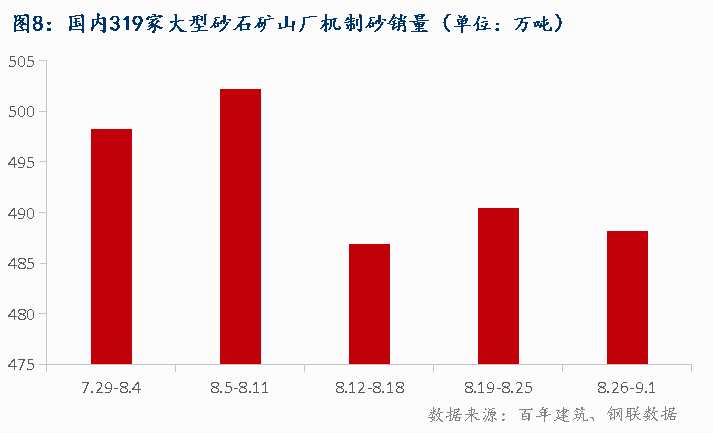

2.3.1 2022年8月机制砂销量分析

机制砂方面,8月机制砂销量为2465.99万吨,占所调研砂石总量的32.31%。根据百年建筑网调研,8月,国内每轮混凝土发运量较七月是有小幅减少,8月下半月,机制砂需求是有所回升的,出了混凝土需求带动外,还有各地区疫情缓解,天气条件转好,因此部分工程项目需求略有提升。截止8月底,国内针对房地产市场现房销售或者烂尾楼等的项目都有不少政策,并且取得一定成果,加之前期旧工程的收尾,因此混凝土需求小幅爆发,因此8月机制砂市场需求有所支撑,与7月相比变化不大。

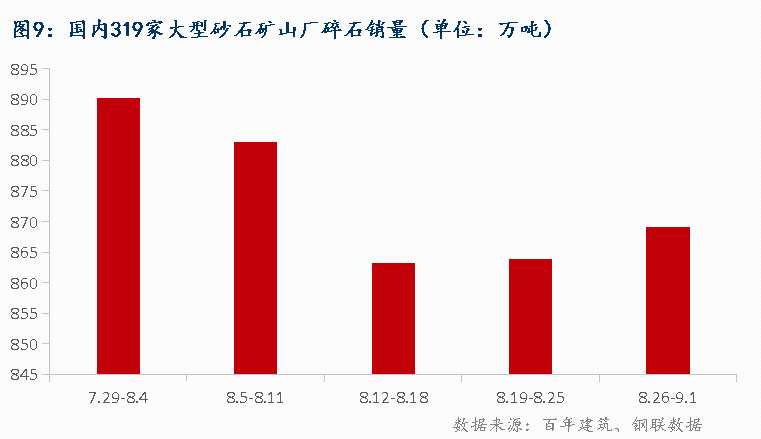

2.3.2 2022年8月碎石销量分析

碎石方面,8月碎石销量为4369.49万吨,占所调研砂石总量的57.25%。8月碎石销量依旧占据大头,砂石矿山厂碎石销量保持向好,环比7月小幅增加54.49%。需求方面,8月前期受疫情、资金、高温多雨等因素的叠加下,多数基建项目受到影响,进度有所放缓,砂石采购需求减弱,下半月,高温消暑,多地疫情程度有环节趋势,因此市场有所启动,市场需求有回升迹象,另外供应方面,目前部分市场出现有序用电后,企业生产进度有一定放缓,但是库存供应前期已经堆至较高位,因此市场供应尚且充足,九月市场在逐步恢复,下半年基建项目也在逐渐释放,因此后期碎石市场需求有增势。

第三章 中国混凝土行业面临的行业运行情况

3.1中国混凝土行业产能利用率分析

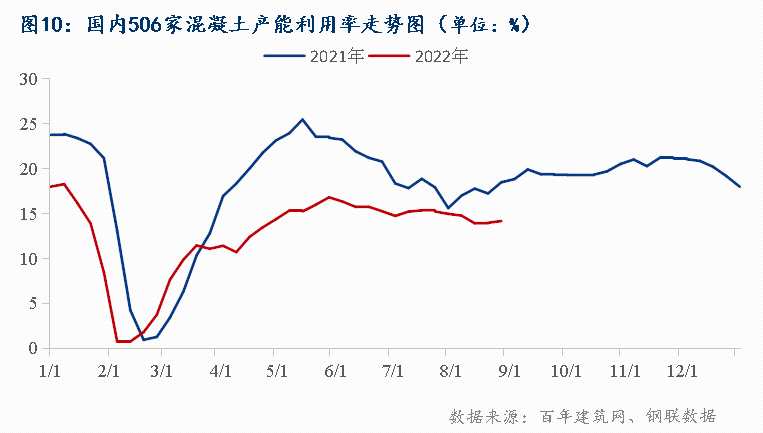

根据百年建筑调研国内506家混凝土企业出货情况,7月全国混凝土产能利用率继续低位震荡,8月底全国混凝土产能利用率14.18%,较去年同期下降4.38个百分点,差值开始扩大。8月南方多地持续性高温天气影响,北方雨水天气也有增多,加上国内中高风险地区仍较多,市场整体形势未有明显好转,混凝土产能利用率继续处于低位,未有明显上升趋势。

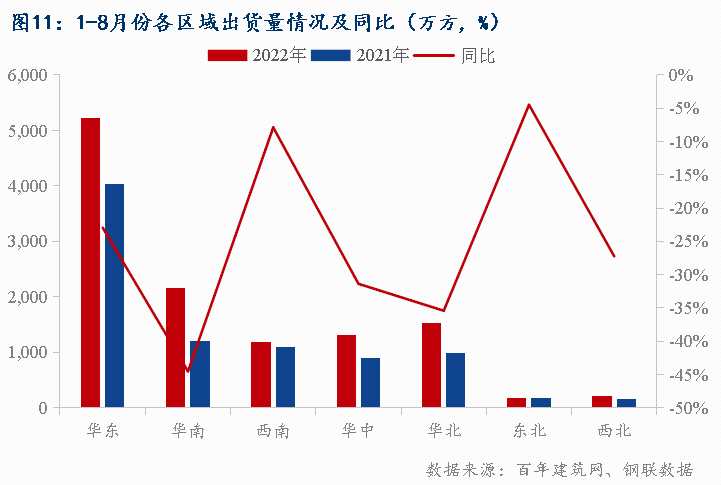

3.2中国混凝土行业市场竞争分析

2022年1-8月样本企业混凝土总产量较去年同期下降27.72%,各区域混凝土产量较2021年同期依然有明显的差距,今年8月后,混凝土发运量未有明显上升趋势,其中西南南较去年同期差值有所扩大,为7.63%;其他区域较去年同期差值略有缩小,华南下降44.52%,差值仍最大;华北、华中和西北较去年同期下降35.41%、31.36%和27.24%,华东下降22.93%,东北下滑4.46%。

进入8月后,南方多地高温天气持续,多地出台有序用电措施,华东、华中尤其是西南四川和重庆受影响较为明显,北方部分地区雨水天气不断,加上国内多地疫情反复,中高风险地区数量处于较高水平,房地产数据继续下滑,房建项目进度继续呈放缓趋势,多重因素影响下,8月后混凝土发运量未能进入上升通道,单周发运量创下5月以来的新低,资金问题继续累加情况下,混凝土企业供应更为谨慎,混凝土发运量短时间内难有大幅度提升。

2022年1-7月,全国房地产开发投资额7.9万亿元,同比下降6.4%,较上月扩大1个百分点。其中,住宅投资60238亿元,下降5.8%。房地产开发企业房屋施工面积859194万平方米,同比下降3.7%。房屋新开工面积76067万平方米,下降36.1%。房屋竣工面积32028万平方米,下降23.3%。商品房销售面积78178万平方米,同比下降23.1%,房地产开发企业到位资金88770亿元,同比下降25.4%。房地产投资增速持续下行,房屋销售面积和房地产开发企业到位资金增速基本保持平稳。国内房地产宽松政策实行城市进一步增多,8月31日,支持刚性和改善性住房需求,地方要“一城一策”用好政策工具箱,灵活运用阶段性信贷政策和保交楼专项借款。目前多项措施并行,房地产短时间内仍然会议修复性调整为主。

第四章 混凝土行业展望

4.1混凝土市场价格展望

综合来看,8月混凝土价格跌幅放缓,部分地区混凝土价格止跌企稳,价格波动较小。展望9月,原材成本方面,水泥端,企业减产,随着错峰生产、限电停产结束,供应将有明显提升,供需矛盾或将加剧,加之煤炭价格下跌,成本降低,部分区域前期涨价难有支撑,或将出现回落。若供应端得到控制,在行业整体盈利水平低位、企业亏损的情况下,价格仍有小幅回升空间。砂石端,砂石市场需求保持回升态势,国内高温天气减弱,河道运输受限收到缓解,砂石供应端整体保持上升趋势,需求方面,“金九银十”传统行业旺季的情况下,砂石销售量具有一定保障,预计价格或将保持上升态势。综合成本方面混凝土生产成本提升,预计9月混凝土价格或将有所提升,但是受制于市场严重的产能过盛,市场竞争压力难以缓解,预计价格上涨幅度不及往年同期。

4.2 混凝土需求展望

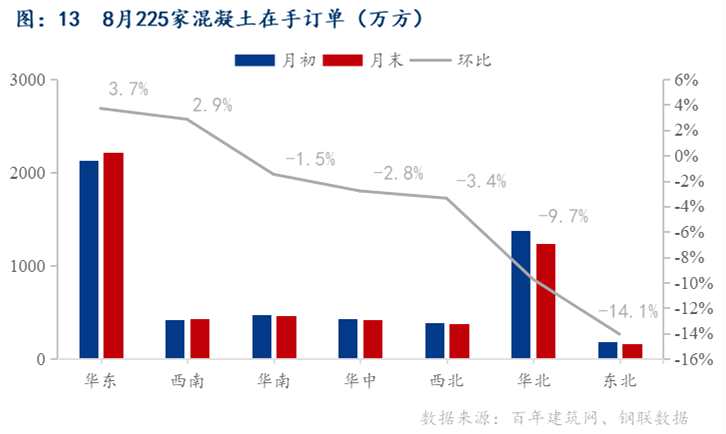

根据百年建筑网调研的国内225家混凝土企业在手订单来看。截至8月最后一周混凝土在手订单总量为5305万方,环比月初降低1.9%,混凝土企业在手订单出现了首轮减少。8月降低最大的地区为东北地区,东北地区由于11月份以后陆续停工,混凝土企业目前处于保供阶段,在手订单有所减少。华东、西南两大地区在手订单依然保持增量,其中西南地区8月受限电影响,混凝土企业发运量受阻,导致在手订单无法顺利释放;华东地区目前搅拌站依然处于接单状态,整体在建项目高于其他地区。预计9月混凝土在手订单量将会保持下降趋势,需求方面将会有明显提升。

2022年7月份,成都市行政区域内核发施工许可证建设项目152个,比上月减少24个;核发施工许可证面积552.95万平方米,比上月下降10.98%;工程造价167.68亿元,比上月下降38.56%。天津市7月份核发施工许可证建设项目121个;长沙市7月份核发施工许可证建设项目14个,核发施工许可证面积101.73万平方米;南京市7月份核发施工许可证建设项目37个;重庆市7月份核发施工许可证建设项目29个;核发施工许可证面积35.34万平方米;贵阳市7月份核发施工许可证建设项目40个;核发施工许可证面积199.88万平方米。

(以上信息及数据为百年建筑网整理发布,如需转载请标明出处)