本报告共有五个文章组成,核心内容在于2022年粗钢压减的背景、历年政策变化、供需预估逻辑及结果分析做详细说明,详情可点击下方链接依次阅览:

2022粗钢供需预估系列文章1:粗钢压减背景及原因

2022粗钢供需预估系列文章2:粗钢压减政策变化

2022粗钢供需预估系列文章3:粗钢压减政策落实情况

2022粗钢供需预估系列文章4:2022粗钢供需平衡逻辑推演

2022粗钢供需预估系列文章5:2022粗钢供需平衡预估分析

一、预估模型逻辑说明及结果展示

1、需求模型逻辑说明

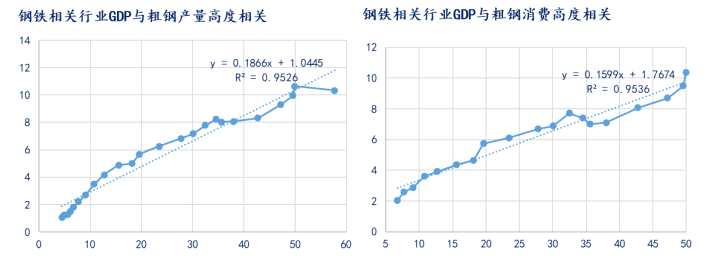

四大行业GDP与粗钢产销均高度相关。钢铁被誉为“工业之母”,伴随着我国经济的发展,钢铁总量也在快速扩张,粗钢需求不断攀升,通过观察历史年度GDP与粗钢需求的变化,我们可以发现,二者相关性很强。二者不仅有一定的紧密联系,并且二者互相影响,有一定的增长运行规律。因此我们可以通过对二者历史数据的研究,运用模型的方法推演2022年GDP及粗钢需求变化。

2、需求预估结果

运用四大行业计算GDP(变量X)、粗钢需求(变量Y)建立VAR模型,显示二者的预测模型分别为:

LNX = 0.765958067885*LNX(-1) + 0.250213291544*LNY(-1) + 0.260232480346;

LNY = 0.0816088567618*LNX(-1) + 0.768751394858*LNY(-1) + 1.60347532434。

由于四大行业不仅仅和钢铁行业有关,其中包含的诸多影响因素,因此根据模型回测的数值与实际值在每年会稍有误差。一方面考虑到当前粗钢产量下降的大背景,另一方面考虑到中央对房住不炒的决心更加尖锐,因此今年粗钢需求数据理论上需要适当下修。我们认为下修幅度可以参照以往偏差,则本年的粗钢消费较去年同期降幅约2.9%。

二、需求倒推供应的三种情景

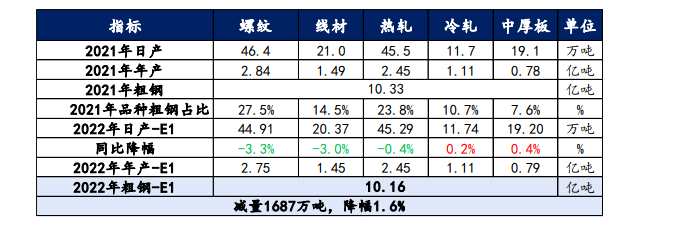

1、情景一:同比降幅2%以下

在目前的经济现状下,国内对于5.5%的GDP目标的增值空间大概率集中于新兴产业中,加之国外环境并不安定,以铁矿石为代表的原料价格的“政策顶”已经到来。换句话说,为了抑制原料价格的迅猛上涨,政府对粗钢产量的压减量可能超预期。

从主要用钢行业来说,房地产行业持续疲软,基建托底力度有限,进而倒推至供应端,使得建筑用钢产量同比出现回降。板材方面,供需表现较建材稍好,制造业内需消化和外需出口降幅有限,叠加汽车、家电、机械、造船、钢结构等行业需求有所保证,因此板材供应整体调降比例不高。进而得到2022年粗钢供应减量1687万吨,降幅1.6%。

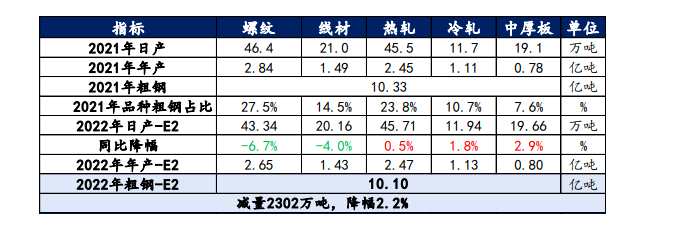

2、情景二:同比降幅2%~3%

此种情景则是将建材和板材之间的分化矛盾更加扩大,将建材的终端需求同比表现预估更弱,而板材表现仍旧好于建材。从2022年上半年房地产新开工面积、销售面积和资金情况仍未有所好转,基建发力因资金到位周期延长而无法支撑建材需求,进而使得建材消化无力,钢企陆续开始检修/减产;而对板材来说,制造业表现稍好。截至2022年5月,中国制造业供给指数(MMSI)为157.42点,同比下降8.72%,环比增长6.60%。其中汽车产销呈现明显恢复性增长,汽车供给指数为117.97,环比增长27.81%;家电供给指数为141.11,环比增长1.1%;工程机械供给指数为164.06;环比增长31.58%;船业供给指数为119.63,环比增长20.07%。因此对五大钢材品种建材调降幅度扩张,板材整体微增,进而使得2022年粗钢供应减量2302万吨,降幅2.2%。

3、情景三:同比降幅3%以上

在情况二的基础之上,对建材和热轧品种的需求预估更为悲观,从主要行业数据来看, 4月汽车产销数值也成为了近十年以来同期月度数值新低,也是近十年中月度数值除2020年2月意外的次新低,5月产销同比仍分别下降5.7%和12.6%,整体好转幅度有限。对家电行业来说,疫情对家电产业供应链影响减弱,企业生产恢复正常水平;对机械和造船行业来说,海外需求旺盛且基建项目陆续开工也对挖掘机需求增加形成支撑,全国造船业基本实现复工复产,船舶工业生产经营逐步企稳回升。因此对五大钢材品种建材和热轧提高调降幅度,冷轧和中厚板微增,进而使得2022年粗钢供应减量3332万吨,降幅3.2%。