总结:回顾上周钢铁市场,钢价呈现了下跌的运行态势,钢材综合价格指数下跌105个点,螺纹和线材分别下跌94和81个点,中厚板、热轧、冷轧分别下跌95、116和132个点;原燃料方面,铁矿石美元指数下跌2个美元,废钢价格指数下跌76个点,焦炭综合价格指数下跌201个点。

展望本周钢铁市场,仍有下跌空间,主要理由:一是国内疫情散发,引发市场情绪一定不安;美国通胀高企,引发大幅加息的担忧;二是唐山钢坯和带钢库存仍然高企,对整个钢材基本面构成的压力仍然不减;三是原燃料价格仍有被打压空间,即期成本对钢价或形成负反馈。

一、原料各品种情况

(一)铁矿石

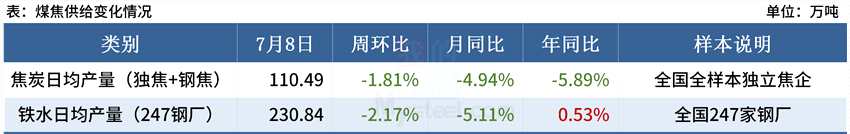

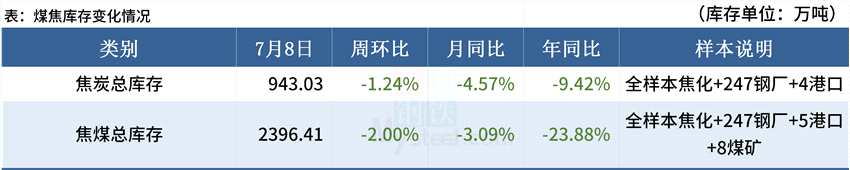

(二)煤焦

(三)废钢

从基本面来看,废钢比铁水的价格低37元左右,并没有优势,从螺废差来看,当前的钢厂仍继续亏损,高炉钢厂的用废积极性可能还会下降。而电弧炉方面,利润虽然小幅回暖,但仍处于亏损状态,且钢材需求淡季,钢厂生产积极性较低,电弧炉开工率仅为40%,产能利用率仅为30%,废钢需求极低,而且仍有继续下降的可能。当前钢厂废钢库存使用天数较高,废钢处于相对劣势,预计本周废钢市场仍然是走弱为主。

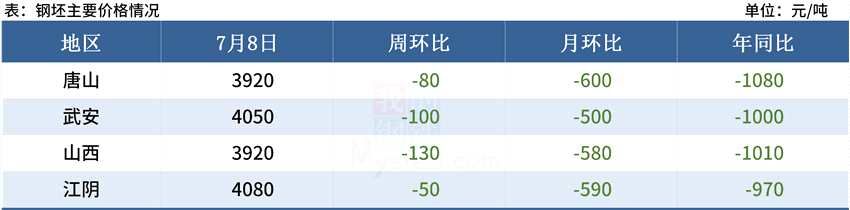

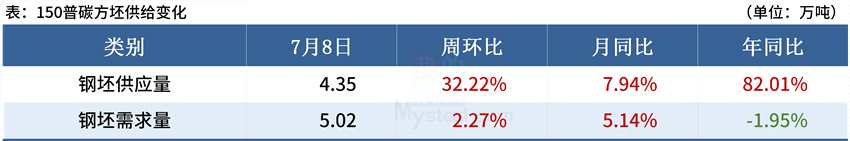

(四)钢坯

从基本面角度来看,近期供需数据好于前期,叠加目前轧钢企业整体坯料库存偏低,因此整体低位补货意愿尚存。但考虑到钢坯社会库存及下游轧钢企业厂内成品库存继续高企,相对应制约了钢坯需求释放速度。而从成本角度来看,近期虽然原料市场下行,导致成本线下移,唐山钢企利润延续小幅修复,但仍面临较为严峻亏损情况,利润或亟待持续性修复。从宏观方面来看,近期国际能源大宗市场持续下行,打击整个黑色系,导致厂商情绪不稳。然国内稳经济、促发展、保供稳价等政策消息依旧存在,这或许给予国内期货盘面有利支撑。故综合以上预计,近期钢坯市场呈现震荡趋弱调整的行情。

二、钢材各品种情况

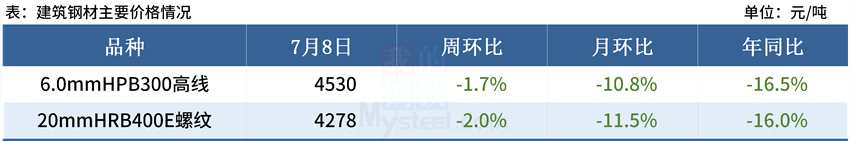

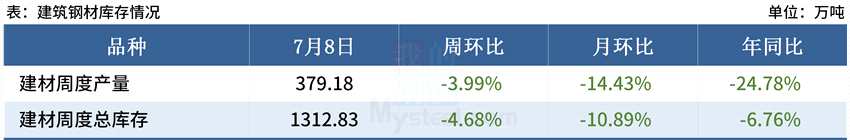

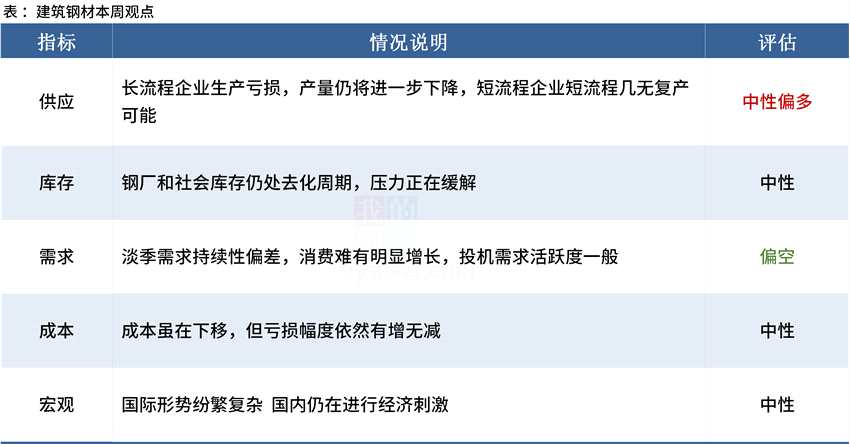

(一)建筑钢材

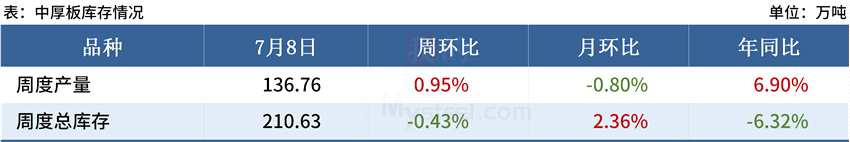

(二)中厚板

供应层面,本周产量和产能利用率小幅提升,统计周期内有钢企复产,预计钢厂开工率、产能利用率或变动不大。当下中板供应偏高,主因在于中板的品种优势以及价格相对偏高,钢企在生产上以保中板为主,后期暂时没有检修减产的计划,供给压力之大显而易见。

流通环节,从区域价差来看,华北与华东价差偏大,有北材南下的条件,但是由于下游并没有大量补库的意愿,按需采购为主,故即便钢厂放出低价资源也并不买账;华南与华北的价差较小,暂时流入华南的资源较少。

需求方面,从工程机械数据可以看出中国挖掘机械销量下行,降幅收窄,主要原因之一是低基数。行业需求回升取决于基建政策力度,预计随着前期积压需求释放叠加高基数压力缓解,行业增速有望在8月份由负转正。5月份开始船舶数据转好,船企生产正常,手持订单饱满对于船板的需求有所回升。

综合来看,供给不减,需求转好,供需双强的局面或将入场,价格底部震荡结束后,有望迎来一波小反弹。

(三)冷热轧

供应层面,本周钢厂检修会继续维持,暂无检修结束复产的情况出现,从总产量角度看,仍会继续小幅下降,预计热卷周产量将在310万吨左右。对于冷轧钢厂而言,少数钢厂复产以及当前价差空间大,热卷供应转产分配,冷轧生产供应或偏高。

流通环节,现货库存去库速度并不尽人意,产量未出现大幅下降的情况下,区域间价差倒挂,资源流通及传导性依旧不佳,短期冷热轧订货积极性也将大大下降。

需求方面,下游端的需求在降价的过程中有一定实际性消费。目前经过2轮的抄底和补库,剩下都以基本量为主,即“补库”“锁利润”“基差投机”的方式。市场消费启动速度偏慢,短期的实际“核心矛盾”改变的并不明显。就细分行业而言,汽车行业环比改善,热轧直接消费端的相关行业表现参差不齐,整体下游消费回归仍需时日。

综合来看,市场商家对后市看法整体比较悲观,8月期货政策出台临近,加上临近新一轮订货周期,商家资金压力也较大,出货回笼资金意愿较为浓厚。供强需弱的格局下,预计本周全国市场冷热轧价格或将继续震荡偏弱运行。

(四)不锈钢

钢厂的减产倒逼原料价格的快速下降,虽然即期利润还是处于亏本的状态,但是利润修复较为明显,成本方面对于不锈钢现货价格的支撑有所减弱;而市场上低价资源基本消化完,现货资源多在代理手上,遵循钢厂盘价报出,在贸易商有补货的需求以及下游持单观望客户的采购,逐渐接受市场高价位资源,成交回暖支撑价格震荡运行为主。

声明:

文中所有数据来自钢联数据和Mysteel调研,

观点会随着市场的变化而变化,请及时交流;

市场有风险,操作需谨慎。