2022年6月份,【上海钢联(300226)、股吧】中国大宗商品价格指数(MyBCIC)终值为1260.35,同比上涨11.28%,环比下跌0.87%,连续三个月环比下滑。

宏观分析:

国际方面,2022年6月份美国Markit制造业PMI终值52.7,较上月回落4.3;ISM制造业PMI终值56.1,较上月回落3.1。欧元区6月制造业PMI指数终值为52.1,较上月回落2.5。欧元区6月CPI同比增长8.6%,续创历史新高。6月大多数发达国家制造业回落,新兴国家景气程度分化。为抑制高通胀,美联储7月大概率继续加息,全球经济面临衰退风险。

国内方面,6月份,中国制造业PMI为50.2%,比上月上升0.6个百分点;建筑业商务活动指数为56.6%,比上月上升4.4个百分点。目前我国重点地区疫情得到有效管控,复工达产加快推进,制造业及建筑业景气度回升。不过,也存在着一些难点,包括高温淡季、楼市复苏缓慢、疫情不确定性等,也制约需求释放。

细分行业情况:

环比来看,6月份能源、基础化工等2个行业价格指数上涨,钢铁、有色金属、橡胶塑料、建材、造纸、纺织、农产品等7个行业价格指数下跌。

同比来看,6月份能源、有色金属、基础化工、造纸、纺织、农产品等6个行业价格指数上涨,钢铁、橡胶塑料、建材等3个行业价格指数下跌。

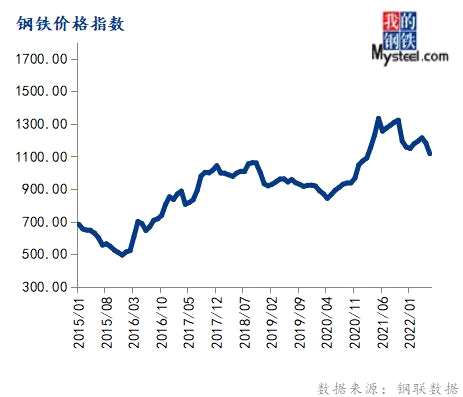

6月份钢铁价格指数为1116.36,环比下跌5.59%,同比下跌11.08%。

6月钢价大幅下跌,螺纹、热卷价格跌幅在8-11%,原材料价格亦大幅下跌,产业链形成负反馈。具体来看,需求疲软是导致6月钢价下跌的主要因素,叠加海外美联储加息略超市场预期,市场情绪悲观,进一步拖拽钢价。此外,随着钢厂减产的消息不断发酵,原材料需求预期偏悲观,成本下移导致钢价下跌空间扩大,产业链形成负反馈。但由于原料价格跌幅不及成材,钢材利润明显收缩,钢厂出现大规模的亏损。

展望7月,钢材价格存在阶段性反弹的空间,供应收紧是影响钢价的核心因素。7月钢材供应将明显收紧,从经济层面考虑,目前钢厂大规模亏损,其本身主动减产保价的动力较为强劲;政策层面考虑,4月19日发改委已明确今年要确保粗钢产量同比压减,6月江苏部分地区亦传出减产消息,粗钢减产的可能性进一步上升;从实际情况来看,目前钢厂已逐步加大减产力度来控制粗钢产量。若7月粗钢压减政策正式落地,钢材基本面将有所好转,产业链估值有望重新分配,钢材利润将明显扩张,钢价存反弹的空间,6月月均价依然处于较高位置,预计7月淡季价格反弹空间有限,月均价或小幅下跌。

6月份能源价格指数为1585.04,环比上涨1.09%,同比上涨21.20%。

6月山东独立炼厂汽柴油价格均涨,国六92#汽油月均价格为9225元/吨,环比上涨6.45%;国六0#柴油月均价格为8447元/吨,环比上涨0.72%。6月汽油整体呈现先涨后跌的态势,月初主营单位大量外采汽油,加上全国疫情好转,封控管制逐渐放松,汽油需求逐渐好转,汽油价格持续上涨,但月末原油价格大幅跳水,汽油价格跟随下跌;6月柴油价格持续下跌,因为随着全国高温多雨天气逐渐来临,户外工矿基建作业暂时停工,夏收也逐渐结束,柴油需求有所下滑,加上月末原油大跌,加剧柴油价格跌势。

7月国际原油市场价格或有小幅上行空间,地缘因素依然支撑供应,且美国夏季出行高峰继续提振燃油需求。预计WTI或在111-119美元/桶的区间运行,布伦特或在115-123美元/桶的区间运行。

回顾六月,主产区煤矿保供增产继续发力,使得港口和电厂库存持续上升,动力煤供需格局继续趋于宽松,国内煤价呈现震荡回落。展望七月,全国气温普遍升高,电厂日耗逐渐回升,下游需求或有所恢复,但受国内供应增量尚可和稳价政策影响,预计七月煤价将在下行通道震荡运行。

6月份有色金属价格指数为885.45,环比下跌3.97%,同比上涨6.66%。

6月,六大基本金属价格受到全球经济陷入衰退预期影响全线大跌。短期来看,海外衰退的交易占到了市场的主流,预计有色金属价格将进入下跌周期。

国内现货市场上,以全国有色金属现货交易重点城市上海为例,基本金属中,1#电解铜2022年6月末价格64250元/吨,5月末价格72540元/吨;A00电解铝2022年6月末19210元/吨,5月末20770元/吨;1#铅锭2022年6月末15100元/吨,5月末15100元/吨;0#锌锭2022年6月末24215元/吨,5月末26215元/吨;1#锡锭2022年6月末210000元/吨,5月末273500元/吨;1#电解镍2022年6月末190680元/吨,5月末22668元/吨。

随着国内跨周期政策调节带动市场消费逐渐向好,有望在下半年市场交投逐渐活跃。乘联会预计今年6月新能源车零售近50万辆,可能创历史新高,新能源汽车消费不断增长使得用铜量提升。但短期内铜市依然悲观为主,预计铜价依旧保持偏弱运行,7月铜价运行区间为60000~63500元/吨。

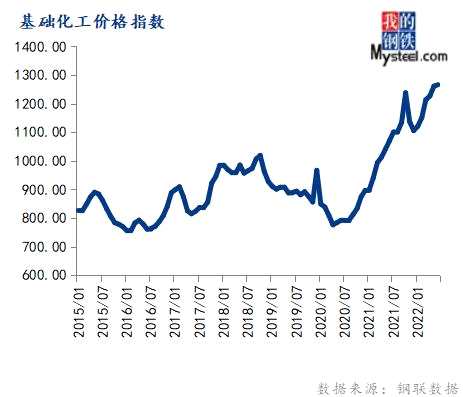

6月份基础化工价格指数为1265.89,环比上涨0.42%,同比上涨18.32%。

6月国内甲醇市场呈现“N”字型走势,整体走势尾随原油等宏观商品氛围。上半月期货盘面强势拉涨,但整体现货跟进不足,内地与港口基差快速走弱,随后内地套利需求滋生,主产区工厂成交大幅放量后停售。随着原油以及煤炭的掉头回落,市场气氛即刻转弱,期货价格自高点最大幅度回落460余点,内地货源开始套利需求出货,国内市场价格全部同步走跌;但内地价格在库压不大以及坑口煤炭仍显偏强的成本支撑下跌幅有限,港区基差也从低位有所走强。至月底,随着原油的再次反弹,再加上对经济预期恐慌情绪的放缓,市场回涨,内地延续偏强状态,矛盾点放置于低位的进口成本与进口量的大幅增加上。

6月份橡胶塑料价格指数为882.90,环比下跌2.25%,同比下跌0.54%。

6月天然橡胶价格震荡下行。6月上旬,胶价窄幅上涨,国内疫情影响减弱,经济回复预期升温;汽车下乡、购置税减半等政策利好下游消费;浓乳利润较好,分流原料,交割品全乳胶产量受到挤压;原油价格大涨带动大宗商品市场乐观气氛,国内经济维稳背景下终端需求恢复预期较高,支撑胶价上涨。6月中旬开始,胶价转跌,泰国胶水价格大幅下跌,供应端支撑减弱;国际原油价格大幅走跌拖拽化工品市场气氛,美联储加息带来的系统性风险担忧情绪升温,均拖累胶价下行。6月底随着利空落地,宏观企稳略微转好,胶价窄幅反弹。

预计7月份天然橡胶涨跌空间均较小,宽幅震荡为主。近期的主要矛盾是美联储加息冲击预期以及相应的系统性风险担忧性较强,国内外产区大幅上量原料价格连续回落,以及泰国往中国分流存在增多预期等偏利空打压,与进口量依旧维持低位,20号胶交割品偏紧,国内经济恢复和人民币兑美元汇率贬值带来的需求增长,中国天胶库存趋势性去库,RU期货交割品全乳胶存在大幅缩减可能性等偏利多支撑之间的矛盾。随着6月份价格持续下跌,利空因素逐渐兑现,胶价小幅向上修复,但是利多因素边际支撑不足,预计短期仍有续跌压力但是空间不大,做空性价比较低,小幅向上修复后继续大幅上行驱动同样偏弱,宽幅震荡为主。

6月份建材价格指数为1430.38,环比下跌4.05%,同比下跌4.11%。

回顾6月疫情影响减弱,但受中高考、持续强降雨的影响,水泥需求震荡回升,恢复速度有限,水泥价格持续回落。

7月高温、台风、疫情等不确定因素仍在,但随着经济增长预期目标的重新树立,疫情管控政策的合理调整,各项政策开始逐步发力,需求端有恢复弹性。供应端来看,7月份多地有错峰生产计划,目前各地价格已至低位,7月份水泥行情有望触底反弹,但需关注各地错峰执行情况,若市场竞争持续加大,行情可能进一步下行。

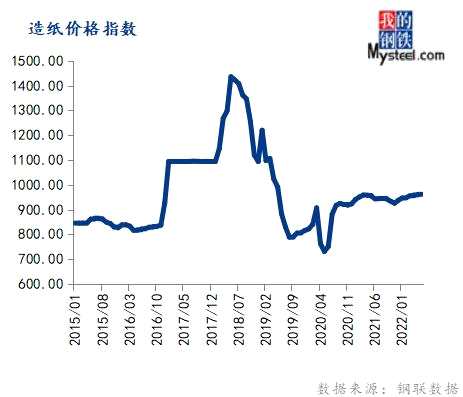

6月份造纸价格指数为961.31,环比下跌0.02%,同比上涨1.89%。

6月,中国瓦楞纸市场现货均价3814元/吨,环比下跌2.9%。原因分析:一、6月初,龙头纸企各大基地瓦楞纸价格下调50元/吨,中小纸企相继跟跌50-100元/吨,瓦楞纸市场价格小幅下行。二、6月为传统需求淡季,伴随各企业复工复产节奏,下游采买积极性于中旬稍有改善,然后劲不足,故对纸企瓦楞纸库存消耗有限。三、6月份瓦楞纸纸企产能利用率相对稳定,瓦楞纸市场供应充足,市场持续呈产大于销态势。四、原料废旧黄板纸市场震荡下行,成本支撑不足。

预计,当前市场交投气氛冷清,纸企库存高位承压,部分中小纸企存停机检修计划,业者信心不足,然当前纸企利润空间微小,故7月份瓦楞纸市场或延续小幅震荡走弱态势。

6月份纺织价格指数为1031.71,环比下跌1.48%,同比上涨11.40%。

6月PTA市场价格涨后转跌,成本逻辑依旧占据主导。上旬市场价格持续冲高,较节前累计调涨近900,涨幅12.90%。集借端午期间原油、PX大涨,成本支撑强劲,PTA回归首日盘中触及涨停后震荡运行,结合聚酯持续促销而下游买涨情绪颇高,聚酯负荷微升且去库,PTA绝对价格、基差同向上涨。中旬当中,市场价格高位滑落,回吐过半涨幅。基于PTA涨势不及原料,加工费再度进入负值,装置检修增多,而国内消化PX持续提负带来的增压,PX调油逻辑有所稀释,市场价格逐步回调;下旬当中,美联储加息加剧需求担忧情绪,宏观风向偏弱叠加聚酯持续降幅,成本端、供需侧双限下,市场价格大幅下沿。

预计7月PTA市场价格存在偏弱预期,美联储加息及货币紧缩政策持续发酵,市场缺乏抵御需求衰退的有效措施,原油存看弱预期,外需递补存在隐忧;内贸市场进入传统淡季,高温、高湿、高库下,市场运营难度增加,内销消费提升存有阻塞,下游负反馈逐步升温,聚酯、织造降幅,产业链供需矛盾日渐尖锐;综合来看,在成本、供需双限下,市场难有独立行情出现,成本逻辑依旧占据主导。

6月份农产品价格指数为1750.52,环比下跌0.57%,同比上涨9.37%。

6月份国内连粕大幅下跌。截至6月30日,连粕主力合约M09报收于3909点,月跌303点,跌幅7.2%。7月份连粕M09期价单边将和CBOT大豆一样进入最为关键的一个月,甚至可以说可能是年内牛熊转换的分界线。现货市场方面,进入7月份豆粕或将出现豆粕库存的高点,从而开始进入到去库存阶段,届时豆粕现货基差价格或有望保持相对坚挺态势。据Mysteel农产品最新数据显示,7-9月进口大豆到港量760万吨、680万吨和610万吨。

6月大连盘玉米主力合约C2209结算价格呈现出震荡下跌的发展态势。截至6月30日,大连盘主力合约C2209结算价格为2792元/吨,较上月底结算价格跌143元/吨,跌幅4.87%。目前最便宜的饲料谷物是陈化稻谷,放到相同的价值上看,比目前的玉米价格还要便宜150元/吨。陈化稻谷仍然在拍,参考2450元/吨的糙米出库价,对应到港口玉米现货在2700左右。期货基本上就是筑底行情了。但是当预期改变,市场由强转弱时,下游企业就会考虑降低头寸,短期内采购会相对谨慎,现货仍然有一段艰难的路要走。预计7月份玉米价格整体仍是弱势调整行情。

宏观指标预测:根据历史数据观察,MyBCIC的变化一般会领先PPI1-2个月,尤其是在拐点的变化上,甚至比PPI更为敏感,而PPI与CPI非食品价格走势相关性又比较高,对于国民经济运行情况能够提供预测与警示。

进入7月份,国内大宗商品市场处于传统消费淡季,但是国内经济正处于底部回升阶段,后期宏观政策还将进一步加大调节力度,6月30日国常会决定发行金融债券等筹资3000亿元,支持重大项目建设,基建投资仍将较强增长。海外方面,在通胀高企、利率上升、需求放缓和能源供应偏紧的背景下,欧美经济衰退风险加剧。总之,7月份国内外形势复杂多变,不确定因素较多,大宗商品价格指数或区间震荡运行,钢铁、水泥等行业价格或先抑后扬。