2022年,长丝织造行业前两个月经济平稳开局,但进入3月份之后,受新一轮疫情反复、俄乌局势升级等因素影响,大宗商品价格剧烈波动,国内疫情多点反弹,行业整体遭受订单萎缩、物流不畅、原辅料价格上涨等复杂因素影响,部分运行指标发生波动,经济运行逐步承压。

一、一季度运行质效仍未恢复到疫情前水平

据国家统计局统计,一季度,我国规上化纤织造及印染精加工业营业收入同比增长18%;利润总额同比增长65%;利润率为2.4%,较上年一季度提高0.7个百分点。细分行业来看,化纤织造行业(规上)营业收入同比增长17%;利润总额同比增长43%;利润率为2.4%,较上年一季度同比提高0.4个百分点。化纤染整行业(规上)营业收入同比增长23%;利润总额同比增长313%;利润率为2.5%,较上年一季度提高1.8个百分点。

从以上数据可知,一季度长丝织造行业运行质效较去年有一定改善,但据行业企业反映,实际生产经营质量弱于目前的数据表现,企业承压明显。从国家统计局提供的数据来看,尽管2022年一季度我国化纤织造行业(规上)利润总额同比增长43%,但与2019年同期相比,利润总额却下降了18%,利润率下滑了0.6个百分点。2022年一季度化纤织造行业(规上)亏损企业亏损额比2019年增长了49%,负债额增长31%;企业三费增长了11%,其中销售费用增长8%,管理费用增长17%,财务费用增长4%;应收账款增长9%,产成品存货增长48%。

综上可知,我国长丝织造行业经济效益仍处于突发疫情等严重冲击后的恢复发展中,各主要经济指标正在持续恢复中,但是尚未恢复至疫情前同期水平。尤其今年3月份以来,国内疫情多地散发,在疫情静态管理措施下,企业原料采购、成品出库及正常生产均受到一定影响,长丝织造行业承压运行。

二、出口对运行质效的拉动不明显

2022年1~4月,我国化纤长丝织造行业出口增势不减,表现出较好的抗风险能力。据中国海关数据,1~4月,我国化纤长丝织物累计出口金额66亿美元,同比增长35%,较2019年同期增长44%;累计出口数量69亿米,同比增长20%,较2019年同期增长36%。平均价格为0.96美元/米,同比增长13%,较2019年同期增长6%。

随着海外纺织供应链的逐步恢复,在欧美等主要海外消费地区逐步取消疫情防控措施的背景下,终端消费需求持续回暖,得益于我国长丝织造产业的独特优势,长丝织物出口逆势增长。值得注意的是,我国长丝织造行业企业内销比重大,产品多以间接出口为主,出口对行业企业运行质效的拉动作用并不突出。

三、企业减产比例上升

为了准确掌握行业整体生产经营情况,中国长丝织造协会开展了线上问卷调查,本次接受调查的企业主要集中在江苏、浙江地区、福建、山东等地,基本覆盖了我国长丝织造产业主要集聚地。

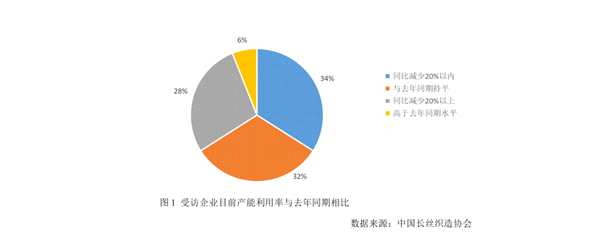

从企业当前的产能利用率来看,22%的受访企业目前满负荷生产,较上次调研(2022年3月)下滑23个百分点,32%的受访企业产能利用率保持在80%以上,40%的企业产能利用率在50%~80%,个别受访企业开机率不足50%。62%的受访企业目前产能利用率低于去年同期水平,其中有28%的企业表示产能利用率较去年同期下降20%以上,见图1。从调查结果来看,行业企业产能利用率明显不足。

在调查开工不足的原因时,49%的非满开企业表示由于订单不足、主动限产,而生产成本过高,物流不畅,疫情防控三种原因各占17%的比重。

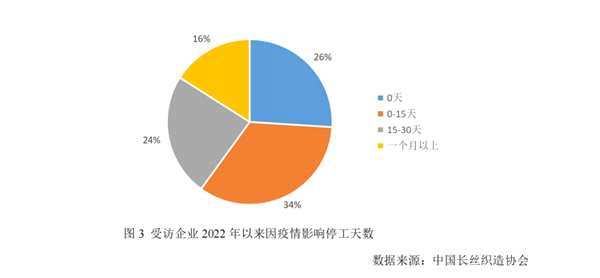

具体来看,74%的受访企业都曾因疫情影响停工停产,甚至有18%的受访企业曾停工1个月以上,分布于江苏省苏州市和浙江省嘉兴市、绍兴市。

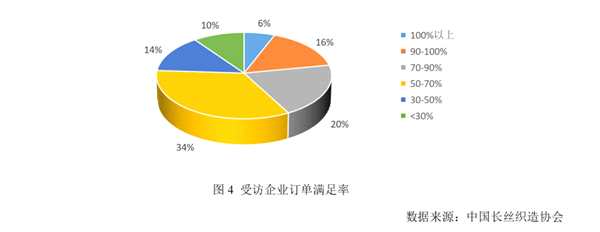

对于目前企业订单满足率(客户预定需求量与实际供应量之比)的情况,仅有6%的企业表示目前订单满足率超过100%,36%的企业订单满足率为70%以上,24%的企业订单满足率不足50%。

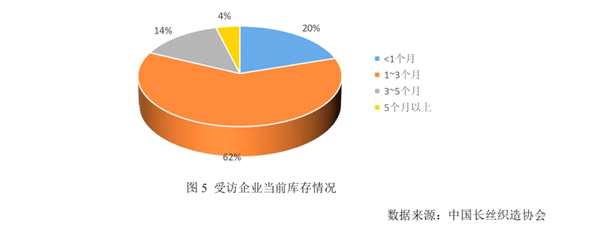

从企业当前库存情况来看,受访企业中,库存小于1个月的企业比重为20%,62%的企业表示目前库存在1~3个月,14%的企业处于3个月以上的库存高位,4%的受访企业库存已超5个月,其生产产品涵盖仿真丝面料、功能性面料。

四、行业承压明显

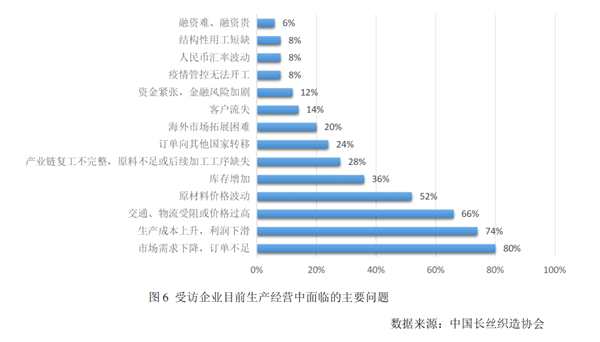

当前,80%的企业反映生产经营过程中面临的最大困难是市场需求下降、订单不足;七成左右的企业面临生产成本上升、利润下滑和交通、物流受阻或价格过高的问题;另外有过半受访企业反映存在原料价格波动的问题;近三成企业还面临库存增加和产业链复工不完整,原料不足或后续加工工序缺失的情况。此外,订单向其他国家转移、海外市场拓展困难也困扰了不少企业,企业承压明显。

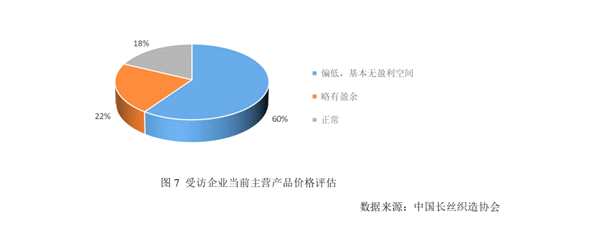

企业对当前主营产品价格的满意度整体不高,60%的受访企业认为价格偏低,基本无盈利空间;18%的企业认为现在价格正常;22%的企业表示当前主营产品价格略有盈余。

受访企业对前4个月经营状况满意度相对悲观,只有26%的企业认为经营情况较好,44%的企业认为经营情况一般,28%的企业认为经营情况较差,如图8。

五、企业对2022年上半年的研判

结合2022年1~4月生产实际和当前企业的生产经营现状,受访企业对2022年上半年销售收入和营业成本情况做了预测。从企业对销售收入的预判来看,有70%的受访企业认为2022年上半年销售收入将出现不同程度的下滑,20%的受访企业认为与去年同期持平,10%的受访企业认为销售收入将出现小幅增长。以上数据显示,企业家信心较今年3月份略有下滑。

从营业成本预测来看,有24%的受访企业认为2022年上半年营业成本将出现小幅下滑,38%的受访企业认为营业成本与去年同期基本持平,其余38%的受访企业认为营业成本将有不同程度的增长。

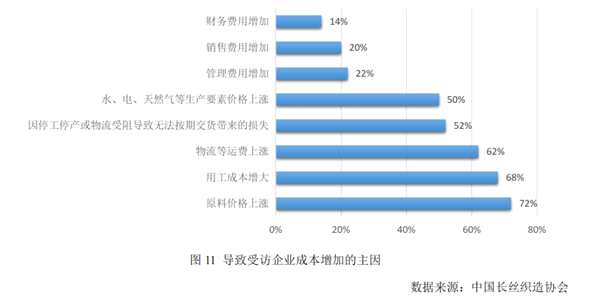

原料价格上涨、用工成本增大和物流等运费上涨是导致企业营业成本增加的首要因素,集中度均超过60%;超半数企业反映因停工停产或物流受阻导致无法按期交货带来的损失和水、电、天然气等生产要素价格上涨也是造成营业成本增加的重要因素,企业还面临三费增长的压力,带动营业成本上涨。

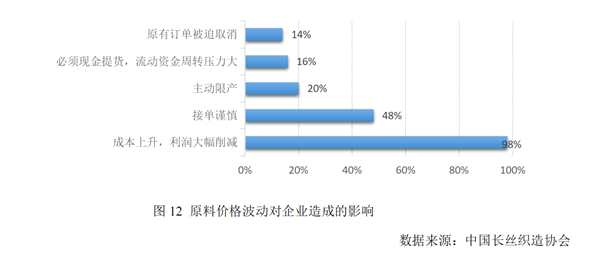

为进一步确定原料价格波动对企业带来的影响,通过调查得知,98%的受访企业中均因原料价格波动而面临成本上升、利润大幅削减的情况,近半数企业接单谨慎,其他的表现还有主动限产、流动资金周转压力变大和原有订单被迫取消。

通过细化企业用工成本得知,74%的受访企业人均工资上涨,64%的受访企业单位产品人工成本上涨,还有26%的受访企业因开工不足导致窝工,最终影响了用工成本。

六、总结和建议

2022年一季度以来,长丝织造行业面临物流不畅、订单不足、原料价格上涨、电费上涨、用工成本增加等多重困难,企业生产成本压力加剧,盈利空间压缩显着,部分小微企业现金流趋于紧张。江浙等长丝织造产业集聚地企业采用主动减产的方式应对当前困境,实则是无奈之举。预计上半年企业仍将面临疫情下原辅料物流不畅、成本上涨和市场受阻等多重挑战,企业家普遍降低发展预期。

下半年,复杂的国内外形势增加了纺织行业的运行压力,长丝织造企业需注意偏弱的市场需求和较难化解的原料、运输、劳动力成本上涨的压力。目前,政府层面已出台了一揽子纾困帮扶政策,将为纺织服装行业在下一阶段的发展提供支撑。从中长期视角看,行业有望重新回归稳态增长,静待需求复苏机遇。

2022年将是快速发展的长丝织造行业难得的“冷静期”。企业在面对“高成本、弱需求”的阶段性困境时,一定要主动调整发展方向,利用好相关政策及措施,更加注重科技创新、产品开发和质量提升,持续推进产品、设备、工艺改造升级,加强企业精细化管理,积极挖掘新需求、开发新产品、拓展新应用,充分发挥自身竞争优势,在国内外市场主动作为,平稳度过压力期,实现行业健康发展。

(来源:长丝织造)