导语:近期中央在地产、基建面不断加码出台新利好政策,各地松绑地产措施也是屡见不鲜。在此背景下又能多大程度提振钢铁行业,钒市能否依靠政策面利好重拾信心?

一、4月需求不振拖累5月钢厂生产积极性,6月钒市信心能否修复?

4月受长三角疫情拖累,市场信心不振,致使月初至月末螺纹钢周度产量处于下滑曲线内。同时市场消极情绪外溢到了整个黑色系,以致进入5月黑色系集体表现不振,市场情绪受到重挫。成材方面价格持续走低,进而不断压缩钢厂利润。致使多家钢厂发布检修计划,据相关数据显示在5月第二周就有9家钢厂开启了螺纹产线检修,共计影响产量11.73万吨。我们对比了3-5月钢招钒氮合金数量,3月钢招数量为3168吨,4月钢数量为2624吨,环比下降了17%。截止5月25日,钢招数量为1383吨,不到3月份的一半(数据为mysteel不完全统计)。在钢材存量高市场需求弱的大背景下,6月主力钢招数量必然呈显一定量的下降,这将大大的抑制钒产品需求,严重影响钒行业信心。

二、3-5月国际钒市的下跌逻辑,及6月发展迹象

3月中旬以后随着国际货源陆续到达欧洲港口,叠加欧洲市场已充分消化了俄乌冲突所带来的外溢影响,80钒铁价格开始出现松动下滑,并在3月下旬以后呈显快速下跌,至5月18日一跌去了上涨的大部分利润。4月受欧元加息、能源涨价等因素影响,致使欧洲消费及制造业景气指数不及预期,导致钢材消费受到抑制,并使钢厂出现不同情况累库。上述因素叠加大大影响了钢厂生产积极性。地缘政治间博弈加剧,经济金融支持减弱,高能源价格,及其他综合因素都给6月欧洲钒市发展蒙上了一层阴影,欧洲市场将难改下跌之势。

三、地产利好的不断释放,能多大程度刺激拿地积极性?

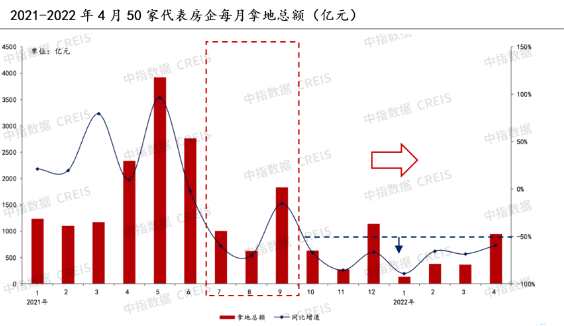

中国指数研究院发布《2022年1-4月全国房地产企业拿地TOP100排行榜》,报告指出,2022年1-4月,前100企业拿地总额3626亿元,拿地规模同比下降55.9%。自4月全国多地出现不同程度的房地产松绑政策以来,5月23日国常会再次明确了“因城施策支持刚性和改善性住房需求,新开工一批水利、交通、老旧小区改造、地下综合管廊等项目”的政策。充分指明了基础设施建设、民生改善、房地产等今后一段时期的发展方向,并为市场信心的回归注入了新活力。但同时也应注意到政策衔接、发酵、执行到位也都需要时间,特别是在“坚持动态清零“的背景下政策发力比以往需要更长时间。同时也应意识到疫情改变了人民对经济发展的线性认识,人民是否依然具有跨域式消费信心,这点将直接影响地产业拿地的积极性。

在关注基建、房地产利好消息的同时,更应关注“自房主不炒”,特别是“三条红线”以来,各地房产企业的实际拿地总额及工地开工率。这点将直接决定今年下半年及明年房产企业螺纹用量。

四、5月以来钒市的基本情况汇总

一、片钒生产及销售情况

四川德胜5月上旬炼钢设备检修,预计减少片钒产量约450吨,其余原料企业生产供应基本与4月持平,18日原料大厂5月长单定价为现金12.35万元/吨,价格逐渐回归至俄乌冲突前理性区间,由于下游钢招不断走低,合金企业对此定价签单仍旧心有余悸担心市场进一步下滑,除满足刚需生产外后续采购量还在观望市场进一步变化。截止25日,散货询盘已下滑到现金11.5-11.6万元/吨,后期不排除进一步走低。

二、合金企业生产及减产情况

4月初上海地区实行“静默化管理”,其影响辐射整个长三角地区,并很大程度拖累了四月国内经济增长数据。3月在国内高预期、高采购量的常规引导下,钢厂生产积极性高涨,但却未能迎来传统旺季,4-5月钢厂累库明显,叠加疫情影响了物流畅通,不同程度降低了钢厂采购意愿。4月钒原料价格持续占据高位,合金企业遭遇上下游双重挤压,迫使部分企业开启减、停产,5月合金企业对原料需求持续低迷,进场操作也都是满足基本生产。

总结:前期过度消费市场必然导致市场回归理性,6月钢招依旧是钒行业价值回归的重要时段,在未出现根本性扭转前,钒市很难有报复式反弹,弱势运行、螺旋式下行将是钒市6月运行的基础逻辑。