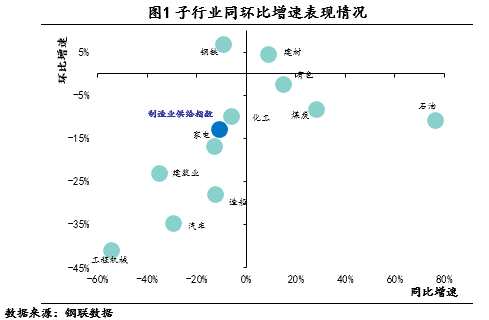

制造业不仅直接体现了一个国家的生产力水平,更是作为区别发展中国家和发达国家的重要因素,由此可见制造业在国民经济中的地位举足轻重。据上海产业转型发展研究院、上海钢联电子商务股份有限公司联合发布数据显示,2022年4月,中国制造业供给指数(MMSI)为147.67点,同比下降10.14%,环比下降13.24%。(数据起点2014年1月指数为100点)。

煤炭方面,今年以来,焦煤市场长期面临需求增长与供应不足的矛盾。澳煤进口禁止,蒙煤通关长期维持偏低水平,是今年焦煤供应紧张的重要原因。4月疫情对山西物流运输影响较大,导致炼焦煤价格市场价格体现总体进一步拉涨。动力煤供需格局继续趋于宽松,价格呈现震荡回落。钢材方面,4月钢材月均价小幅上涨,虽受疫情影响,4月钢材消费整体偏疲软,但在"稳增长"目标指引下,市场对后市钢材消费仍抱有较高期待,挺价意愿较强,且焦炭价格拉涨,对钢材价格支撑作用较强。4月份,十种有色金属产量553万吨,同比小幅增长0.3%。需求端表现一般。受疫情和房企资金偏紧影响,房地产投资和施工活动表现不乐观,4月房地产投资增速由正转负,新开工面积同比下降44%;另外,疫情对制造业供应链造成严重冲击,4月份汽车产量同比下降46%,创近十年同期低位;受房地产和基建工程开工率低迷等因素影响,4月份挖掘机销售量同比下降47%。;家电方面,出口需求回落,冰箱洗衣机产量大幅下滑,空调产量小幅下降。整体看,4月煤炭价格继续拉涨,下游消费偏弱。

一、4月钢材产量小幅增长,钢材消费偏弱

钢铁是终端制造业的重要生产原材料,以钢铁消费趋势为观测视角可以较为准确的判断下游制造业发展状况。4月钢铁业供给指数为186.38,同比下降8.74%,环比增长6.78%。供应方面,4月份唐山地区疫情影响因素减弱,钢厂陆续复产,据Mysteel统计,4月五大品种产量环比增长3.6%。消费方面,五大品种钢材消费环比增长3.4%,同比下降16%。具体来看,受疫情和房企资金紧张影响,房地产投资和施工活动均受限,4月建筑钢材表观消费量同比下降28%,是钢材消费的主要拖累项。制造业方面,疫情对制造业供应链冲击较大,4月PMI指数录得47.4%,环比上月继续大幅下滑2.1个百分点,是2020年疫情以来最低的水平,企业生产、订单指数明显下滑,热卷消费同比下降3.45%。

4月原油价格环比小幅下跌。4月石油供给指数为94.45,同比增长76.67%,环比下降11.03%。4月WTI现货月均价101.8美元/桶,月环比下跌6.55%;布伦特现货月均价106美元/桶,月环比下跌5.95%。地缘冲突对市场边际影响的逐步降级,能源供应短缺预期逐渐被市场消化,新的贸易通道正逐步建立。同时美联储持续紧缩,美债收益率大幅上涨,对原油价格也产生了较大压制。

4月份主要有色金属价格涨跌互现。4月有色金属供给指数为233.75,同比增长15.46%,环比下降2.64%。铜方面,俄乌冲突及原油价格高位运行,利多铜价,而美联储加息及国内经济压力施压铜价回落,但总体小幅收涨。铝方面,疫情管控导致国内基本面疲软,同时,4月欧洲天然气价格明显下跌,拖累LME铝价偏弱,拖累沪铝下跌。

下游需求减弱,化工产品市场价格明显下跌。4月化工业供给指数为154.13,同比下降5.53%,环比下降9.97%。本月国际油价高位震荡态势,成本端对化工产品价格影响作用减弱,市场运行回归基本面运行逻辑。上海疫情导致华东物流运输受阻,华东地区改性厂、汽车厂、家电厂多数出现降幅,市场需求不佳;同样地,4月份国内供应量大幅减少,传统采购旺季在疫情之下全线延期,市场显示供需两弱行情。4月份,下游需求减弱速度超预期之下,社会库存保持累库趋势,市场价格明显下跌。

炼焦煤市场供应偏紧,4月价格进一步拉涨。4月煤炭行业供给指数为153.76,同比增长28.81%,环比下降8.33%。澳煤进口禁止,蒙煤通关长期维持偏低水平,而国内煤矿增产空间有限,焦煤市场处于供不应求局面,另外,4月疫情对山西物流运输影响较大,导致炼焦煤价格市场价格进一步拉涨。4月底,市场在对后期市场不确定性以及终端利润逐渐见底的背景下,炼焦煤市场情绪转弱,外加煤炭进口关税调整为0的政策安排,煤炭价格开始回调。

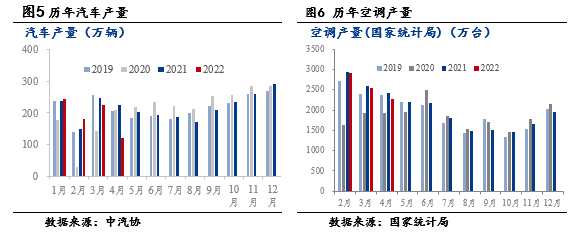

疫情对汽车供应链冲击严重,4月汽车产量大幅下降。4月汽车供给指数为92.3,同比下降29.02%,环比下降34.89%。由于上海疫情的持续影响,4月份汽车产销表现进一步恶化。据统计,4月份我国汽车产销量分别为120.5万辆和118万辆,同比分别下降46.1%和47.1%,为近十年以来同期月度新低。受疫情影响,整车企业上汽大众、上汽集团临港乘用车工厂、上汽通用、特斯拉(上海)等均受到不同程度影响,汽车上下游产业链、零部件企业包括宝山钢铁、电装、采埃孚、等也出现停工停产问题。另外,疫情持续时间较长,人员居家办公,用车频次大幅下降,居民终端消费需求转弱。

4月家电产量三降一升。4月家电供给指数为139.58,同比下降12.42%,环比下降17.04%。2022年4月中国空调产量2279.2万台,同比下降4%;1-4月累计产量7742.9万台,同比下降0.7%。4月全国冰箱产量652.4万台,同比下降15.8%;1-4月累计产量2724.9万台,同比下降7.5%。4月全国洗衣机产量649.9万台,同比下降15.8%;1-4月累计产量2792.4万台,同比下降4.3%。4月全国彩电产量1512.7万台,同比增长1.5%;1-4月累计产量5920.1万台,同比增长3.8%。家电供应链同样受到疫情影响,但需求下滑亦是家电产量下降的重要因素,其中,海外需求明显下降,洗衣机、冰箱产量降幅较大,空调适逢产销旺季,需求尚可,降幅较小。

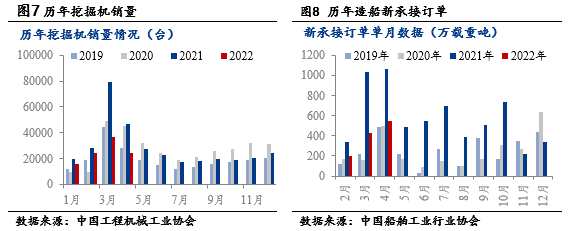

4月工程机械销量大幅下滑。4月工程机械供给指数为124.68,同比下降54.1%,环比下降41.07%。4月挖掘机销量为24534台,同比下降47.3%;其中国内16032台,同比下降61%;出口8502台,同比增长55.2%。2022年1-4月,共销售挖掘机101709台,同比下降41.4%;其中国内67918台,同比下降56.1%;出口33791台,同比增长78.9%。房地产市场依然低迷,而基建项目由于疫情影响,开工、施工时间延后,对工程机械需求拉升未见成效。据统计,4月建筑业商务活动指数为52.7%,比上月下降5.4个百分点,建筑业施工活动低迷。

4月我国造船完工量同比大幅下降。4月造船业供给指数为99.63,同比下降12.2%,环比下降27.98%。4月份,我国造船完工量为210万载重吨,环比下降38.1%,同比下降30.5%;新承接订单量546万载重吨,环比增长27.6%,同比下降49%。1-4月,我国造船完工量为1171万载重吨,同比下降8.6%;新承接订单量为1539万载重吨,同比下降44.8%。造船完工量大幅下降原因在于:江苏、上海是我国造船产业重镇。受疫情持续影响,两地交通、生产和供应链均受不同程度影响,大多数位于上海的船厂已于3月下旬停产,中船上海工厂和【天海防务(300008)、股吧】旗下3家子公司生产经营受到影响。

4月房地产开发投资增速同比由正转负。4月建筑业供给指数为118.29,同比下降34.93%,环比下降23.1%。4月份,房地产销售面积、销售金额、投资额、新开工面积分别为8722 万平方米、8134 亿元、11389亿元、9901 万平方米,同比增速分别为-39.0%、-46.6%、-10.1%、-44.2%。2022年以来,中央及各部委频繁释放维稳信号,但当前房地产市场仍处深度调整阶段,多地疫情反复下,购房者置业信心不足,市场预期仍较弱。而销售疲弱,企业补库存动力不足,造成房地产市场继续恶化。整体来看,目前地产业资金情况较为紧张,土地购置情况偏差,叠加在疫情影响下,房地产开工、施工活动低迷。

4月房地产开发投资增速同比由正转负。4月建筑业供给指数为118.29,同比下降34.93%,环比下降23.1%。4月份,房地产销售面积、销售金额、投资额、新开工面积分别为8722万平方米、8134亿元、11389亿元、9901万平方米,同比增速分别为-39.0%、-46.6%、-10.1%、-44.2%。2022年以来,中央及各部委频繁释放维稳信号,但当前房地产市场仍处深度调整阶段,多地疫情反复下,购房者置业信心不足,市场预期仍较弱。而销售疲弱,企业补库存动力不足,造成房地产市场继续恶化。整体来看,目前地产业资金情况较为紧张,土地购置情况偏差,叠加在疫情影响下,房地产开工、施工活动低迷。

4月建筑业施工活动低迷,建材需求不佳。4月建材供给指数为213.4,同比增长9.32%,环比增长4.4%。4月建筑业施工活动低迷,建材需求不佳。水泥方面,主要受疫情影响,华东整体水泥市场需求表现不佳,部分市场需求停滞,水泥行情弱势运行,安徽、山东、江苏、浙江多地水泥价格出现下跌,带动全国水泥行情震荡下行。砂石方面,市场持续受到疫情影响,砂石运输周期变长。砂石供应量有所减少,需求持续恢复,砂石价格大稳小动。

二、房地产仍处于深度调整期,制造业PMI指数大幅下滑

受疫情冲击严重,4月经济数据不及预期。据统计,4月社会固定资产当月投资同比增长1.8%,较3月回落4.9个百分点,其中,4月基建投资(不含电力)当月投资同比增长3.0%,较3月回落5.8个百分点,房地产开发投资同比下降10.1%,较3月降幅扩大7.7个百分点,4月制造业投资同比增长6.4%,较3月下滑5.5个百分点。

4月社会消费品零售总额同比下降11.1%,较上月下降7.6个百分点。扣除价格因素,社会消费品零售总额同比实际-14.0%。必需消费品类中食品、药品消费保持强劲,石油受价格推动维持高增,其他消费品回落。

4月制造业PMI指数大幅下滑至47.4%,较3月大幅下滑2.1个百分点,数据表现仅略好于2008年金融危机前后以及2020年新冠疫情爆发时。

2022年4月社会融资规模增量为9102亿元,比上年同期少9468亿元。其中,对实体经济发放的人民币贷款增加3616亿元,同比少增9224亿元;对实体经济发放的外币贷款折合人民币减少760亿元,同比多减488亿元。4月新增社融总量大幅下行,主要在于实体经济融资需求不足,政府债券、表外融资为支撑项。

居民贷款方面,4月居民贷款减少2170亿元,同比少增7453亿元。主要在于疫情冲击供应链及居民收入减少,居民消费被抑制。另外,4月居民中长期贷款减少1126亿元,同比少增6044亿元,购房者置业需求明显下滑。

基建方面,2022年4月基础设施建设投资同比增长4.3%,较3月下滑7.4个百分点。其中,电力投资同比增长13.0%、交通运输投资同比增长7.4%、水利设施投资同比增长12.0%,是基建项目中主要增长项。从资金来源看,1-4月新发行专项债1.4万亿元,增长5倍,新开工项目计划总投资增28.0%,反映2022年基建保持较高景气度,短期受疫情影响,基建项目开工、施工情况延后,后期有望积极发力。

地产方面,2022年以来,中央及各部委频繁释放“稳增长”信号,各地因城施策全面支持合理住房需求释放,优化调控政策,但当前房地产市场仍处深度调整阶段,多地疫情反复下,购房者置业信心不足。4月商品房销售面积和销售额同比分别下降39.0%和46.6%,分别较3月下滑21.3和20.4个百分点。另外,4月,房地产企业土地购置面积和土地成交价款同比分别下降57.3%和28.3%,企业在资金紧张和“保交楼”前提下,拿地意愿不足。房地产投资同比下降10.1%,较3月下滑7.7个百分点,企业新开工意愿低迷,房地产市场回暖仍需时日、

制造业方面,4月制造业供需双弱,需求下滑幅度较大。受交通物流受阻,厂内原料库存下滑,产成品库存持续累库。具体数据来看,4月制造业新订单指数录得42.6%,较疫情爆发前(2月)下降8.1个百分点;生产指数录得44.4%,较疫情爆发前下降6个百分点,故疫情对制造业订单的冲击更大。4月制造业产成品库存指数录得50.3%,较疫情爆发前回升3个百分点;但其原材料库存指数仅录得46.5%,较疫情爆发前下降1.6个百分点。从数据表现来看,制造业产成品库存持续累库,反映在需求受限背景下,制造业整体仍处于供过于求的情况,产成品库存开始累,而原料库存水平较低,已下降至2021年9月后的最低水平。