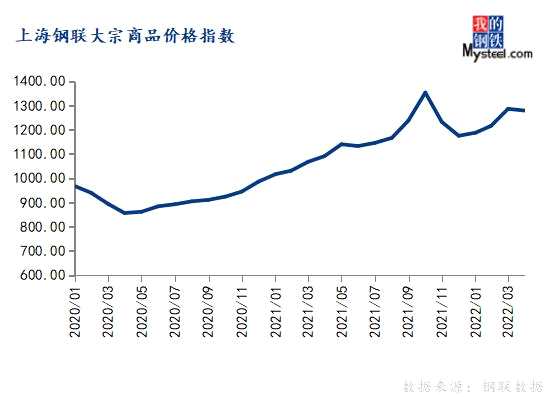

2022年4月份,上海钢联中国大宗商品价格指数(MyBCIC)终值为1278.80,同比上涨17.22%,环比下跌0.55%,全月呈现高位震荡态势。

宏观分析:

国际方面,2022年4月份美国Markit制造业PMI终值59.2,较上月上升0.4;ISM制造业PMI终值55.4,较上月回落1.7。欧元区4月份Markit制造业PMI终值55.5,较上月回落1.0。受到地缘政治、通胀压力、多国央行收紧货币政策等不利因素影响,IMF把全球经济增长的预期下调至3.6%。

国内方面,2022年4月中国制造业PMI为47.4%,环比继续回落。4月份建筑业商务活动指数为52.7%,较上月回落5.4个百分点;新订单指数为45.3%,较上月回落5.9个百分点。本轮国内疫情呈现点多、面广、频发的特征,导致部分企业减产停产。预期5月中下旬全国疫情防控将明显好转,尤其多部门稳增长措施密集发布,市场信心逐步恢复。

细分行业情况:

环比来看,4月份钢铁、基础化工、建材、造纸等4个行业价格指数上涨,能源、有色、橡胶塑料、纺织和农产品等5个行业价格指数下跌。

同比来看,4月份能源、有色、基础化工、橡胶塑料、建材、造纸、纺织、农产品等8个行业价格指数上涨,仅钢铁行业价格指数下跌。

4月份钢铁价格指数为1214.39,环比上涨1.73%,同比下跌1.43%。

4月影响市场的核心因素在于全国(尤其是华东地区)疫情持续反复,对全国生产物流情况造成严重冲击,制造业整体呈供需双弱格局。在此背景下,国家宏观政策持续发力,地产调控政策持续纠偏,央行月内全面降准一次,以提振市场信心。对钢铁市场而言,4月仍处于“强预期”与“弱现实”交织的状态下,虽受疫情影响,导致4月钢材消费整体偏疲软,但在“稳增长”目标指引下,钢厂和贸易商对后市钢材消费仍抱有较高期待,市场挺价意愿较强;此外,受供应短缺影响,焦炭第六轮提涨落地,钢材原料价格涨幅明显高于成材,对钢价底部支撑较强,整体符合成本驱动逻辑。

展望5月市场,钢价仍有望出现阶段性反弹。疫情变化仍是影响钢材市场最重要的因素,但可以确定的是,当前全国疫情已出现拐点,5月钢材消费表现环比4月将明显好转。供给端来看,目前钢厂仍处于复产阶段,预计5月日均铁水产量将小幅回升至235-240万吨左右。原料端来看,钢厂复产背景下,原料基本面相对偏好,叠加煤炭供应短缺的问题难以在短期内解决,预计5月成本端将继续上行,对钢价形成底部支撑。最后,从宏观面来看,政治局会议召开释放利好信号,稳增长政策继续出台。

4月份能源价格指数为1558.69,环比下跌1.46%,同比上涨28.14%。

4月山东独立炼厂汽油价格先跌后涨,而柴油价格窄幅震荡。国六92#汽油月末价格为8772元/吨,环比下跌1.47%;国六0#柴油月末价格为8247元/吨,环比上涨1.3%。4月影响汽柴油价格走势主要原因是疫情,4月中上旬部分地区疫情反复,人们出行减少,汽油需求大幅下滑,汽油价格随之持续下跌,至中下旬,山东及周边地区开始复学,社会活动管制松动,汽油需求有所恢复,贸易商抄底投机操作增加,汽油价格反弹上涨;而柴油需求受疫情影响较小,月内价格较为坚挺,呈窄幅震荡走势。

预计5月国际原油市场价格前高后低,整体存小幅下行空间,俄乌局势仍是影响主线。预计WTI或在99-110美元/桶的区间运行,布伦特或在102-113美元/桶的区间运行。

4月国内炼焦煤市场价格强势运行,由于国内疫情导致汽运受限,叠加各类安全检查及事故影响,焦煤市场呈现偏紧局面。后期随着疫情好转,运输恢复,下游积极补库,煤矿出货较为顺畅,然因价格相对较高,下游部分焦企采购相对谨慎,预计5月炼焦煤市场或有高位承压风险。

4月份有色价格指数为963.49,环比下跌0.07%,同比上涨21.20%。

4月,六大基本金属价格整体走弱,铝跌幅较大。国内现货市场上,以全国有色金属现货交易重点城市上海为例,基本金属中,1#电解铜2022年4月末价格73830元/吨,3月末价格73860元/吨;A00电解铝2022年4月末20790元/吨,3月末22720元/吨;1#铅锭2022年4月末15450元/吨,3月末15475元/吨;0#锌锭2022年4月末27680元/吨,3月末26405元/吨;1#锡锭2022年4月末336000元/吨,3月末349750元/吨;1#电解镍2022年4月末233700元/吨,3月末219000元/吨。

短期跨周期调节政策持续发力,铜价底部支撑仍强。目前华东地区疫情虽有所好转,但管控政策依然未有全面开放迹象,市场情绪保持谨慎观望,虽五一假期下游企业开工率预计不及往年水平,但国内持续去库背景下的有效支撑,与宏观偏空的博弈仍处于僵持局面。因此预计5月节后铜价运行区间为72000~75000元/吨。

4月份基础化工价格指数为1226.67,环比上涨1.10%,同比上涨21.20%。

4月中国甲醇市场震荡下滑,其中,鄂尔多斯北线、济宁和太仓市场月均价分别为2501元/吨、2853元/吨和2855元/吨,环比分别波动-3.51%、-4.65%、-6.05%。宏观数据偏弱,房地产等终端行业表现一般。原油下滑,PP等商品联动甲醇走弱。煤炭价格下跌,甲醇生产成本缺乏支撑。疫情不稳,交通运输受限。

5月煤价对甲醇生产成本或减弱。基本面看,供应面依旧充裕,需求预期减少,5月甲醇市场或震荡下滑,关注疫情情况。

4月份橡胶塑料价格指数为927.95,环比下跌0.13%,同比上涨0.57%。

4月天然橡胶价格呈先涨后跌走势。4月初,胶价上涨为主,基本面来看海南产区较去年延迟开割情况显现,青岛及全国天然橡胶库存维持去库,叠加合成胶价格反弹存在一定带动,市场气氛空转多,支撑天然橡胶价格小幅上涨。4月上旬至月底胶价走跌为主,国内公共卫生事件对轮胎需求和开工影响无好转迹象,终端需求疲软情况形成持续压制,而国内外主产区陆续开割,产出趋势性增加逐渐释放,加之到港增多3月份进口量略超预期,另一方面市场对公共卫生事件持续担忧,恐慌性避险情绪增长,共同施压胶价连续下跌。

预计5月胶价或维持底部震荡。供应面来看,5月份为全球增产期,泰国、越南及中国云南如期开割,海南5月上旬试割,原料增多预期落地;需求端,受轮胎厂高成品库存及国内公共卫生事件反复影响,下游开工恢复空间受限,加之五一假期轮胎厂有放假计划,5月需求端无明显改善预期。后期公共卫生事件影响存在减弱预期,时间节点和幅度存在不确定性,在供需两弱前提下,预计5月胶价或维持底部震荡。关注国内公共卫生事件影响减弱后下游能否存在报复性反弹,关注五月份国内到港情况。

4月份建材价格指数为1564.59,环比上涨0.47%,同比上涨3.11%。

4月全国水泥价格震荡下行。主要受疫情影响,华东整体水泥市场需求表现不佳,部分市场需求停滞,水泥行情弱势运行,安徽、山东、江苏、浙江多地水泥价格出现下跌,带动全国水泥行情震荡下行。

5月上旬国内疫情尚未完全得到控制,短期内需求难有提升,行情弱势运行加之华东沿江熟料价格出现大幅下跌,因此预计5月上旬水泥行情弱势运行,下旬水泥市场需求回升,水泥价格或触底反弹。

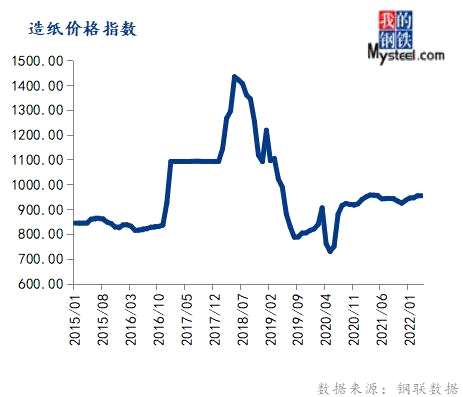

4月份造纸价格指数为959.16,环比上涨0.35%,同比上涨0.20%。

4月份瓦楞纸含税均价4012元/吨,环比上涨0.3%,同比上涨6.2%。4月份箱板纸含税均价4813元/吨,环比下跌0.1%,同比上涨4.2%。

梅雨季节临近,规模纸企产品优势凸显,为改善利润水平,规模纸企或存上调纸价的可能,然五月为瓦楞纸下游需求淡季,加之纸企库存压力普遍存在,故5月市场主流价或以小幅下滑为主。

4月份纺织价格指数为1049.64,环比下跌1.31%,同比上涨12.46%。

4月份PTA市场价格涨势延续,涨幅则已弱于前夕。主因原油在屡次刷新高位后的蓄势动能减弱,全球疫情抑制需求的担忧持续,美元走强、加息预期下,油价震荡稀释成本端助力。其次清明后,国内疫情严峻,江浙织造、印染降幅倒逼高库下的聚酯板块同步降幅释压。PTA工厂减合约且持续避险降幅,在低工费且现货流通偏紧之际,即便成本塌陷,PTA却跟跌收敛。而在原油反弹过程中,集借疫情、物流阶段性好转,聚酯提负提振远期需求前景,市场价格快速反弹、恢复估值。

预期5月防疫防范或逐级好转,但其反复性仍将继续抑制需求释放。结合考虑织造在五一假期存在减停产,而在节前促销带动部分买盘补货,远端持续的补货存在后延预期,叠加二季度需求在高温、梅雨季中,聚酯、织造去库或是缓慢,继而由下而上的持续抑制行业景气度。然而,PTA加工费区间偏低,即便在聚酯提负预期下,其产能利用率也难大幅回升,预期市场价格稳中存有偏弱。预计5月PTA价格围绕在6000-6400元/吨。

4月份农产品价格指数为1744.49,环比下跌0.11%,同比上涨9.25%。

4月份国内连粕先抑后扬。纵观整个4月份的连粕走势,可以分为两个阶段,第一阶段为月初至4月7日;第二阶段为4月7日至月底。第一阶段连粕M09合约偏弱运行,触及阶段性底部3804点。其主要原因:一方面受到外围CBOT大豆期价下跌影响;另一方面因现货市场豆粕价格连续狂泻,且市场提前交易后期大豆到港回升,豆粕供给增加的利空预期。第二阶段连粕M09震荡上涨,期价运行重心上移4000点附近一线。其主要原因:一方面因外围CBOT大豆期价不断走高提供基础;一方面因人民币贬值近5%,令进口大豆成本上升,限制豆粕下方回撤空间;另一方面因M09仍旧贴水于当前现货价格,且6-9月进口大豆压榨利润较差,令上游套保力量和投机力量受到一定限制。此外,4月份后半个月,国家粮食交易中心大豆拍卖价格、成交率双双走高,同样有利于豆粕价格企稳。

5月份连粕M09期价或延续震荡运行趋势,同样暂较难看到大涨大跌的机会。连粕期价大涨与否主要看外围CBOT大豆是否开启大涨格局。而下方空间同样有限,前低一线3800点附近暂较难突破,主要在于后期国内7-9月进口大豆采购进度仍旧相对偏慢,且在人民币汇率贬值之后进口大豆成本上升,盘面空头力量相对较弱,短期来看这一矛盾较难化解。现货价格方面,据Mysteel农产品数据显示,5月进口大豆预计到港量940万吨,压榨量预计832万吨,后期豆粕供给仍不断增加,短期对豆粕现货构成压制;但考虑到国内中下游企业6-9月手中基差合同较少的现实情况,5月份豆粕现货价格不排除在触及阶段性底部后市场出现较为明显的抄底行为。

宏观指标预测:根据历史数据观察,MyBCIC的变化一般会领先PPI1-2个月,尤其是在拐点的变化上,甚至比PPI更为敏感,而PPI与CPI非食品价格走势相关性又比较高,对于国民经济运行情况能够提供预测与警示。

受到疫情蔓延、俄乌冲突、多国加速收紧货币政策等因素影响,全球经济复苏受到拖累,国内需求也面临着旺季不旺的困境。不过随着一系列稳增长政策持续加码,且预期5月中下旬国内疫情得到明显好转,企业复工复产将释放修复性需求,钢铁、水泥、有色金属等品种价格仍有可能出现阶段性上涨,但不宜盲目追高,要适时兑现手中的筹码。综合来看,5月份大宗商品价格指数或继续高位震荡运行。