一季度,面对国际环境更趋复杂严峻和国内疫情频发带来的多重考验,国家坚持稳字当头、稳中求进,国民经济继续恢复,开局总体平稳。从行业看,企业生产逐步恢复正常,但受海外疫情、通胀压力以及东南亚纺织产业复工复产加速等因素影响,市场恢复不及预期,对于后市,企业谨慎观望。

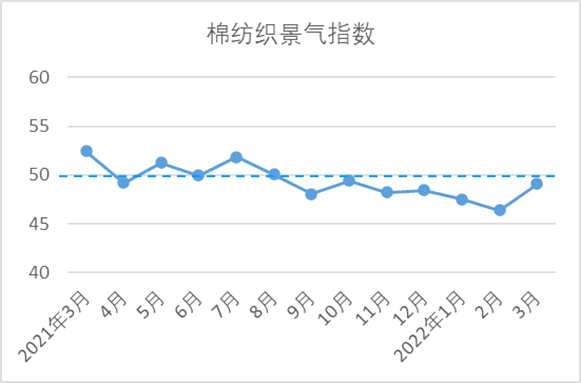

3月,中国棉纺织景气指数49.08,较2月上升2.69,位于枯荣线下方,行业处于欠景气状态。从分类指数看,在构成中国棉纺织景气指数的7项分类指数中,除原料采购指数外,其余6项指数均低于枯荣线。

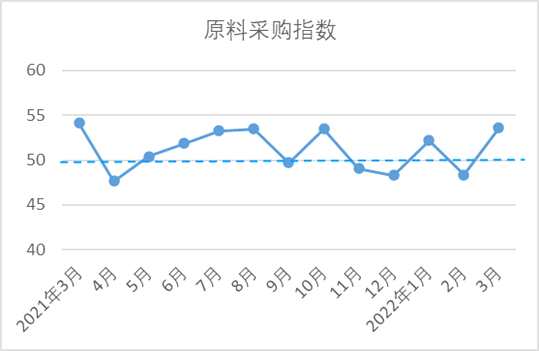

原料采购指数

3月,原料采购指数53.59,较2月上升5.23,位于枯荣线上方。从市场价格看,3月国内外棉价走势分化,国际棉价在资本和下游需求助推下大幅上涨,超150美分/磅,国内棉价震荡下行。与棉花相比,非棉纤维价格走势略好。当月,代表国外棉花价格的CotlookA指数月平均值141.13美分/磅,环比上涨2.72美分/磅,涨幅1.97%;国内3128级棉花现货月均价22641元/吨,环比下降195元/吨,降幅0.85%;1.4D直纺涤短月均价7871元/吨,环比上涨188元/吨,涨幅2.44%;主流粘胶纤维月均价13164元/吨,环比上涨236元/吨,涨幅1.83%。从采购情况来看,由于2月份基数较低,3月棉纺织企业原料采购环比增速较大,与原料价格持续高位形成共振,共同拉动原料采购指数大幅上升。

原料库存指数

3月,原料库存指数47.76,较2月上升0.08,位于枯荣线下方。当月,企业生产恢复正常,原料消耗加快,部分春节前备货较少的企业增加原料库存,多数企业谨慎观望,未进行大量采购,原料库存量不高。从分项指数看,棉花库存量指数47,虽较2月微升0.37,但仍低于枯荣线;非棉纤维库存量指数48.51,较2月微降0.22。

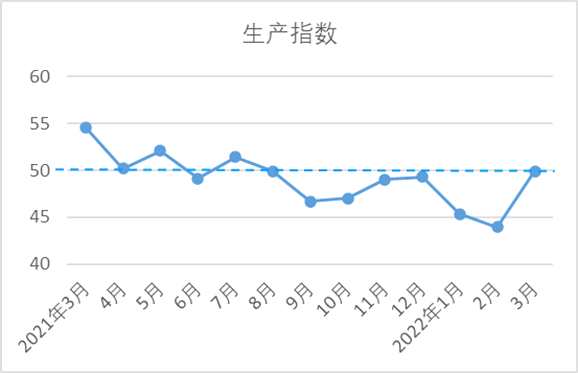

生产指数

3月,生产指数49.93,较2月上升5.99。中上旬,企业生产基本正常,开机率维持稳定。部分地区企业受疫情影响,开机率下调。下旬开始,企业开机率下调增多。3月开机/台率指数46.77,较2月上升2.22,低于临界点。经历过多轮疫情反弹后,各地防控措施已较为完善,企业已习惯常态化疫情下保持稳定生产。从产品产量看,在2月较低基数基础下,3月纱布产量环比增速明显,指数大幅上升。3月,纱产量指数53.56,较2月上升10.02;布产量指数为52.43,较2月上升9.4。

产品销售指数

3月,产品销售指数48.08,较2月下降1.47。从市场价格看,受疫情及下游需求不佳等因素影响,市场持续弱势,纱布价格下调,降幅高于棉花。当月32支纯棉普梳纱月均价28978元/吨,环比下降450元/吨,降幅1.53%,纯棉坯布(32*32 130*70 2/1 47"斜纹)月均价6.26元/米,环比下降0.1元/米,降幅1.57%。从市场销量看,企业表示,由于国内疫情扩散,客户下单减少,以咨询为主,订单多为1-2个月的短单。3月纱销售量指数50.51,较2月上升5.41;布销售量指数50.15,较2月上升5.76。可以看出,与2月份相比,3月市场销售好转明显,但与往年相比,纺织旺季行情成色不足。

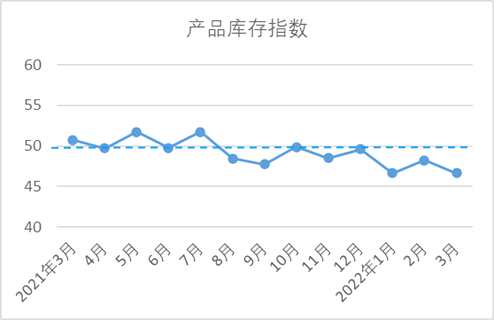

产品库存指数

3月,产品库存指数46.67,较2月下降1.55。当月,内需市场不足,同时受疫情影响,物流运输不畅,企业产成品库存增加,部分企业通过适当进行减产来缓解库存压力,尤其织布厂减产现象多于纺纱厂。整体看,常规产品库存高于混纺产品,纺纱厂库存高于织布厂。3月,纱库存量指数为46.22,较2月下降2.11;布库存量指数为47.35,较2月下降0.7。

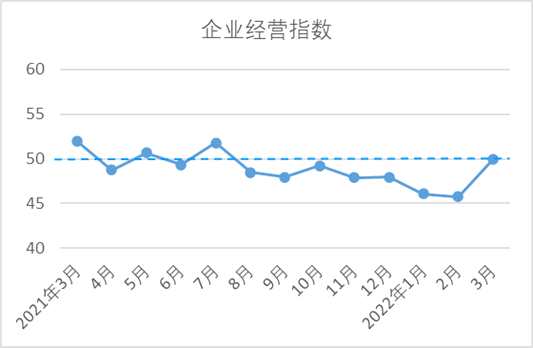

企业经营指数

3月,企业经营指数49.91,较2月上升4.12,继续位于枯荣线下方。3月份以来,国内疫情散发,对国民经济运行的冲击影响加大,行业同样受到严峻考验,物流停滞、运输成本增加、纺织市场闭市等造成棉纺织企业库存不断增加,产品价格持续下滑,利润进一步缩减。当月,主营业务收入指数50.97,较2月上升5.8,位于枯荣线上方;利润总额指数48.85,较2月上升2.44,但仍低于枯荣线,处于欠景气状态。

企业信心指数

3月,企业信心指数44.39,较2月下降1.43。当前,国际疫情形势依然严峻,国外多数国家却选择“躺平”,世界经济恢复形势不明朗。随着东南亚复工复产加快,纺织订单开始回流至东南亚国家。企业表示,东南亚纺织企业订单已接到三季度,而国内纺织企业订单多为1-2个月短单。同时,受疫情管控影响,部分棉纺织企业开始主动控制产能利用率,减产、限产现象增多,后市信心不足。调查数据显示,认为后市乐观向好的企业占比为7.61%,认为后市弱势下行的企业占比为63.67%。

说明:中国棉纺织行业景气指数采集自全国近500家次棉纺织企业,参考国家制造业PMI等指数制定方式,通过对多个主要指标加权计算得出,当指数高于50,表示棉纺织行业本月景气程度好于上月,低于50则表示本月景气程度不及上月。

(来源:中棉行协)